Byłeś na imprezie integracyjnej? Zapłacisz 256zł podatku

- Utworzono: poniedziałek, 23, styczeń 2012 13:35

Czy to początek końca firmowych spotkań integracyjnych? Naczelny Sąd Administracyjny nie ma wątpliwości - każde spotkanie integracyjne to przychód pracownika. Nie ma znaczenia, z jakich atrakcji faktycznie skorzystał. A to oznacza, że udział w imprezie integracyjnej może nas kosztować nawet 256 zł – szacuje Tax Care.

Naczelny Sąd Administracyjny w wyroku z 17 stycznia 2012 r. uznał, że spotkania integracyjne dla pracowników stanowią ich przychód. Nie ma przy tym znaczenia, w jakim zakresie pracownik skorzystał ze świadczeń oferowanych podczas takiej imprezy. Wystarczająca jest bowiem sama możliwość odniesienia korzyści. Wyrok buduje nową linię interpretacyjną. Dotychczasowe orzecznictwo wskazywało, że takich nieodpłatnych świadczeń, których charakter nie pozwala na określenie ich wartości, nie można uznać za przychód pracownika.

Podatek do zapłacenia

Biorąc udział w imprezie integracyjnej trzeba liczyć się z koniecznością zapłacenia podatku i to niezależnie od tego, czy na takiej imprezie byliśmy przez cały czas, czy pojawiliśmy się tylko na chwilę żeby podtrzymać dobre relacje z innymi pracownikami lub przełożonymi. Nie ma też znaczenia, czy w trakcie takiej imprezy faktycznie korzystaliśmy z przewidzianych dla uczestników atrakcji (poczęstunek, gry, nagrody). Wystarczy, że pracodawca je przygotował.

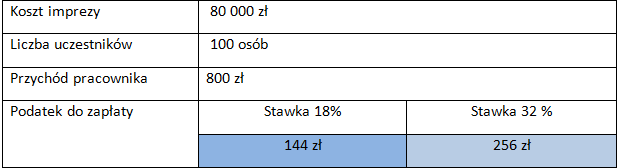

Opodatkowanie takich świadczeń sprawi, że wynagrodzenie netto pracownika w miesiącu, w którym zdecydował się integrować z firmą będzie znacznie niższe. O ile? To zależy od tego, ile i jakie atrakcje firma zaoferowała i ile zarabia pracownik. Zakładając, że w imprezie bierze udział 100 osób, a jej całkowity koszt to 80 000, pracownik zapłaci 144 zł podatku z tytułu pojawienia się na firmowym spotkaniu. Koszt ten będzie wyższy dla osób opodatkowanych 32% stawką. Takie osoby zapłacą 256 zł podatku.

Integracja integracji nie równa

W rozpatrywanej przez Naczelny Sąd Administracyjny sprawie przedstawione zostały dwa przypadki. Pierwszy to sytuacja, w której możliwe jest ustalenie faktycznej wartości otrzymanych przez pracownika świadczeń np. wyjazd na wycieczkę integracyjną, gdzie ustalony jest łączny koszt wycieczki na jednego uczestnika, wyjście do teatru, które również pozwala na ustalenie wartości świadczenia (cena biletu). Opodatkowanie tego typu świadczeń nie budzi takich wątpliwości. Inaczej jest w przypadku, gdy pracodawca nie jest w stanie przypisać pracownikowi wartości świadczenia, które ten faktycznie lub potencjalnie otrzymał. Sytuacja taka ma miejsce np. w przypadku zakupu usług cateringowych, bądź kompleksowej usługi, na którą składają się: catering, gry i zabawy rekreacyjne, zwłaszcza w przypadku, gdy pracownik ma tylko możliwość skorzystania z tego typu świadczeń, ale nie musi tego faktycznie zrobić. W takiej sytuacji nie można bowiem ustalić rzeczywistej wartości przychodu uzyskanego przez każdego z pracowników.

Koszt imprezy podziel przez liczbę uczestników

Organ podatkowy, którego stanowisko NSA poparł, uznał, że dla ustalenia przychodu pracownika z tytułu uczestniczenia w spotkaniu integracyjnym, nie ma znaczenia, ile posiłków zjadł i czy skorzystał z innych postawionych do jego dyspozycji świadczeń. Wartość świadczenia można bowiem ustalić dzieląc całkowity koszt przez liczbę osób, które wzięły udział w spotkaniu.

Na wcześniejszym etapie rozpatrywania sprawy Wojewódzki Sąd Administracyjny, argumentując brak możliwości uznania takich nieodpłatnych świadczeń za przychód po stronie pracownika, wskazał, że bezwzględnym warunkiem jest otrzymanie tego świadczenia. Zdaniem WSA w przypadku świadczeń nieodpłatnych opodatkowaniu może podlegać tylko przychód rzeczywiście otrzymany, a nie tylko możliwy do otrzymania. Konieczne jest przyporządkowanie wartości świadczeń do konkretnego pracownika.

Potencjalne korzyści wystarczą

Argumenty te, choć wydają się w pełni zasadne, nie znalazły jednak uznania w opinii NSA, który dokonał przeciwnego rozstrzygnięcia i uchylił powyższy wyrok WSA. W ocenie Naczelnego Sądu Administracyjnego trudności w ustaleniu faktycznej wartości świadczenia (które można pokonać) nie mogą wpływać na fakt opodatkowania takich świadczeń. Co więcej, dla wystąpienia przychodu wystarczająca jest sama możliwość odniesienia korzyści. Rozstrzygnięcie, choć budzi wątpliwości, nie jest jednak pierwszym, które uznaje, że trudności w wyliczeniu przychodu pracownika otrzymującego nieodpłatne świadczenie nie powinny stanowić przeszkody w opodatkowaniu takiego świadczenia. Tak też uznał NSA np. w wyroku z 3 listopada 2010 r. (sygn. akt. II FSK 1208/09) w sprawie dotyczącej możliwości opodatkowania innego rodzaju nieodpłatnych świadczeń – dojazdów do pracy fundowanych przez pracodawcę.

Impreza integracyjna jak abonament medyczny

Naczelny Sąd Administracyjny uzasadniając dokonane rozstrzygnięcie powołał się na swoją uchwałę w sprawie abonamentów medycznych (uchwała Izby Finansowej NSA w 30 osobowym składzie z dnia 24 października 2011 r., sygn. akt II FPS7/10). Jednak charakter tych świadczeń znacznie się różni. W przypadku abonamentów medycznych potencjalność korzyści ma zupełnie inny wymiar, gdyż przychodem jest sama wartość abonamentu. Gdyby pracownik chciał poza firmą wykupić dodatkowe ubezpieczenie (abonament) pozwalające na korzystanie z prywatnej opieki medycznej musiałby faktycznie wydać określoną kwotę i to bez względu na to, czy ze świadczeń lekarskich korzystałby wielokrotnie w danym miesiącu, czy w ogóle. Przychodem jest więc kwota, której pracownik nie musi wydawać uzyskując taki abonament od pracodawcy.

Ale korzyści z imprezy integracyjnej, nie można do tego porównać. Tu przychód jest w pełni „wirtualny” i trudno stwierdzić, że jest nim samo uczestniczenie w firmowym spotkaniu. Korzyści z takich spotkań bez wątpienia są – faktycznie wpływają na budowanie lepszych relacji w zespole i poprawę efektywności pracy. Jednak czy jest to przychód pracownika, czy raczej pracodawcy.

Nowy kierunek?

Czy wyrok ten będzie jednostkowym przypadkiem, czy raczej rozpocznie kształtowanie nowej linii orzeczniczej dotyczącej imprez integracyjnych? Bez wątpienia do czasu, kiedy można będzie powiedzieć, że ukształtowała się jednolita linia orzecznicza, wątpliwości będą powstawały. Najbezpieczniejszym rozwiązaniem pozostaje więc wystąpienie o wydanie interpretacji indywidualnej, a jeśli będą rozbieżności podatnicy mają nowe narzędzie – interpretację ogólną. Taka droga może przyspieszyć ukształtowanie jednomyślnego podejścia.

Wyrok NSA z dnia 17 stycznia 2012 roku sygn. akt II FSK 2740/11

Katarzyna Rola-Stężycka, Tax Care

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3320 gości