Wakacyjny wynajem można opodatkować na trzy sposoby

- Utworzono: czwartek, 19, lipiec 2012 14:59

Osoby, które prowadzą działalność turystyczną i w zeszłym miesiącu otrzymały pierwszy przychód z najmu mają czas tylko do jutra żeby wybrać opodatkowanie ryczałtem. Nie dotyczy to podatników, którzy wynajmują pokoje w ramach działalności gospodarczej. W najlepszej sytuacji są wynajmujący pokoje w gospodarstwach agroturystycznych – ich zarobki w ogóle nie są opodatkowane.

Wakacje to czas żniw na rynku najmu w popularnych turystycznie miejscowościach. Nad morzem, w górach i na Mazurach pełne są nie tylko hotele, schroniska i pensjonaty, ale też kwatery prywatne. Z przychodów osiąganych z tytułu najmu pokoi letnikom trzeba niestety podzielić się z fiskusem. Koszty podatkowe można jednak znacznie ograniczyć wybierając optymalny system opodatkowania.

Podatkowy zawrót głowy

W uprzywilejowanej sytuacji są osoby udzielające noclegów w ramach prowadzenia agroturystyki (do 5 pokoi na terenach wiejskich). Reszta musi podzielić się zarobkami z fiskusem. Przychód z wynajmu nieruchomości można opodatkować na trzy sposoby:

1) ryczałt od przychodów ewidencjonowanych (stawka 8,5%),

2) zasady ogólne (stawki progresywne 18% i 32%),

3) podatek liniowy (stawka 19%).

Ale uwaga! Już fakt wynajmu nieruchomości w ramach prowadzenia działalności gospodarczej lub poza nią ograniczy możliwe do wykorzystania sposoby opodatkowania do dwóch. Osoby fizyczne, które nie prowadzą działalności gospodarczej mogą bowiem wybrać ryczałt lub zasady ogólne. W przypadku prowadzenia działalności gospodarczej w zakresie wynajmu nieruchomości podatnik musi zdecydować się na opłacanie podatku liniowego lub na zasadach ogólnych.

Podstawą do obliczenia podatku może być przychód lub dochód

Zacznijmy od sytuacji, w której wynajmowaniem nieruchomości zajmuje się osoba fizyczna nieprowadząca działalności gospodarczej. Na wybór metody opodatkowania może ona mieć bowiem niewiele czasu. Osoby, które w zeszłym miesiącu otrzymały pierwszy w tym roku przychód z najmu, mają czas na decyzję do 20 lipca. Do tej daty muszą zadeklarować chęć skorzystania z opodatkowania ryczałtem od przychodów ze stawką 8,5%. Gdy tego nie zrobią, będą opłacać podatek na zasadach ogólnych doliczając dochód z najmu do PIT.

Jeśli właściciel wybierze ryczałt, to podstawą do obliczenia podatku będzie przychód. Na zasadach ogólnych podstawą opodatkowania jest dochód, a więc przychód pomniejszony o koszty jego uzyskania. W efekcie spodziewając się wysokich kosztów uzyskania przychodu z najmu warto zastanowić się nad rozliczaniem na zasadach ogólnych. W przeciwnym przypadku lepiej zdecydować się na ryczałt. Prześledźmy to na prostym przykładzie.

Jeśli lokal wart 300 tys. zł można wynająć otrzymując 18 tys. zł rocznie, to ryczałt od przychodu pochłonąłby 1,5 tys. zł. Wysokość podatku w przypadku opodatkowania na zasadach ogólnych, zależy od poziomu kosztów uzyskania przychodu. Gdyby były one relatywnie niskie, to podatek płacony od dochodu nie byłby optymalnym rozwiązaniem. I tak na przykład zaliczając w koszty podatek od nieruchomości i amortyzację w łącznej wysokości 5 tys. zł rocznie, podatek naliczany od dochodu z najmu wyniósłby około 2,3 lub 4,2 tys. zł. Niższy z nich będzie trzeba zapłacić, gdy dochód opodatkowany jest stawką 18% (roczny dochód nie przekracza 85 528 zł – dochód z najmu sumuje się tu z innymi dochodami osiąganymi przez podatnika), wyższy gdy zastosowanie ma stawka 32% (czyli od nadwyżki ponad 85 528 zł). Do kosztów uzyskania przychodu można też zaliczyć koszty wyposażenia i remontów nieruchomości, odsetki płacone od kredytu zaciągniętego na zakup lub budowę wynajmowanej nieruchomości oraz opłatę za użytkowanie wieczyste gruntu pod nieruchomością. Trzeba jednak pamiętać, że jeśli działalność jest prowadzona przez dwa miesiące w roku, to do kosztów uzyskania przychodu można zaliczyć tylko powyżej przedstawione elementy w wysokości należnej przez okres wynajmowania. Podobny mechanizm trzeba zastosować jeśli nie cała, a jedynie część nieruchomości jest przeznaczona na wynajem. W takiej sytuacji należy wyliczyć proporcję, w jakiej nieruchomość jest wykorzystywana na cele najmu.

Właściciele mieszkań mogą zastosować stawkę amortyzacji lokalu na poziomie 1,5% wartości początkowej lokalu rocznie. Dla porównania, gdy osobie przysługuje spółdzielcze własnościowe prawo do lokalu możliwe byłoby skorzystanie ze stawki 2,5%. Posiadacze spółdzielczego własnościowego mogą więc obniżyć dochód do opodatkowania dodatkowo o 3 tys. zł rocznie w przypadku nieruchomości wartej 300 tys. zł. Skutkowałoby to zmniejszeniem kwoty należnej fiskusowi, a nie miałoby żadnego bezpośredniego wpływu na faktycznie ponoszone koszty. Nabycie spółdzielczego własnościowego prawa do mieszkania na wynajem jest więc dla właściciela korzystniejsze podatkowo niż zakup prawa własności. W jeszcze lepszej sytuacji są ci, którzy kupują nieruchomość na wynajem na rynku wtórnym z co najmniej 5-letnim stażem lub ponoszą nakłady na ulepszenie lokalu w wysokości co najmniej 30% wartości początkowej. W tych przypadkach stawka amortyzacji może wynieść nawet 10%.

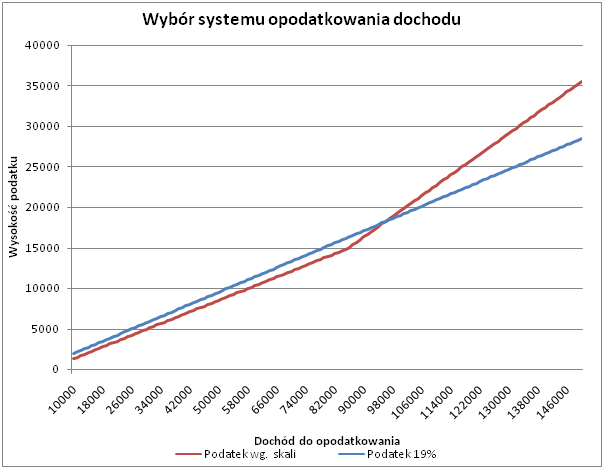

Liniowy za 100 tysięcy

Jeśli ktoś prowadzi działalność w zakresie wynajmowania nieruchomości to podatek musi opłacać w formie liniowej lub na zasadach ogólnych. Podstawą opodatkowania jest w tym wypadku dochód. Od jego wysokości zależeć więc będzie który system opodatkowania będzie optymalny. Kwotą graniczną jest tu 97 tys. zł rocznie. Jeśli ktoś spodziewa się osiągnięcia dochodu do opodatkowania na przynajmniej takim poziomie powinien poważnie zastanowić się nad wyborem liniowej stawki podatku. Z dużym prawdopodobieństwem pozwoli to ograniczyć obciążenia podatkowe.

Bartosz Turek, Home Broker

Katarzyna Rola-Stężycka, Tax Care

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4011 gości