Czy ostatni kwartał pomoże Muzie?

- Utworzono: czwartek, 12, grudzień 2013 13:03

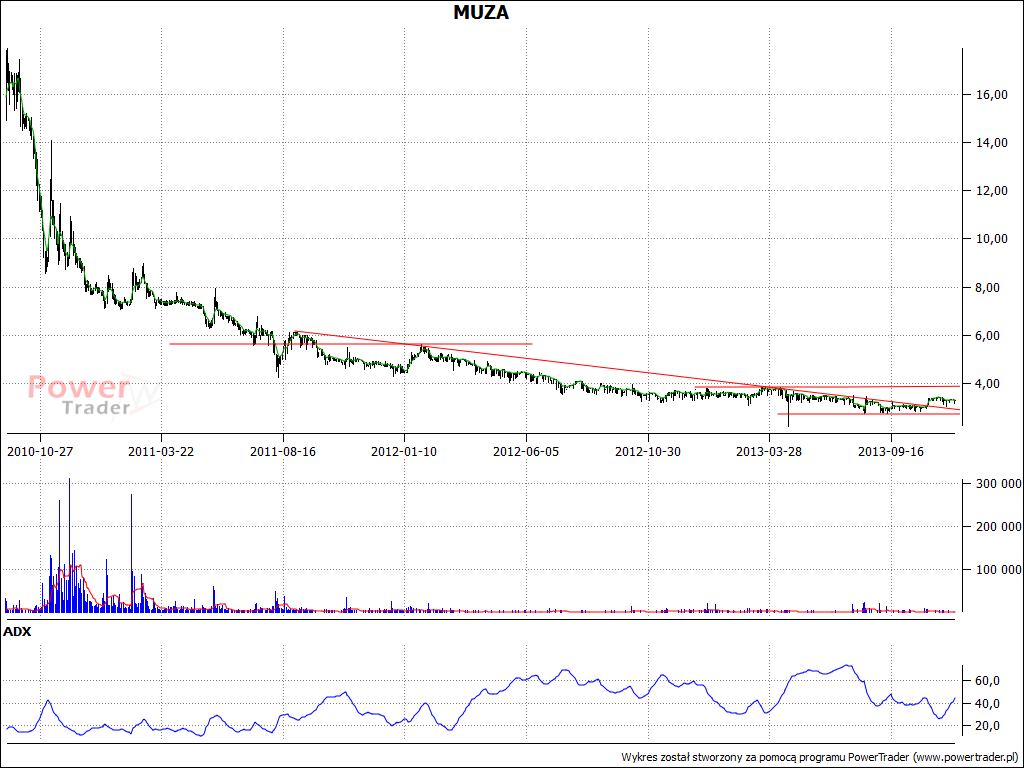

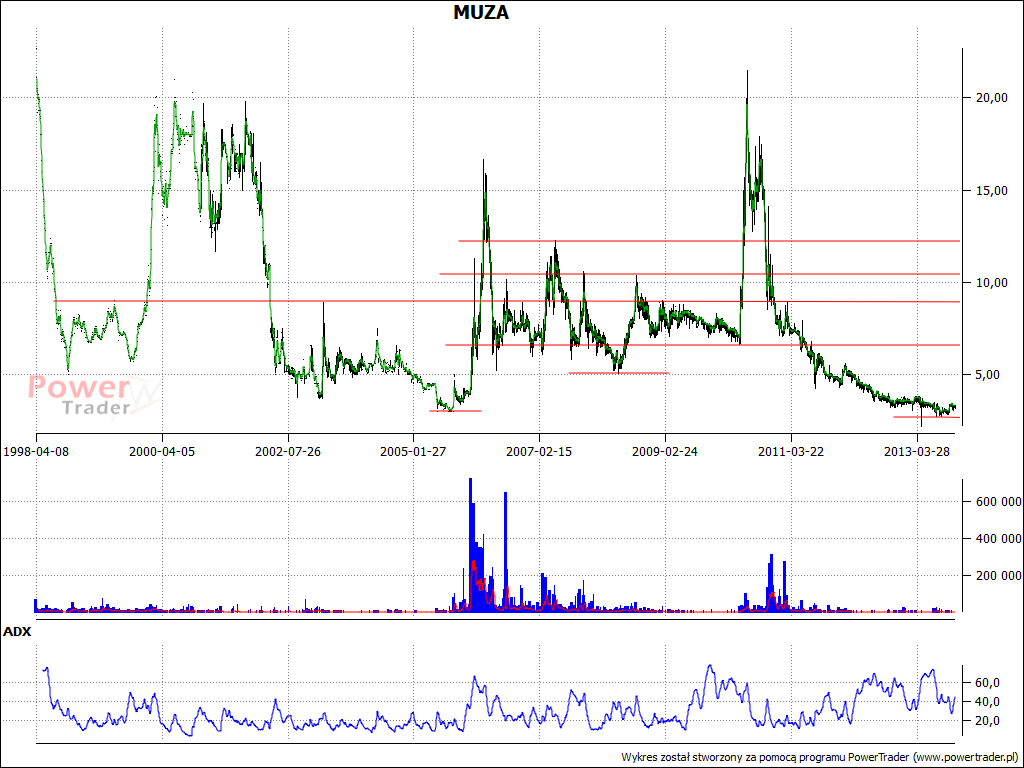

Akcjami spółki Muza można handlować na warszawskim parkiecie już od wiosny roku 1998, a więc od niemal szesnastu lat. W tym czasie zdarzało się, że kosztowały nawet 20 zł od sztuki (przy czym, jak widzimy na wykresach, wcale nie było to w czasie wielkiej hossy roku 2007). Obecnie jednak są wyceniane nisko i de facto notowania znajdują się na historycznych minimach, tj. w okolicach 2,75 - 3,50 zł. W tym kontekście warto przyjrzeć się wynikom finansowym przedsiębiorstwa i całej jego działalności.

Muza kwalifikowana jest przez GPW do sektora mediów. Istotnie, firma specjalizuje się w działalności wydawniczej, poligraficznej czy reklamowej. Przede wszystkim chodzi tu o wydawanie różnego rodzaju książek, w tym beletrystyki, poradników i encyklopediach. Muza wydaje takich autorów jak Ernest Hemingway, Julio Cortazar, Gabriel Garcia Marquez czy Antoine de Saint-Exupery.

Spółka przewodzi grupie kapitałowej, w skład której wchodzą jeszcze Muza Szkolna sp. z o.o., Muza Marketing sp. z o.o., PDK S.A. oraz Polska Grupa Wydawnicza S.A. w likwidacji.

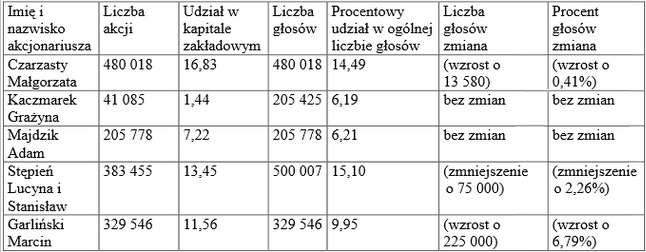

Tak przedstawiał się akcjonariat Muzy na dzień 14 listopada 2013 roku (jeśli chodzi o znaczących akcjonariuszy - i ze zmianami od czasu publikacji poprzedniego sprawozdania okresowego):

(na podstawie raportu Emitenta)

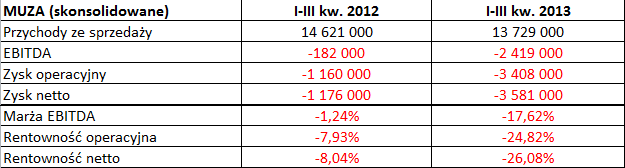

Spójrzmy na najważniejsze wyniki skonsolidowane Muzy za okres trzech kwartałów roku bieżącego:

Czerwony kolor jest oczywiście niepokojący. Istotnie, zarówno w pierwszych dziewięciu miesiącach roku 2012, jak i roku bieżącym grupa, której przewodzi Muza, poniosła poważne straty. Co więcej, w ciągu roku znacznie pogorszyła się rentowność, np. w ujęciu operacyjnym spadła z -7,93 proc. do -24,82 proc.

W pierwszych trzech kwartałach roku 2012 spółka dominująca straciła na czysto 867 tys. zł, rok później strata wzrosła do 3,29 mln zł.

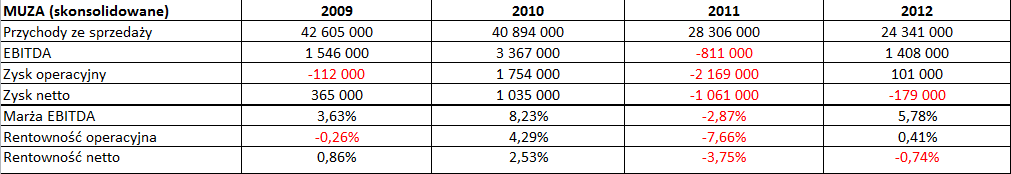

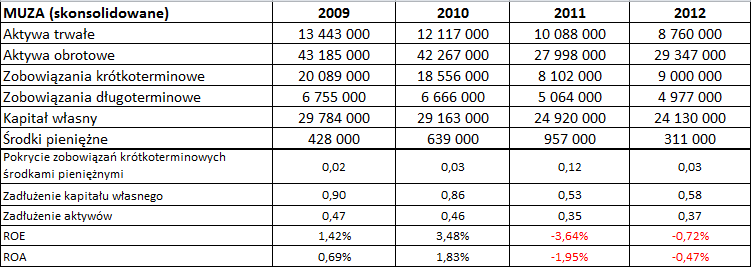

Wracając jeszcze do wyników skonsolidowanych, to tak wyglądały one w latach 2009-2012:

Jak widać, w okresie tym tylko rok 2010 był czasem, w którym udało się wypracować dodatni EBITDA oraz zyski operacyjny i netto (jednocześnie). W 2011 wszystkie trzy kwoty były ujemne, w 2012 przedsiębiorstwo straciło netto. Z roku na rok systematycznie spadają przychody.

Nastawienie prezesa Marcina Garlińskiego było jednak dość optymistyczne, jak można wnosić z listu do akcjonariuszy, otwierającego raport za rok 2012. Prezes wyraził zadowolenie z faktu, że udało się wypracować zysk operacyjny. Co więcej, zysk netto także został odnotowany (296 tys. zł), jakkolwiek nie przez grupę kapitałową, a tylko przez spółkę dominującą. W 2011 roku wynosił on 1,87 mln zł, ale wtedy firma poniosła jednostkową stratę operacyjną (równą 833 tys. zł).

Muza coraz bardziej stawia też na e-booki: współpracuje z kilkunastoma firmami prowadzącymi ich sprzedaż. To bardzo istotne, ponieważ w obecnych czasach wiele mówi się o tym, że (niekoniecznie nawet powoli) mija epoka papieru jako nośnika dla dzieł literackich, prasy czy nawet dokumentów.

Z raportu za trzy kwartały roku bieżącego dowiadujemy się, że główne ryzyka dla Muzy to ogólna koniunktura gospodarcza, sezonowość sprzedaży (czwarty kwartał jest zwykle najlepszy), ryzyko walutowe (ograniczane przez kontrakty forward), a także ryzyko utraty płynności. Pod koniec września skonsolidowane środki pieniężne wyrażały się skromną kwotą - była to równowartość 2,95 proc. aktywów i 0,97 proc. zobowiązań bieżących. Niski stan środków pieniężnych widzimy też w naszej tabeli za lata 2009-2012. Na szczęście kapitał własny wystarcza na pokrycie zobowiązań - i to z naddatkiem.

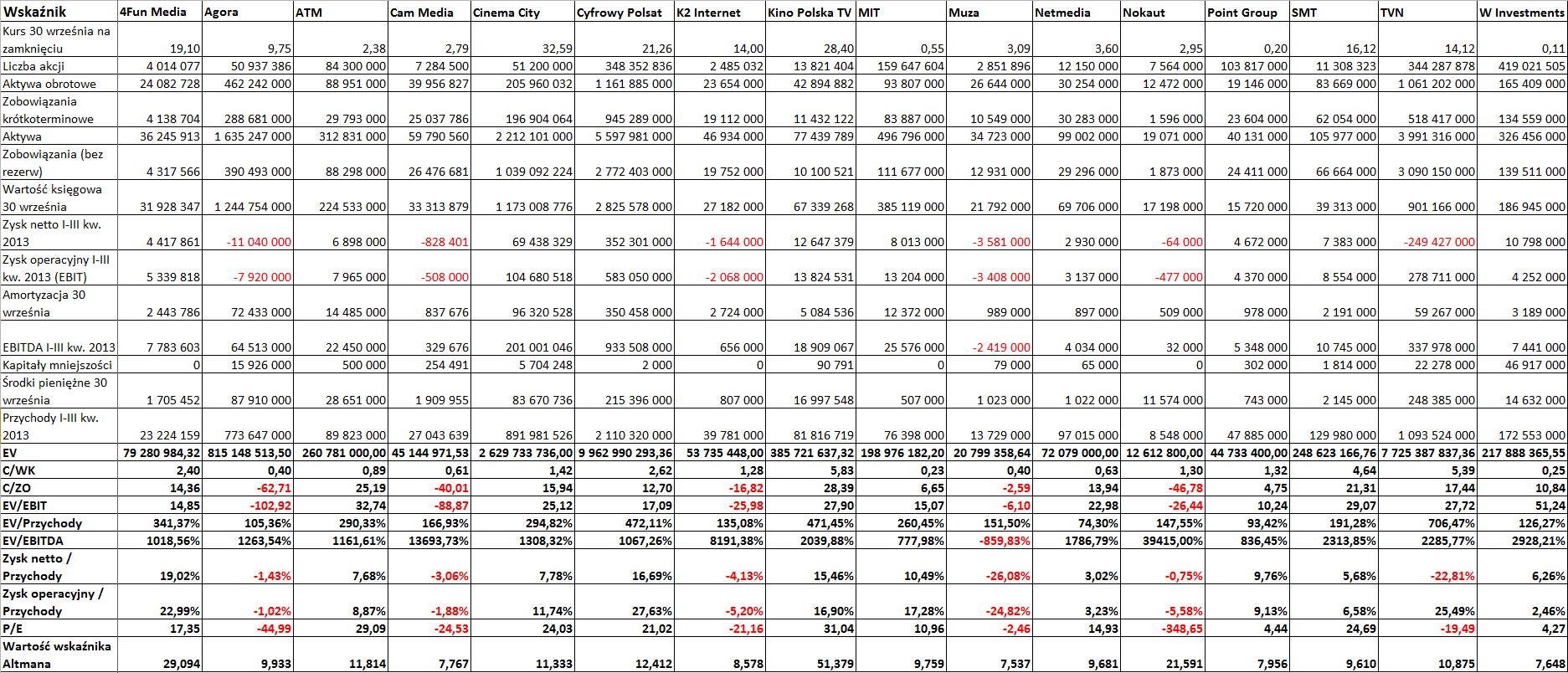

Tak prezentowała się Muza na tle innych spółek z sektora mediowego:

Spółka, jak widać, znalazła się w gronie sześciu spółek, które nie wypracowały zysku netto. Jej rentowność netto wypadła najgorzej w całym sektorze, operacyjna zresztą też. Wskaźnik Altmana (dla rynków wschodzących) nie sugeruje jednak, by firma niedługo miała bankrutować (wartość powyżej 5,5 pkt). C/WK zachęcał do kupna akcji, mając poziom niższy niż 1 pkt. Po 30 września papiery podrożały o blisko 7 proc., ale ogólnie od 2 stycznia potaniały o niemal 12 proc.

W ogólności wydaje się, że Muza wciąż znajduje się w sytuacji problematycznej i konieczne będzie opracowanie nowych metod radzenia sobie w obecnej sytuacji gospodarczej, tak aby wydobyć się ze strat. Pewną nadzieję możemy pokładać w trwającym obecnie czwartym kwartale i okresie przedświątecznym. Zauważmy np., że choć pod koniec września 2012 roku grupa kapitałowa notowała ujemne EBITDA, EBIT i zysk netto, to jednak ostatecznie w roku 2012 wyszła na plus, gdy chodzi o pierwsze dwa wskaźniki. W tym roku może być to trudniejsze, bo straty są wyższe - ale zakładamy, że uda się je przynajmniej znacząco ograniczyć.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4455 gości