Na budowie

- Utworzono: poniedziałek, 24, luty 2014 08:54

O spółce PBO Anioła pisywaliśmy już na tych łamach kilka razy. We wrześniu ubiegłego roku informowaliśmy o wielomilionowych kontraktach, jakie wówczas podpisała, w styczniu natomiast doniesienia były znacznie mniej optymistyczne: pojawiły się bowiem wnioski o upadłość przedsiębiorstwa.

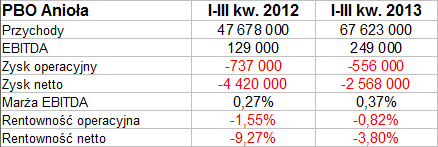

Z drugiej strony, firma ma przejść proces restrukturyzacji. W tym kontekście możemy powiedzieć, że po trzech kwartałach roku 2013 grupa kapitałowa, której spółka przewodzi, posiadała tylko 148 tys. zł środków pieniężnych, mając zarazem ponad 90 mln zł zobowiązań (która to kwota przekraczała z kolei 2,7-krotnie pulę kapitału własnego). Co więcej, jak pokazuje widoczna poniżej tabela, trzy pierwsze kwartały roku 2013 zakończyły się dla PBO Anioła skonsolidowanymi stratami netto, EBIT i EBITDA:

Pewnym pocieszeniem może być fakt, że rok wcześniej w analogicznym okresie też notowano straty (i to, niestety, spore), a jednak cały rok 2012 przedsiębiorstwo zakończyło na wyraźnym plusie, co zobaczymy za chwilę w kolejnym zestawieniu. Należy przy tym mieć na uwadze, że sezonowość działalności powoduje, iż firma uważa, że najlepiej jej rezultaty analizować właśnie w perspektywie całego roku – albo w jeszcze dłuższej. Sezonowość w pewnej mierze wynika z warunków atmosferycznych, na które spółka oczywiście nie ma wpływu. Istotne jest też to, że w przypadku obiektów handlowych (a m.in. takie wznosi PBO Anioła) inwestorom zależy nieraz na tym, by otworzyć je przed okresami świątecznymi, stąd też inwestycje tego rodzaju często zamykane są w ostatnich dniach marca i grudnia.

Widzimy w każdym razie, że jeśli chodzi o trzy kwartały, to przychody skonsolidowane PBO Anioła wzrosły w skali rocznej o 20 mln zł, straty zaś udało się nieco ograniczyć, w szczególności jeśli mowa o wyniku netto.

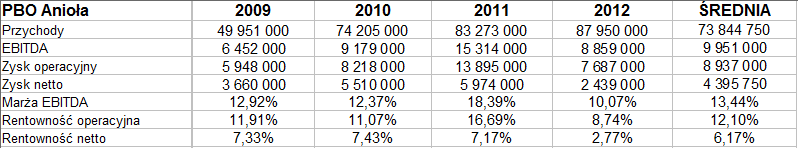

Poniżej zobaczymy rezultaty skonsolidowane za lata 2009 – 2012. Opieraliśmy się na kwotach z raportów za lata 2012, 2011 i 2010 oraz z prospektu emisyjnego, biorąc pod uwagę dane skorygowane w przypadku lat 2011 i 2010.

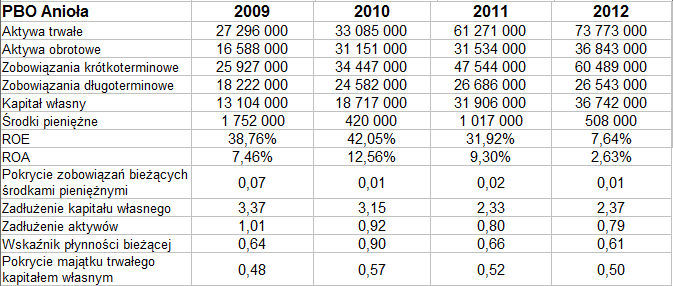

Jak widać, skromne zasoby środków pieniężnych to stały problem przedsiębiorstwa. Ściślej rzecz ujmując, to stałe zjawisko – w roku 2009 środki te pokrywały jedynie 7 proc. zobowiązań bieżących, później był to jeszcze mniejszy procent. Natomiast - czy to problem? Cóż, przedsiębiorstwo wciąż funkcjonuje, a nawet generowało w ostatnich latach wyraźne zyski, niemniej tak skromne pokłady pieniędzy to swoiste igranie z płynnością i zadłużeniem. Podobnie rzec można o fakcie, że zobowiązania przekraczały za każdym razem kapitał własny (w 2009 roku stanowiły 337 proc. jego kwoty, w 2012 natomiast 237 proc., ale to przecież wciąż niepokojące). Aktywa obrotowe nie pokrywały ani razu zobowiązań bieżących (wskaźnik płynności bieżącej był niższy niż 1 pkt), nie była też zachowana złota reguła bilansowa (kapitał własny pokrywał tylko ok. połowę aktywów trwałych).

Jak jednak wspomnieliśmy, jasnym punktem jest fakt, że przedsiębiorstwo za każdym razem wychodziło ostatecznie na plus w kwestii wyników netto, EBIT i EBITDA. Przeciętne rentowności odpowiadające tym wskaźnikom były równe 6,17 proc., 12,10 proc. i 13,44 proc., przy czym w roku 2012 bardzo mocno spadły. Przeciętne obroty roczne to 73,84 mln zł, średni wynik netto to 4,39 mln zł.

Wracając jeszcze do wyników za trzy kwartały roku 2013, to PBO Anioła znalazła się w gronie 12 przedsiębiorstw budowlanych, które poniosły stratę operacyjną w tym okresie. Rentowność netto (-3,80 proc.) była wyraźnie niższa od średniej dla wszystkich badanych firm (1,83 proc.), ale operacyjna (-0,82 proc.), choć ujemna, to jednak wyższa od przeciętnej (-1,99 proc.). Wskaźnik Altmana dla rynków wschodzących nie zwiastował rychłego bankructwa, notując poziom niemal 6,5 pkt (ryzyko pojawiłoby się poniżej 5,5 pkt).

Akcje PBO Anioła notowane są na GPW od maja roku 2011. Z początku płaciło się za nie nawet ok. 8 – 9 zł, ale szybko potaniały. 1 zł i 0,96 zł to poziomy wsparcia, opory mamy w okolicach 1,55 zł i 2,18 zł. Ostatnio papiery wyceniane są nisko, nawet jeśli przyznamy, że 7 lutego zamknięcie nastąpiło na 1,10 zł, a tymczasem najnowsze sesje to finały w okolicy 1,40 zł. To jednak wciąż pewien marazm i konsolidacja.

Głównym akcjonariuszem PBO Anioła jest Waldemar Anioła, ma on 26,02 proc. w kapitale i 33,45 proc. w głosach. 10,78 proc. i 14,12 to udziały Piotra Krakowskiego, Teofil Nowak posiada 5,52 proc. kapitału, a zarazem prawo do 7,15 proc. głosów. Podmiot Unamare Company Ltd. dysponuje 11,49 proc. akcji oraz 8,07 proc. głosów, free float stanowi zatem odpowiednio 46,20 proc. i 37,21 proc.

Waldemar Anioła, absolwent Wydziału Budownictwa Politechniki Poznańskiej, to współzałożyciel firmy i jej obecny prezes. Piotr Krakowski to wiceprezes, Teofil Nowak jest członkiem zarządu.

Dodajmy, że oferta PBO Anioła obejmuje projektowanie budowli (a później także aranżację otoczenia i uzbrojenie terenu) oraz kompleksowe wykonawstwo. Firmę interesuje zarówno budownictwo mieszkaniowe, jak i przemysłowe, handlowe czy obiektów użyteczności publicznej. Działa także jako deweloper. Grupa kapitałowa PBO Anioła skupia firmy PBO Elektro S.A., PBO Finanse S.A., PBO Hydro S.A., PBO Anioła Inwestycje sp. z o.o. oraz PBO Projekt sp. z o.o i Protea Development sp. z o.o.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3373 gości