Cukier na osłodę życia

- Utworzono: czwartek, 15, maj 2014 08:14

Otmuchowskie Zakłady Przemysłu Cukrowniczego były już wspominane na naszych łamach wiele razy, zwykle jednak albo w kontekście bieżących informacji, albo przy okazji zbiorczej analizy sektora słodyczy (tj. wraz z firmami Mieszko, Colian i Wawel). Przyszedł czas, by wziąć pod lupę sam Otmuchów.

Firma opublikowała właśnie raport za pierwszy kwartał bieżącego roku, mamy więc dobrą okazję, by przyjrzeć się jej rezultatom. Przypomnijmy jednak wpierw, że przedsiębiorstwo działa od roku 1952, zaś w 1993 stało się firmą prywatną. Debiut na GPW nastąpił w roku 2010. Asortyment oferowany przez ZPC Otmuchów to przede wszystkim słodycze w ścisłym tego słowa znaczeniu (czekoladki, cukierki itd.), ale poza tym także chrupki, sneksy czy płatki zbożowe.

Zakłady tworzą grupę kapitałową, która pod koniec marca składała się z siedmiu spółek (wliczając w to podmiot dominujący). Spółki zależne widzimy poniżej:

(na podstawie raportu Emitenta)

Głównym akcjonariuszem Otmuchowa jest podmiot Xarus Holdings Limited (50,92 proc. w kapitale i głosach). Aviva OFE Aviva BZ WBK ma 7,06 proc., OFE PZU "Złota Jesień" 14,95 proc., zaś PKO BP Bankowy OFE 9,17 proc. Daje to 17,90 proc. free floatu. Dodajmy, że Xarus Holdings należy do grupy kapitałowej Warsaw Equity Management sp. z o.o.

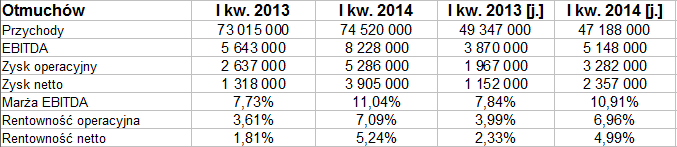

Spójrzmy na przychody i zyski Otmuchowa w pierwszym kwartale 2014 roku oraz okresie porównywalnym. Będą to dane skonsolidowane i jednostkowe (oznaczone symbolem "[j.]").

W gruncie rzeczy przychody – tak grupy, jak i spółki-matki – były w badanym okresie nader zbliżone do tych, które notowano rok wcześniej. Skonsolidowane nieco wzrosły (z 73 mln zł do 74,5 mln zł), jednostkowe nieznacznie spadły.

W obu ujęciach wzrosły marże i to jest niewątpliwy plus. Dla przykładu, rentowność operacyjna skonsolidowana zwiększyła się z 3,61 proc. do 7,09 proc., netto natomiast z 1,81 proc. do 5,24 proc. Wygląda na to, że przedsiębiorstwo zmierza w dobrym kierunku, przy czym w ostatnim czasie zarząd Otmuchowa nie dostrzegł żadnych zjawisk nietypowych w działalności. W ogólności kontynuowana jest restrukturyzacja grupy kapitałowej, szuka się też nowych klientów – "w szczególnosci na wyroby produkowane w ramach wolnych mocy produkcyjnych w PWC Odra S.A.". Co do restrukturyzacji, to np. chodzi o połączenie ZPC Otmuchów S.A. z firmą Otmuchów Inwestycje.

Ryzykiem dla Otmuchowa mogą być zmiany cen surowców, w szczególności czekolady i materiałów opakowaniowych. W okresie ostatnich dwóch lat ceny te "cechowały się relatywnie wysoką zmiennością". Poza tym lekko niepokoić może uzależnienie od największego odbiorcy, którego udział w sprzedaży wyniósł w I kw. 2014 roku 39,70 proc. Z drugiej strony, było to mniej niż rok wcześniej (44,32 proc.).

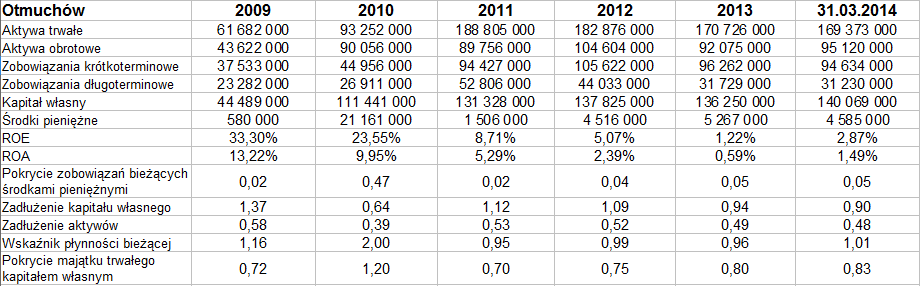

Poniżej mamy dane z lat 2009 – 2013 (w przypadku danych bilansowych ostatnia kolumna prezentuje stan na 31 marca 2014):

W aktywach przeważa majątek trwały, zaś w aktywach obrotowych niewielką tylko część stanowią środki pieniężne. Zwykle pokrywają one kilka procent zobowiązań bieżących, co może trochę niepokoić. Nie zawsze też notowano nadwyżkę całości majątku obrotowego nad długami krótkoterminowymi (było tak pod koniec marca, o czym świadczy wskaźnik płynności bieżącej na poziomie 1,01 pkt, aczkolwiek i tak nie jest to poziom szczególnie wysoki). Pozytywnie należy ocenić fakt, że zobowiązania nie przewyższały w roku 2013 (oraz w pierwszym kwartale 2014) kapitału własnego. Firma nie zachowuje natomiast zasadniczo złotej reguły bilansowej.

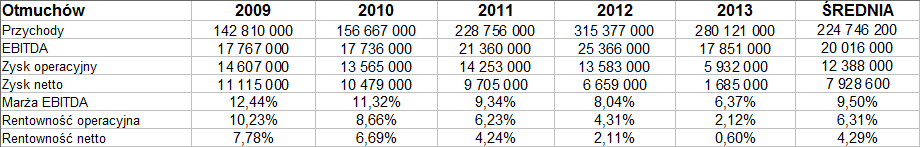

Na wykresie kursu akcji mamy ostatnimi czasy niestety trend spadkowy. W listopadzie 2013 roku ceny dobijały do okolic bliskich 11 zł, ale potem nastąpił odwrót na południe. Niedawno notowania zeszły poniżej wsparcia na 7,50 zł, wczoraj zamknięcie nastąpiło na 7,20 zł (jakkolwiek sesja była wzrostowa). Zauważmy, że inwestorów mogły zniechęcić rezultaty za rok 2013 – tj. znaczny spadek obrotów (z 315,38 mln zł do 280,12 mln zł) tudzież zysków i ostatecznie rentowności. Wyniki za pierwszy kwartał są co prawda niezłe, pytanie tylko – czy wystarczą? Czy inwestorzy nie zechcą zweryfikować ich w dłuższym okresie, np. półrocznym? Zresztą dopiero wyjście kolejno ponad 8 zł i 8,50 zł potwierdzi ewentualną zmianę tendencji. Jakimś impulsem do tego może być fakt, że obecne kursy i tak stoją już bardzo nisko – takich nie obserwowano od dwóch i pół roku.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3179 gości