Erbud i milion czterysta na czysto

- Utworzono: piątek, 06, czerwiec 2014 08:33

.jpg)

Pisząc o Erbudzie na początku maja, bazowaliśmy przede wszystkim na rezultatach tego przedsiębiorstwa za cały rok 2013, albowiem raport obejmujący pierwszy kwartał roku bieżącego jeszcze się wówczas nie ukazał. W międzyczasie zdążył się jednak pojawić, zaś w spółce i dokoła niej zdarzyło się też kilka innych, ciekawych rzeczy, zatem bierzemy ponownie Erbud pod lupę.

Zacznijmy od wykresu kursu akcji. Widać wyraźnie, że od grudnia ubiegłego roku mamy do czynienia z przeceną, która przestała już być li tylko korektą w obrębie wcześniejszego, długoterminowego trendu wzrostowego – a stała się po prostu nowym trendem, spadkowym.

Cena obniżyła lot z poziomów rzędu 36 – 38 zł do ok. 22,2 zł (majowe minima). Później doszło do odbicia i ostatnio wykres oscyluje wokół 25 zł. To jeszcze zbyt mała i zbyt krótkotrwała zwyżka, by można było mówić o przełamaniu tendencji spadkowej.

W tym kontekście wypada wspomnieć o wynikach finansowych i aktualnej działalności Erbudu. Przypomnijmy, że mamy do czynienia z przedsiębiorstwem z branży budowlanej, które angażuje się w rozmaite przedsięwzięcia z takich segmentów jak budownictwo kubaturowe, energetyczne czy inżynieryjno-drogowe. Mieści się w tym także segment deweloperski.

Dość głośno było o udziale Erbudu w pracach remontowo-budowlanych na lotniku w Modlinie. Mazowiecki Port Lotniczy Warszawa-Modlin obwinia firmę o poważne usterki techniczne na pasie startowym i żąda od niej aż 34,38 mln zł odszkodowania finansowego. W pierwszych dniach maja skierowany został w tej sprawie pozew sądowy przeciw Erbudowi. Spółka stoi jednak na stanowisku, że wadliwy stan nawierzchni pasa został wywołany przez odrębne, niezależne od niej czynniki, zatem nie ma tu mowy o odpowiedzialności.

Inne realizacje Erbudu to np. rozmaite galerie handlowe (Auchan w Bronowicach), Promenady Wrocławskie (budynek mieszkalny), budynek Office Park Łopuszańska w Warszawie, szpitale (np. Szpital Powiatowy w Wadowicach) czy sala koncertowa Akademii Muzycznej w Łodzi.

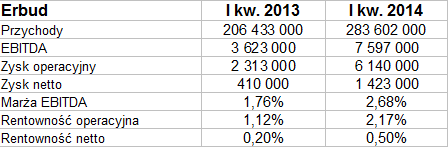

Skonsolidowane wyniki (przychody i zyski) grupy kapitałowej, której Erbud przewodzi, wyglądały w pierwszym kwartale roku bieżącego następująco:

Widać wzrost przychodów – w skali rocznej aż o 37,4 proc., tj. do 283,6 mln zł. Zysk operacyjny przedsiębiorstwa zamknął się w pierwszym kwartale 2014 roku kwotą 6,14 mln zł, co pozwoliło wypracować rentowność na poziomie 2,17 proc. - być może niezbyt wysoką, ale dużo lepszą niż w analogicznym okresie roku ubiegłego (gdy było to 1,12 proc.). Marża netto wzrosła z 0,20 proc. do 0,50 proc. Kwotowo zysk wyniósł zatem 1,42 mln zł – stąd nasz tytułowy "milion czterysta na czysto".

Zarząd Erbudu zauważył m.in., że w badanym okresie produkcja budowlano-montażowa w Polsce wzrosła ogółem o 10,6 proc. r/r, gdy tymczasem rok wcześniej spadła o 15,1 proc. r/r. Nastąpiła zatem poprawa sytuacji i dalej można o niej mówić. W ciągu trzech miesięcy rozpoczynających rok bieżący Erbud podpisał 24 kontrakty opiewające w sumie na 215,2 mln zł. Rok wcześniej liczba kontraktów była taka sama, ale suma nieznacznie niższa.

W segmencie kubaturowym zysk operacyjny wzrósł o 3 proc. w skali rocznej, osiągając poziom 7,1 mln zł. Segment deweloperski dodał do wyników skonsolidowanych 1,77 mln zł, był to – nawiasem mówiąc – wzrost o 68 proc. r/r. Gorzej było z segmentem inżynieryjno-drogowym, który stracił na czysto 312 tys. zł, zaś w aspekcie EBIT obniżył wynik skonsolidowany o 2,43 mln zł.

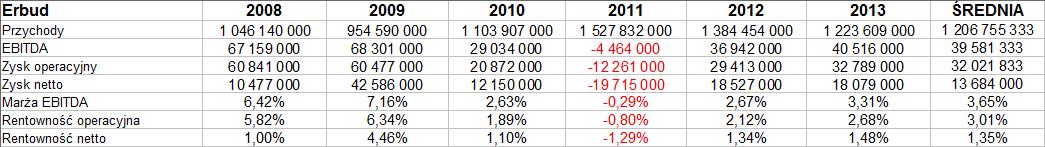

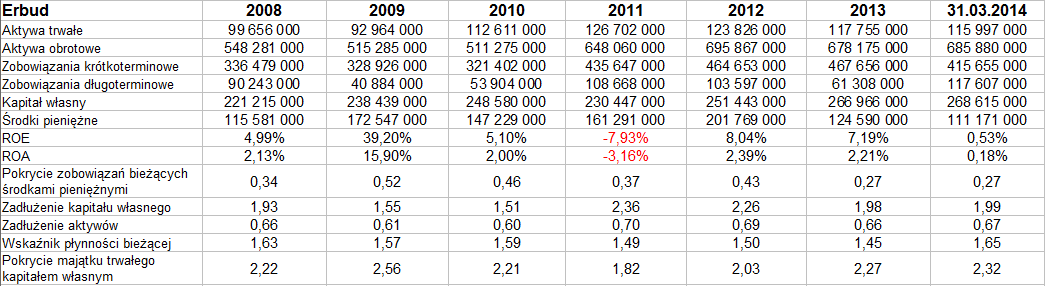

Spójrzmy na wyniki z lat 2008 – 2013, a także na dane bilansowe (w tym również te z końca marca 2014):

Pod koniec pierwszego kwartału Erbud posiadał 111,17 mln zł środków pieniężnych, tj. równowartość 27 proc. długów bieżących. To dobre pokrycie, a jeszcze lepiej prezentował się wskaźnik płynności bieżącej (1,65 pkt). Jego wartości były zresztą podobne także i we wcześniejszych okresach. Pozytywnie należy też ocenić zachowywanie złotej reguły bilansowej (w końcówce marca odpowiedni wskaźnik wynosił 2,32 pkt). Trochę niepokoić może natomiast fakt, że zobowiązania przekraczają wartość kapitału własnego – ostatnio stanowiły jego dwukrotność. Ostatecznie jednak nawet z teoretycznego punktu widzenia taki poziom mieści się w obszarze tolerancji.

Przeciętne roczne obroty Erbudu to 1,2 mld zł, w 2013 było to np. 1,22 mln zł. Tylko w roku 2011 odnotowano ostatecznie straty, natomiast pozostałe okresy były czasem zysków. Rentowność netto nigdy nie była przesadnie wysoka – poziom 4,46 proc. (w roku 2009) był najwyższy. W roku 2013 zysk netto stanowił 1,48 proc. ówczesnych obrotów.

W dalszej części obecnego roku Erbud ma się rozwijać przede wszystkim w segmentach kubaturowym i energetycznym – tam zarząd widzi największe szanse. Segment kubaturowy pod koniec marca miał portfel zleceń opiewający na 1,22 mld zł. Z innych informacji warto wspomnieć o tym, że w pierwszym kwartale wyemitowano obligacje (serii B) o wartości 52 mln zł. W lipcu spłacone mają być jeszcze papiery serii A (10 mln zł).

Poza tym 25 czerwca odbędzie się WZ spółki, gdzie planowane jest uchwalenie dywidendy. Miałaby wynieść 8,9 mln zł, tj. 0,7 zł na jedną akcję.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3019 gości