Trzy miesiące poniżej zera

- Utworzono: poniedziałek, 09, czerwiec 2014 13:18

Triton Development to stołeczny deweloper, który oczywiście pojawiał się już na naszych łamach – m.in. w kwietniu, gdy analizowaliśmy wyniki tego przedsiębiorstwa za rok 2013. Firma jest obecna na GPW już od 1998, a więc szesnaście lat.

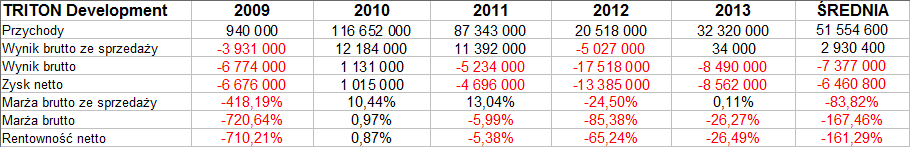

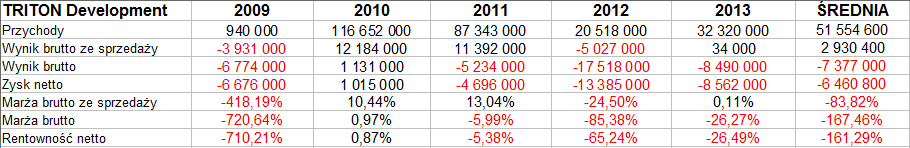

Wyniki finansowe Triton Development nie były w ostatnich czasach zbyt dobre. Dość przypomnieć, że w okresie 2009 – 2013 rok 2010 był jedynym, w którym firma wygenerowała zysk netto, a także dodatni wynik brutto. W roku 2012 strata netto wyniosła natomiast 13,38 mln zł, rok później 8,56 mln zł.

Rezultaty, o których mowa, nie mogą zostać uznane za dobre – nawet, jeśli weźmiemy pod uwagę takie czynniki, jak fakt, że w branży deweloperskiej zdarzają się długoterminowe inwestycje, które dopiero po pewnym czasie zaczynają procentować zyskami. Nasz pogląd jest uzasadniony także z tego względu, że pierwszy kwartał roku 2014 również nie przyniósł wyjścia firmy na plus.

Skonsolidowane wyniki Triton Development za trzy miesiące rozpoczynające rok obecny (oraz za analogiczny okres roku 2013) widzimy niżej:

Przychody za opisywany okres to niespełna 11 mln zł, o ponad półtora miliona więcej niż w styczniu, lutym i marcu 2013. Brutto na sprzedaży firma straciła 110 tys. zł, ogółem brutto 2,29 mln zł, zaś na czysto 1,9 mln zł. Stratę netto udało się więc nieco ograniczyć, ale w ogólności rezultaty sa zbliżone do tych z roku ubiegłego.

Dla działalności grupy kapitałowej najistotniejsze są wyniki podmiotu Triton Development sp. z o.o., odpowiedzialnego m.in.za realizację kompleksu mieszkaniowo-usługowego na warszawskiej Ochocie.

Z raportu kwartalnego mogliśmy się dowiedzieć m.in. tego, że "w początkowym okresie 2014 roku uprawomocniła się decyzja zatwierdzająca pozwolenie na budowę budynków usługowo-mieszkaniowych o łącznej powierzchni całkowitej 38 tys. m2 na terenie nieruchomości zlokalizowanej w warszawskiej dzielnicy Białołęka". Nie było natomiast czynników mających znaczący wpływ na działalność. Firma ponosiła koszty inwestycji Triton Park, w szczególności koszty obsługi kredytu zaciągniętego w związku z tym przedsięwzięciem.

Wynik grupy kapitałowej na działalności podstawowej (-1,4 mln zł) był "związany głównie z rozpoznaniem wyniku na sprzedaży lokali" (właśnie w inwestycji Triton Park). Jest to wspomniane wcześniej osiedle apartamentowo-usługowe na Ochocie, złożone z budynków o różnej formie architektonicznej i wysokości.

Przypomnijmy w tym kontekście, że inne inwestycje Triton Development to m.in. takie budynki i osiedla jak Triton Winnica, Triton Country czy Triton Francuska. Są one w zasadzie skoncentrowane w stolicy i jej najbliższych okolicach, nie licząc planowanego przedsięwzięcia budowy kompleksu SPA w miejscowości Uniejów.

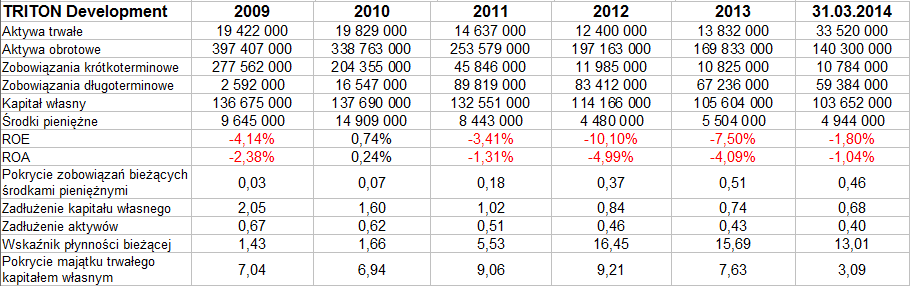

Poniżej widzimy skonsolidowane wyniki z lat 2009 – 2013 wraz z danymi bilansowymi (także tymi z końca marca 2014):

Przychody rocznej to średnio 51,55 mln zł (w pięcioleciu), ale wartość ta nie jest zbyt miarodajna z uwagi na spory rozrzut (od 940 tys. zł w 2009 do 116,65 mln zł w 2010). Czerwień w tabeli zysków i strat dobitnie świadczy o tym, że straty jednak przeważają. Tak, jak pisaliśmy na początku opracowania, rok 2013 przyniósł firmie 8,56 mln zł wyniku poniżej zera, tj. ujemną rentowność -26,5 proc.

Majątek grupy kapitałowej opiewał pod koniec marca na ok. 174 mln zł, przy czym dominowały w nim aktywa obrotowe, w większości kwalifikowane jako zapasy. Nieruchomości inwestycyjne (część majątku trwałego) wyceniono na 28,8 mln zł. Kwota środków pieniężnych była na szczęście dość solidna, zabezpieczała ostatnio 46 proc. długów bieżących. Bardzo wysoko stał wskaźnik płynności bieżącej (13 pkt), zachowana była złota reguła bilansowa.

Na wykresie kursu akcji panuje marazm, cena waha się od marca w wąskiej strefie 70 – 90 groszy. Wyraźniejsze opory powyżej tego obszaru to 1 zł, 1,09 zł i 1,28 zł. Wątpliwe, by inwestorzy byli gotowi do tego, aby ruszyć z kursem na północ, skoro firma w zasadzie przynosi straty. Jest jednak pocieszające to, że równocześnie prezentuje dość dobrą kondycję pod względem płynności i wypłacalności, co zawsze można postrzegać jako pewną podstawę do dalszej działalności.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2501 gości