Arcus z problemami

- Utworzono: środa, 01, październik 2014 09:18

Arcus to firma, która określa się jako "jeden z największych na polskim rynku dostawców zintegrowanych systemów zarządzania dokumentem i korespondencją masową". Jest to więc spółka oferująca swym klientom specjalistyczne oprogramowanie. Kim są ci klienci? To przede wszystkim firmy telekomunikacyjne i ubezpieczeniowe, a także jednostki administracji państwowej.

Do grupy kapitałowej Arcus należą spółki T-matic Systems, DocuSoft, Durau oraz (jako stowarzyszona) Arcus Systemy Informatyczne.

O przedsiębiorstwie pisaliśmy ostatnio pod sam koniec maja, biorąc pod lupę jej wyniki za pierwszy kwartał. Niestety, były one słabe – przy czym opinia ta tyczy się zarówno wyników skonsolidowanych, jak i jednostkowych. Styczeń, luty i marzec 2014 roku zakończyły się dla grupy kapitałowej stratami: operacyjna wyniosła 2,41 mln zł, netto zaś 2,08 mln zł. Ujemny był też EBITDA (-1,74 mln zł). Odpowiednie marże równe były -6,17 proc., -5,32 proc. i -4,46 proc. Co więcej, rok wcześniej również notowano straty w analogicznym okresie. Trzeba jednak przyznać, że finalnie rok 2013 zakończył się dla przedsiębiorstwa skonsolidowanymi zyskami (choć przy skromnych rentownościach, bo np. roczna marża operacyjna wyniosła 0,72 proc.). To daje już pewną nadzieję także i na rok bieżący, jakkolwiek sytuacja jest nadal mocno niepewna. Lata 2011 i 2012 kończyły się na minusie, poniżej zera grupa znalazła się także po sześciu miesiącach roku bieżącego

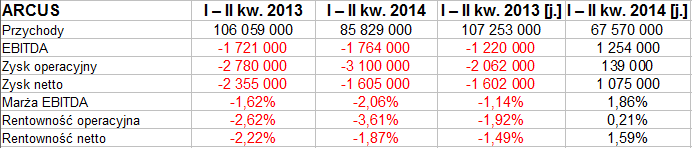

W skali rocznej znacznie obniżyły się półroczne przychody, rok temu wyjątkowo wysokie ze względu na drugi kwartał. Kwota spadła ze 106 mln zł do 85,83 mln zł. Strata operacyjna uległa powiększeniu (skonsolidowana), podobnie strata na poziomie EBITDA. Udało się natomiast ograniczyć ujemny wynik netto.

Co ciekawe, sama spółka dominująca wypracowała w tym roku (do końca czerwca) zyski, co jest jakimś światełkiem w tunelu. Jeśli brać pod uwagę dane skonsolidowane w podziale na segmenty, to segment IT dał większość obrotów (72,46 mln zł) i wygenerował dodatni wynik, natomiast pozostałe segmenty (telematyczny, telemetryczny i obejmujący wszelkie pozostałe usługi, np. serwisowe i naprawcze) straciły.

Półroczne dane skonsolidowane wykorzystaliśmy do obliczenia dla Arcus dwóch wskaźników badających możliwość rychłego bankructwa przedsiębiorstwa. Były to krajowe wskaźniki Janka i Żuchowskiego oraz Hamrola. Uzyskane wartości to -1,8 pkt oraz 1,4 pkt. W pierwszym przypadku to liczba z obszaru, w którym można mówić o realnym zagrożeniu upadłością. Niewątpliwie duży wpływ na to miały ujemne wyniki (straty) zaprezentowane przez grupę kapitałową w badanym okresie. Znaczenie miała też zapewne mocna, niemal dwudziestoprocentowa, obniżka przychodów ze sprzedaży.

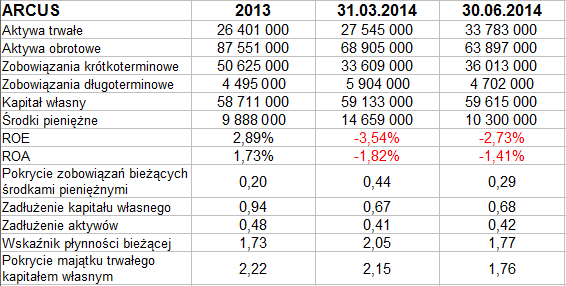

Z drugiej strony, wskaźnik Hamrola nie sugeruje bankructwa (jest powyżej zera, tj. swojej wartości granicznej). Warto to podkreślić, ponieważ np. bilans – jak pokazuje druga z naszych tabel – tak naprawdę nie wygląda źle. Widzimy, że zachowana jest złota reguła bilansowa (aktywa trwałe nie przewyższają kapitału własnego), dobrze sytuuje się wskaźnik płynności bieżącej (1,77 pkt pod koniec czerwca), ogół długów jest mniejszy od kapitału własnego, nieźle stoi nawet pokrycie zobowiązań krótkoterminowych środkami pieniężnymi.

Ogólnie rzecz biorąc, odnieść można wrażenie, że o ile główny segment działalności (prowadzony w dużej mierze przez spółkę-matkę) prezentuje się w miarę nieźle, o tyle dane skonsolidowane są mocno obciążone segmentami pobocznymi. Zarząd przyznaje np., że wyniki segmentu telematyki są niesatysfakcjonujące, a w branży tej doszło do gwałtownego spadku marż i wojny cenowej między dostawcami rozwiązań.

Problemem w półroczu był też fakt, że obniżyły się znacząco zamówienia ze strony sektora energetycznego. Zarząd Arcus podkreśla jednak to, co i my zauważyliśmy, czyli dodatnie wyniki spółki dominującej. Czytamy również w raporcie, że "kolejne okresy sprawozdawcze powinny potwierdzić tendencję powrotu na ścieżkę zysków". Warto zauważyć, że w samym II kwartale udało się wypracować także i skonsolidowany zysk netto (473 tys. zł), jakkolwiek EBITDA i EBIT były wciąż ujemne.

Na wykresie kursu akcji dominuje trend spadkowy. W początkach roku 2013 cena wykraczała ponad 5 zł, teraz to ok. 2 zł. Ostatnio jednak STS wygenerował sygnał kupna, udało się odbić od dołka na 1,81 zł. Najbliższy opór to 2,20 zł, potem mamy 2,50 zł i okolice 2,70 zł. Wydaje się jednak, że na razie firma nie wzbudza jeszcze w inwestorach większego optymizmu – będzie musiała się naprawdę postarać jeśli chodzi o wyniki za trzy kwartały tudzież za cały rok 2014.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3000 gości