Elektrotim pod napięciem

- Utworzono: wtorek, 14, październik 2014 08:44

Przyjrzymy się dziś rezultatom przedsiębiorstwa Elektrotim za pierwsze półrocze roku bieżącego. Warto przypomnieć, że w naszym cyklu omawialiśmy (w maju) rezultaty kwartale firmy, prezentując też bliżej jej działalność.

Jak wskazuje już sama nazwa, Elektrotim ma silne związki z szeroko pojętą branżą elektryczną. Istotnie, spółka – a właściwie grupa kapitałowa – zamuje się m.in. produkcją rozdzielnic i stacji transformatorowych oraz różnego rodzaju instalacji uziemiających i odgromowych. Poza tym oferuje klientom systemy sygnalizacji świetlnej i drogowej, modernizuje i wznosi od podstaw sieci wysokiego napięcia, realizuje też całościowe projekty (np. drogowe).

Widać, że profil działalności szeroki jest szeroki (a i tak omówiliśmy go jedynie pobieżnie). Firma (tj. spółka dominująca Elektrotim S.A.) posiada pod sobą trzy podmioty zależne:

– Procom System S.A. (90,91 proc. kontroli)

– Mawilux S.A. (90 proc.)

– ZEUS S.A. (90,46 proc.)

Procom System oferuje systemy automatyki np. dla firm przemysłowych i sektora ochrony środowiska, Mawilux świadczy usługi głównie dla lotnisk (naturalnie związane z instalacjami elektrycznymi), ZEUS zajmuje się specjalistycznym budownictwem teletechnicznym i energetycznym.

Główni akcjonariusze Elektrotim to Krzysztof Folta (15,07 proc.), Krzysztof Wieczorkowski (8,22 proc.), Mirosław Nowakowski (6,09 proc.), Aviva OFE Aviva BZ WBK (9,81 proc.) i MetLife PTE S.A. (6,41 proc.).

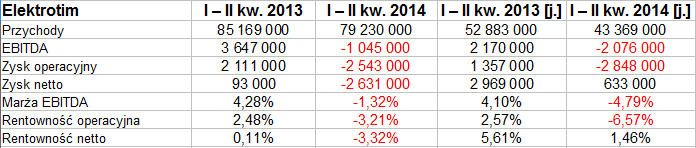

Poniżej widzimy skonsolidowane i jednostkowe przychody oraz zyski i straty przedsiębiorstwa, a także dane bilansowe całej grupy:

Przychody, jak widać, wyraźnie obniżyły się w ciągu roku – skonsolidowane o 7 proc., do 79,23 mln zł, jednostkowe o 18 proc., do poziomu 43,37 mln zł. To jednak nie wszystko i nie to jest najbardziej niepokojące. Otóż grupa kapitałowa odnotowała ujemne poziomy EBITDA, EBIT i wyniku netto, w szczególności ponosząc stratę na czysto w kwocie 2,63 mln zł. Oznaczało to ujemną marżę -3,32 proc. Warto zauważyć, że rok wcześniej po sześciu pierwszych miesiącach udało się wyjść na plus, notując rentowność 0,11 proc. Marża EBIT była wtedy równa 2,48 proc., teraz -3,21 proc.

Przychody ze sprzedaży generowane były w Polsce, w tym w 50 proc. na terenie województwa dolnośląskiego.

Sama jednostka dominująca co prawda wypracowała zysk netto w tym roku, ale tylko na poziomie 633 tys. zł, a więc dużo niższy niż rok wcześniej. EBIT i EBITDA były zresztą ujemne, podobnie jak w przypadku danych skonsolidowanych. Ujemna rentowność operacyjna wyniosła -6,6 proc.

Rezultaty są więc słabe, natomiast ogólna sytuacja finansowa, mierzona wskaźnikami bilansowymi, zdaje się nie być jeszcze zła. Grupa zachowuje bez problemu złotą regułę bilansową, wskaźnik płynności bieżącej wynosi 2,88 pkt (jest więc wysoki), kapitał własny z powodzeniem pokrywa całość zobowiązań. Wysokie jest też pokrycie długów bieżących środkami pieniężnymi (ostatnio 41 proc.). Wartości ROE i ROA za półrocze naturalnie były ujemne, podobnie jak w pierwszym kwartale, a to z powodu straty netto (i to akurat czynnik negatywny).

Inna rzecz, która może niepokoić, to np. spadek kapitału własnego. Ten ostatni obniżył się z powodu obniżki wyniku netto (w istocie, jak widzieliśmy, do poziomu poniżej zera) tudzież zmniejszenia udziałów niekontrolujących.

Przepływy pieniężne netto z działalności operacyjnej rok temu były ujemne (-2,99 mln zł), ale w tym roku okazały się jeszcze bardziej ujemne (-8,17 mln zł), co na pewno nie cieszy.

Elektrotim działa od roku 2013 według dwuletniej strategii rozwoju, która zakłada m.in. wdrażanie nowych produktów, zamykanie nierentownych działalności czy konwersję długoterminowych niepłynnych aktywów finansowych na aktywa płynne.

Co do straty skonsolidowanej, to zarząd wyjaśnia, iż główną jej przyczyną było "przesunięcie w czasie realizacji niektórych projektów oraz osiągnięta niższa marża od wcześniej prognozowanej na zrealizowanych zadaniach". Warto dodać, że o ile Elektrotim S.A. i Procom Systems straciły na działalności operacyjnej, o tyle ZEUS i Mawilux miały dodatni EBIT. Ogólnie rzecz biorąc, zarząd na podstawie portfela zamówień spodziewa się poprawy wyników.

Na wykresie kursu silny trend spadkowy, zaczęty w końcówce kwietnia, zbił w szybkim tempie cenę z ponad 12 zł do mniej niż 7,60 zł, patrząc na dołki z przełomu sierpnia i września. Później nastąpiło lekkie ożywienie, nie jest ono jednak jeszcze do końca potwierdzone. Mocnym sygnałem aprecjacyjnym byłoby wyjście ponad 9 zł, w szczególności zaś dojście do obszaru 9,55 – 9,60 zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3296 gości