BBI Development na widoku

- Utworzono: poniedziałek, 20, październik 2014 09:41

O BBI Development pisaliśmy na naszych łamach już kilka razy, w tym m.in. w lipcu, gdy analizowaliśmy rezultaty spółki (czy właściwie – grupy kapitałowej) za pierwszy kwartał. Jest to przedsiębiorstwo deweloperskie, organizujące sieć spółek celowych, przeznaczonych do realizacji konkretnych projektów. Podmioty te nabywają działki pod inwestycje (te ostatnie zaś finansowane są zarówno ze środków BBI, jak i kredytów bankowych oraz wkładu wnoszonego przez przyszłych nabywców lokali).

Z witryny internetowej BBI można się dowiedzieć, że firma ta ma "w dorobku i portfelu" siedem zrealizowanych projektów deweloperskich, przy czym cały czas "pracuje nad aktywizacją kolejnych przedsięwzięć". Zakończone dotąd inwestycje to budynki: Plac Unii, Rezydencja Foksal i Dom na Dolnej, wszystkie na terenie Warszawy.

W roku 2009, a więc pięć lat temu, grupa kapitałowa BBI Development poniosła poważne straty, w szczególności 9 mln zł straty netto (przy symbolicznych przychodach, nie przekraczających miliona). Nie należy jednak przykładać teraz do tego większej wagi, jako że w kolejnych latach sukcesywnie generowano przychody rzędu niemal 70 mln zł rocznie, a także zyski. Rok 2009 był po prostu czasem swoistego rozruchu działalności. W 2012 wypracowano marżę operacyjną na poziomie 14,16 proc., rok później 1,81 proc.

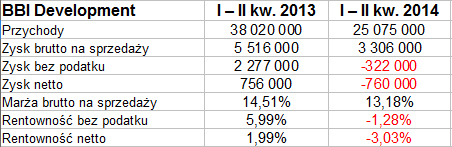

Spójrzmy tymczasem na wyniki skonsolidowane z pierwszego półrocza roku 2014:

Badany okres dał grupie kapitałowej przychody na poziomie 25 mln zł, a więc wyraźnie wyższe niż kwota notowana rok wcześniej w analogicznym okresie (wtedy 38,02 mln zł). Co więcej, grupa wyszła na minus, jeśli chodzi o zysk netto, generując stratę na poziomie 760 tys. zł. Oznaczało to rentowność na poziomie -3,03 proc. (rok wcześniej niemal 2 proc. na plusie). Spadła też nieco marża brutto na sprzedaży (jakkolwiek utrzymała się na poziomie kilkunastoprocentowym).

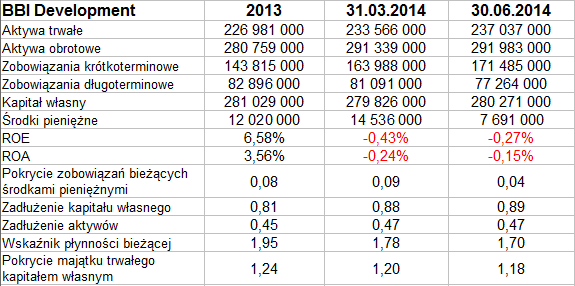

Grupa, jak widzimy w drugiej tabeli (w ostatnim wierszu), zachowuje złotą regułę bilansową, co oceniamy pozytywnie. Poza tym wskaźnik płynności bieżącej na poziomie 1,70 pkt wypada uznać za poziom zupełnie przyzwoity. Zadłużenie aktywów nie jest przesadnie duże, zaś ogół zobowiązań nie przewyższa kapitału własneog. Skromnie natomiast wygląda pokrycie zobowiązań bieżących środkami pieniężnymi – ostatnio tylko 4 proc., mniej niż w marcu oraz grudniu 2013.

W aktywach trwałych wbrew pozorom nie dominowały nieruchomości inwestycyjne (tu tylko 182 tys. zł), ale "inwestycje w jednostkach powiązanych wycenianych metodą praw własności" (194,27 mln zł). To zresztą staje się zrozumiałe, gdy przypomnimy sobie oparty o spółki celowe model działania przedsiębiorstwa.

W majątku obrotowym ogromną rolę (243 mln zł) miały aktywa klasyfikowane jako zapasy i zaliczki na zapasy.

Niestety, przepływy pieniężne netto z działalności operacyjnej były w półroczu wybitnie ujemne (-13,36 mln zł, rok temu -5,35 mln zł). Ujemne okazały się też przepływy inwestycyjne, finansowe były natomiast na solidnym plusie (11,6 mln zł). Finalnie jednak bilansowa zmiana stanu środków pieniężnych była ujemna (-4,33 mln zł).

Kluczowe wątki prowadzonej obecnie strategii to np. zakończenie i rozliczenie projekut Plac Unii, kontynuacja projektów Koneser i Złota 44, koncentracja na projektach "eksponowanych i wrażliwych medialnie", łączenie efektywności ekonomicznej z optymalnością architektoniczną (projektową). Warto mieć na uwadze, że część projektów realizowana jest we współpracy z zewnętrznymi partnerami (np. Złota 44 wraz funduszem Amstar, Centrum Praskie Koneser przy współudziale Liebrecht & Wood).

W lutym NWZ BBI podjęło decyzję o rozpoczęciu procesu scalenia akcji firmy, ponieważ ich kurs był bardzo niski (mniej niż 40 groszy). Scalenie nastąpiło w relacji 5 do 1, po czym cena wzrosła do ok. 1,80 zł, ostatecznie zeszła jednak na niższe poziomy. Obecnie broni się wsparcie w okolicy 1,23 zł, kolejne – testowane w sierpniu – to już 1,18 – 1,20 zł. Wskaźnik %R jest w obszarze wyprzedania, co stanowi sugestię – ale raczej delikatną – że być może byki podbiją jednak ceny na nieco wyższe poziomy. Opory to 1,30 zł oraz 1,42 – 1,44 zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2642 gości