Orbis i mniejszy konkurent

- Utworzono: wtorek, 21, październik 2014 13:31

Być może nie do końca ścisłe jest stwierdzenie, że Interferie to konkurent Orbisu. Oczywiście oba przedsiębiorstwa działają w branży hotelarsko-turystycznej, oba też są obecne na parkiecie warszawskiej GPW, ale znacząco różnią się choćby skalą i zasięgiem działalności.

Szerzej o przeszłości i modelu funkcjonowania obu firm pisaliśmy w sierpniu na naszych łamach, analizując wyniki kwartalne obu spółek. Nie będziemy teraz szczegółowo powtarzać tych opisów, tym niemniej wypada przypomnieć pewne podstawy.

Otóż Orbis to przedsiębiorstwo o długiej historii (w istocie niemal stuletniej), zarządzające siecią hoteli takich marek jak np. Novotel, ibis, Sofitel czy Mercure. Intereferie to z kolei firma, której głównym inwestorem jest KGHM (poprzez specjalny fundusz). Posiada ona hotele w Szklarskiej Porębie, Świnoujściu, Świeradowie-Zdroju oraz Głogowie, a także kilka innych obiektów. O ile Orbis to firma ogólnopolska, o tyle Interferie skupiają się na Sudetach i rejonach nadmorskich.

Orbis działa jako grupa kapitałowa, do której należą podmioty zależne Hekon-Hotele Ekonomiczne S.A., UAB Hekon (na Litwie) i Orbis Kontrakty sp. z o.o. Grupa ta pod koniec półrocza posiadała 66 hoteli (52 własne, jeden w leasingu, 3 w zarządzaniu i 10 franczyzowanych). Były one rozmieszczone w 32 "dużych miastach i miejscowościach wypoczynkowych". Wspomnieliśmy, że Orbis to firma ogólnopolska, ale trzeba pamiętać, że jej obiekty znajdują się też na Litwie i Łotwie.

Widać zatem, że istotnie Orbis działa na większą skalę niż Interferie. Ta druga firma nie tworzy grupy kapitałowej w ścisłym tego słowa znaczeniu, niemniej posiada spółkę stowarzyszoną Interferie Medica SPA sp. z o.o.

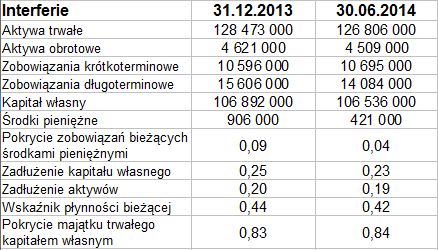

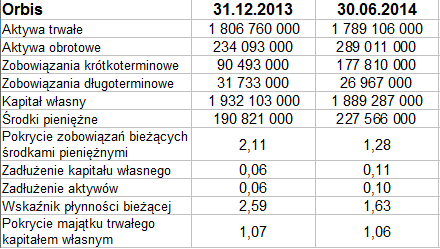

Poniżej widzimy pozycje bilansowe obu przedsiębiorstw – w przypadku Orbisu to dane skonsolidowane, w Interferiach natomiast zaczerpnięte z raportu, w którym spółkę stowarzyszoną uwzględniono metodą praw własności:

Jak można było zakładać, majątek Orbisu jest znacznie większy niż jego "małego konkurenta". W obu firmach dominują jednak aktywa trwałe, co jest zupełnie naturalne – choćby z uwagi na posiadanie hoteli i ich wyposażenia. W Orbicie to 1,79 mld zł (na koniec czerwca), w Interferiach natomiast 126,8 mln zł. Orbis zachowuje złotą regułę bilansową, Interferie niewątpliwie mają z tym pewien problem (wartości w ostatnim wierszu tabeli są niższe od 1 pkt).

Inny problem mniejszej ze spółek to bardzo niski wskaźnik płynności bieżącej, ostatnio tylko 0,42 pkt. Oznacza to, że aktywa obrotowe w niewielkim stopniu pokrywają zobowiązania krótkoterminowe, co jest niepokojące. W przypadku Orbisu wartości to 2,6 pkt (grudzień 2013) i 1,63 pkt (czerwiec 2014), a więc wysokie. W Interferiach mamy skromną pulę środków pieniężnych (421 tys. zł, aczkolwiek można dodać, że w marcu notowano jeszcze mniej, bo tylko 115 tys. zł). Środki pieniężne Orbisu to 227,6 mln zł, czyli zdecydowana większość majątku obrotowego w ogóle.

W żadnej z firm nie mamy do czynienia ze zjawiskiem nadmiernie zadłużonego kapitału własnego – i to akurat jest pozytywne z teoretycznego punktu widzenia (i nie tylko).

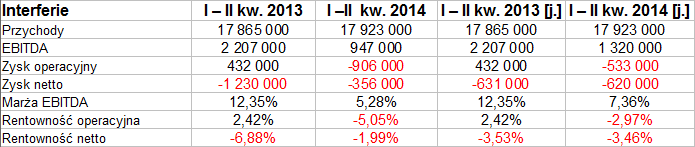

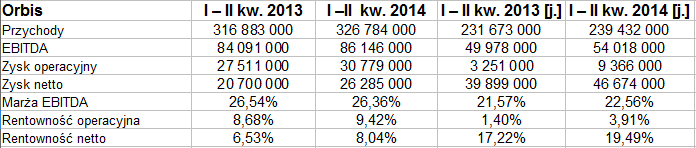

A teraz spójrzmy na przychody i zyski:

Przychody półroczne Orbisu wyniosły 326,8 mln zł (skonsolidowane), a więc wzrosły o ponad 3 proc. Przedsiębiorstwo wygenerowało dodatnie wartości EBITDA, EBIT i zysku netto, osiągając rentowności EBIT i netto wyższe niż rok wcześniej. Na przykład marża operacyjna wzrosła z 8,68 proc. do 9,42 proc.

Również w ujęciu jednostkowym Orbis zarobił bez problemu, osiągając m.in. marżę 19,5 proc. na czysto. Gorzej natomiast powiodło się Interferiom, zarówno licząc razem ze spółką stowarzyszoną, jak i jednostkowo (bez niej). Owszem, przychody półroczne utrzymały się na poziomach takich jak rok temu (niespełna 18 mln zł), co można uznać za pewien sukces, niemniej z wynikami było gorzej. Wliczając spółkę stowarzyszoną, strata netto wyniosła 356 tys. zł (co prawda w relacji rocznej udało się ją mocno ograniczyć), operacyjna natomiast 906 tys. zł (poprzednio notowano 432 tys. zł zysku operacyjnego).

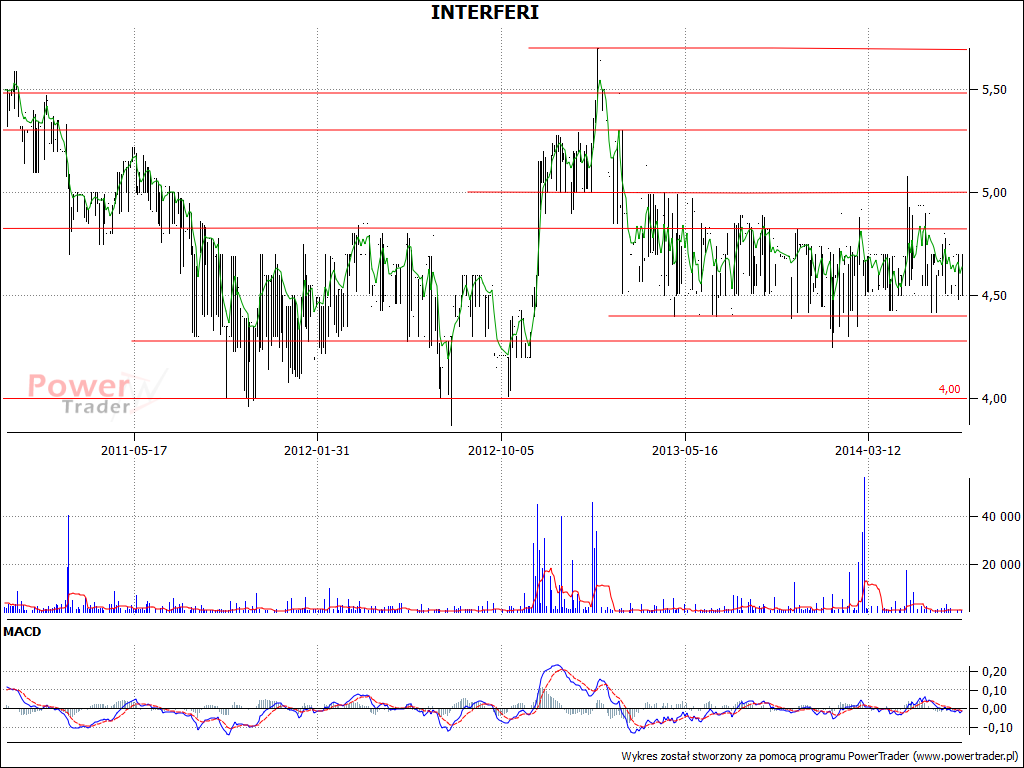

Porównajmy jeszcze wykresy kursu akcji:

Nie można co prawda powiedzieć, by kurs Interferii podążał w trendzie spadkowym, tym niemniej trudno też mówić o wyraźnych wzrostach. W istocie to, co widzimy, to konsolidacja w granicach 4,40 – 5 zł, z bardzo okazjonalnymi wyjściami nieco niżej lub wyżej.

W przypadku Orbisu w krótkim terminie też można mówić o konsolidacji, ale lepiej chyba traktować ją jako część długoterminowego trendu wzrostowego, rozpoczętego w lipcu 2013 roku. Wówczas notowano minima rzędu 30,03 zł, teraz trend jest testowany przy 41 zł. Gdyby się nie obronił, to wsparciami będą linie 40 zł, 38,80 zł, 37,70 zł i 36,50 zł. Po drugiej stronie wyzwania to 43 zł i 44,60 zł, a nawet 46,50 zł (ostateczne maksimum).

W ogólności widzimy, że Orbis ma się lepiej niż Interferie, prowadzi szerzej zakreśloną i bardziej dochodową działalność. Spółka kontrolowana przez KGHM miała ostatnio problemy z generowaniem zysków. Więcej o kulisach działalności tego przedsiębiorstwa pisaliśmy już w odrębnym tekście. W podobny sposób przyjrzymy się także szczegółom działalności Orbisu.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3109 gości