Aplisens – kolejne spojrzenie

- Utworzono: czwartek, 04, grudzień 2014 10:26

O firmie Aplisens pisaliśmy pod sam koniec września, wówczas dysponując (co oczywiste) jedynie jej rezultatami za pierwsze półrocze roku bieżącego. Dziś możemy ponownie spojrzeć na to właśnie przedsiębiorstwo, uzupełniając analizę o rezultaty trzeciego trymestru.

Wpierw wypada pokrótce przypomnieć, czym zajmuje się Aplisens. Jest to grupa kapitałowa, skupiająca podmioty z branży elektromaszynowej, produkujące przede wszystkim czujniki, mierniki, zasilacze, przetworniki ciśnienia – a więc szeroko pojętą aparaturę kontrolno-pomiarową.

Aplisens prowadzi produkcję przede wszystkim w Polsce, w trzech zakładach (mianowicie w Warszawie, Krakowie i Ostrowie Wielkopolskim). Dodatkowo funkcjonuje też zakład na Białorusi, prowadzony przez jedną ze spółek zależnych. Do grupy należą poza tym podmioty z kilku innych państw (jak np. Czechy czy Francja i Niemcy), zajmujące się jednak dystrybucją wyrobów.

Strukturę akcjonariatu spółki dominującej obrazuje poniższy schemat:

Jak widać, istotny udział posiada prezes zarządu – Adam Żurawski (wraz z osobami będącymi w domniemanym porozumieniu – taki układ dotyczy też Doroty Zubkow i Andrzeja Kobiałki, jak informuje witryna internetowa Aplisens).

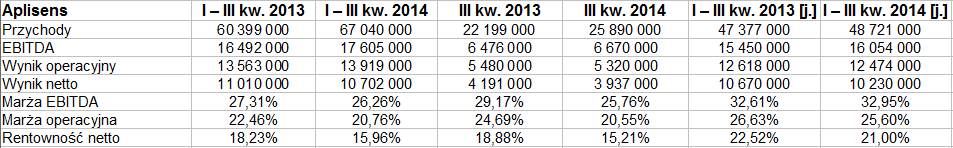

Niżej zobaczymy rezultaty finansowe z trzeciego kwartału, a także ujęcie narastające (to drugie tyczyć się będzie tak danych skonsolidowanych, jak i jednostkowych):

67,04 mln zł – oto przychody z trzech kwartałów, wypracowane przez całą grupę kapitałową. To oznacza wzrost w relacji rocznej o ponad 10 proc. Udało się przy tym wygenerować niezłe zyski, przy czym EBITDA i EBIT okazały się wyższe kwotowo niż rok temu (niemniej ich marże nieco spadły, np. operacyjna z 22,46 proc. do 20,76 proc. Obniżce uległ zysk netto (z 11,01 mln zł do 10,7 mln zł), odpowiadająca mu rentowność zmniejszyła się z 18,23 proc. do niespełna 16 proc.

W samym trzecim kwartale widać było podobne zależności, z tym że tutaj kwotowo zwiększył się tylko EBITDA (nieznacznie, do 6,67 mln zł).

Jednostka dominująca ma duży udział w ogólnych obrotach, w trzech trymestrach tego roku wyniósł on 72,7 proc. Warto odnotować, że jednostkowe marże były wyraźnie lepsze od skonsolidowanych (np. 25,60 proc., jeśli mowa o rentowności operacyjnej).

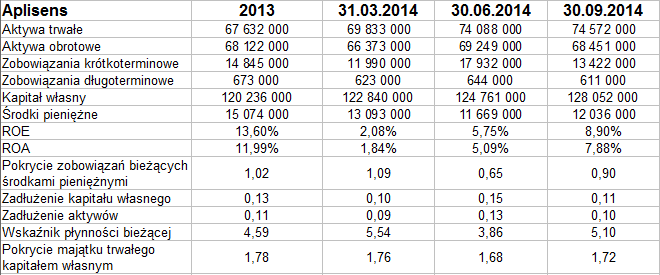

Kolejna tabela to skonsolidowane pozycje bilansowe:

Pod koniec września Aplisens miał 74,6 mln zł aktywów trwałych, a do tego 68,45 mln zł obrotowych. Trwałe były mniejsze niż kapitał własny i firma zachowywała złotą regułę, co jest korzystne. Bardzo wysoko sytuował się wskaźnik płynności bieżącej (5,10 pkt, w czerwcu 3,86 pkt, w marcu 5,54 pkt), przy czym – uprzedzając pytanie – trzeba podkreślić, że pokrycie długów krótkoterminowych samymi tylko środkami pieniężnymi też było wysokie (90 proc., kwartał wcześniej 65 proc.).

Ogół długów jest dużo mniejszy niż kapitał własny, w gruncie rzeczy nie byłoby ze szkodą dla spółki większe finansowanie zewnętrzne. Długi długoterminowe są zresztą nader skromne, ostatnio to tylko 611 tys. zł.

Ogólnie rzecz biorąc, nie można powiedzieć, by Aplisens miał problemy z wypłacalnością lub płynnością, co na pewno jest korzystne. Warto w takim razie zobaczyć, jakie czynniki będą istotne dla firmy w przyszłości i jak jej kondycję ocenia zarząd. Otóż z ostatniego raportu dowiadujemy się m.in., że pewnym kosztem, który w tym roku obciąży wyniki, będzie program motywacyjny realizowany w latach 2011 – 2013 (a polegający na przyznawaniu akcji spółki określonym osobom). W IV kwartale w kosztach ujęta zostanie z tego tytułu kwota 0,6 mln zł, na cały rok 2014 będzie to 1,7 mln zł.

W lipcu Aplisens powołał spółkę w Rumunii, co świadczy o postępującym rozwoju grupy kapitałowej (w podmiocie tym, Aplisens s.r.l., firma objęła 51 proc. udziałów, resztę objął obywatel Rumunii). Można przy tym dodać, że w skali rocznej wzrósł udział eksportu w ogólnej sprzedaży Aplisens – mianowicie z 60,5 proc. do 61,3 proc. W szczególności dobrze rozwijał się eksport na rynki Wspólnoty Niepodległych Państw (wzrost o 14 proc. r/r, w tym na Białorusi o 61 proc.). Jak można się domyślać, problematyczna była Ukraina (tam doszło do spadku obrotów o 43,4 proc. r/r).

Wspominaliśmy o trzech zakładach Aplisens na terenie Polski, ale trzeba wspomnieć też o nowej fabryce w Radomiu, która jeszcze w IV kwartale powinna być uruchomiona. Potwierdza to tezę o tym, że Aplisens nie stoi w miejscu.

W miejscu natomiast zdaje się stać wykres kursu akcji w ostatnich miesiącach. Mamy konsolidację, której dolne ograniczenia to 12,85 zł i 12 zł, górne przebiegają przy 13,60 zł i 14 zł (kolejny opór to okolice 14,65 zł). Ostatnio gracze próbowali lekko zbijać notowania, aczkolwiek na razie sytuacja jest jeszcze pod kontrolą. Gdyby jednak zejść poniżej wsparcia, to naturalne byłoby dotarcie nawet w okolice 10,78 zł. Jeśli chodzi o jeszcze niższe poziomy, to nie notowano takich od ponad dwóch lat.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3183 gości