Kraina wina

- Utworzono: czwartek, 18, grudzień 2014 10:30

W październiku omawialiśmy wyniki finansowe Ambry za sezon 2013 / 2014, czyli rok obrotowy, który zakończył się 30 czerwca. Był to okres trudny dla tego przedsiębiorstwa, co zresztą przyznał sam jego zarząd. Faktem jest jednak, że grupa kapitałowa wygenerowała dodatnie wyniki, utrzymała ponad siedmioprocentową rentowność operacyjną, a marżę netto nawet poprawiła – z 5 proc. do 7,2 proc. Być może zatem opinie zarządu były nieco zbyt zapobiegawcze?

W tym kontekście wypada oczywiście zobaczyć, jak wiodło się Ambrze w pierwszym kwartale nowego roku obrotowego – a zatem w lipcu, sierpniu i wrześniu 2014. Wpierw jednak przypomnijmy, że firma, o której będziemy mówić, jest znanym producentem, importerem i dystrybutorem win.

Marki Ambry to m.in. Cin&Cin, Dorato, El Sol, Fresco, Piccolo czy Cydr Lubelski. Nazwy te zapewne są dobrze kojarzone przez klientów i często spotykane na sklepowych półkach.

Głównym akcjonariuszem Ambry jest Sektkellerei Schloss Wachenheim AG z Niemiec (61,12 proc. w kapitale i głosach), na drugim miejscu mamy Aviva OFE Aviva BZ WBK (9,96 proc.). Reszta akcji i głosów na WZ (mianowicie 28,92 proc.) to tzw. free float, czyli udziały drobnych graczy.

Ambra to tak naprawdę grupa kapitałowa, której odnogi sięgają do innych państw – mianowicie do Rumunii i Czech oraz na Słowację. W istocie jednak cztery piąte obrotów generowane jest w Polsce. Grupa kapitałowa prezentuje się następująco:

(na podstawie witryny internetowej)

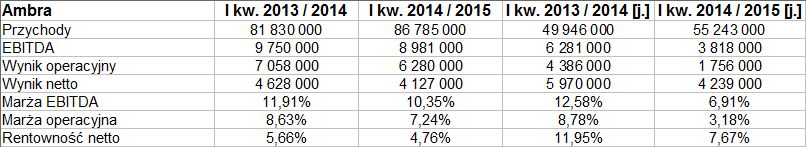

Poniżej widzimy skonsolidowane i jednostkowe pozycje rachunku zysków i strat za pierwszy kwartał 2014 / 2015:

Przychody całej grupy za te trzy miesiące to 86,78 mln zł, co oznacza wzrost w skali rocznej o 6 proc. Wyraźnie wzrosły też obroty jednostkowe – mianowicie z niespełna 50 mln zł do 55,24 mln zł. Z drugiej strony, jest faktem, że zarówno w ujęciu skonsolidowanym, jak i jednostkowym doszło do obniżki rentowności. W samej spółce dominującej te ruchy w dół były bardziej dotkliwe: oto bowiem widzimy, że w miejsce 12,6 proc. jako marży EBITDA pojawiło się 6,9 proc., zaś marża operacyjna spadła z 8,8 proc. do 3,2 proc. Jednostkowa rentowność netto uległa redukcji z 11,95 proc. do 7,7 proc.

W przypadku całej grupy kapitałowej te zmiany były mniej dotkliwe, ale też zauważalne (zyski zresztą obniżyły się nie tylko w relacji do obrotów, ale i kwotowo). Finalnie Grupa Ambra notowała po trzech miesiącach I kw. 2014 / 2015 roku zysk operacyjny na poziomie 6,3 mln zł, na czysto natomiast 4,13 mln zł.

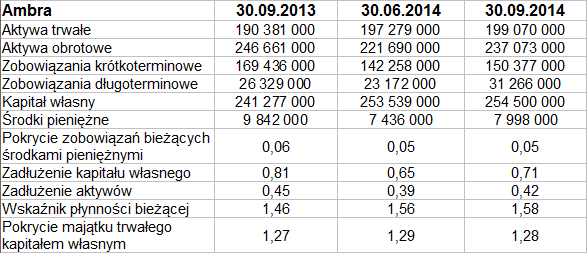

Spójrzmy na pozycje bilansowe grupy kapitałowej:

Podobnie jak przed rokiem, przedsiębiorstwo zachowuje złotą regułę bilansową, co na pewno cieszy. Widzimy też niezły poziom wskaźnika płynności bieżącej (ostatnio 1,58 pkt). Pozytywnie wypada ocenić również fakt, że ogół zobowiązań nie przekracza kapitału własnego. Dość skromne jest natomiast pokrycie zobowiązań bieżących środkami pieniężnymi (5 proc. we wrześniu 2014).

W aktywach obrotowych największą pozycją były ostatnio zapasy (121 mln zł), podczas gdy na należności handlowe przypadało 104,1 mln zł (czyli równowartość 70 proc. długów bieżących). W majątku trwałym dominowały aktywa rzeczowe (107,15 mln zł).

Jeśli chodzi o wyniki operacyjne Ambry, to można zauważyć, że w skali rocznej o 17,8 proc. wzrosł wolumen sprzedaży, liczony w tysiącach uśrednionych butelek, tj. 0,75 litra. Innymi słowy, nastąpił ruch w górę z 11,71 mln sztuk do 13,8 mln sztuk.

Co do zaobserwowanego wzrostu przychodów, to największy wpływ na to miał Cydr Lubelski, świetnie się sprzedający. Z drugiej strony, inwestycje w rozwój tej marki (np. koszty marketingowe i dystrybucyjne) wpłynęły na obniżkę zysku brutto ze sprzedaży, a w konsekwencji i kolejnych pozycji, w tym EBIT. W każdym razie jest faktem, że Cydr Lubelski to teraz priorytet dla Ambry.

Co do rynków zagranicznych, to tam w badanym okresie obroty spadały, w szczególności w Czechach i na Słowacji doszło do obniżki o 14,5 proc., co w pewnej mierze było skutkiem niekorzystnych zmian w kursie korony czeskiej. W Rumunii nastąpił spadek sprzedaży o 9,6 proc., aczkolwiek rok temu przychody były ponadprzeciętnie wysokie, klienci bowiem zaopatrywali się przed podwyżką akcyzy, która potem weszła w życie.

Jesienią roku 2013 gracze podbijali kurs papierów Ambry nawet do 12,40 zł, ale potem przyszedł czas znacznej przeceny walorów. Trend spadkowy zbił kurs nawet w okolice 7,25 – 7,50 zł, choć poniżej tej strefy nie udało się zejść. W gruncie rzeczy od wiosny roku bieżącego można mówić o szerokiej konsolidacji, której dolnym ograniczeniem jest obszar przed chwilą wspomniany, a górnym – okolice 9,40 – 9,70 zł. Ostatnio notowania są jednak bliżej dolnych granic.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4018 gości