Farmacol i jego farmaceutyki

- Utworzono: poniedziałek, 13, kwiecień 2015 04:15

Na głównym parkiecie GPW konkurentami Farmacolu są firmy Neuca i Pelion, o czym zapewne pamięta większość naszych czytelników. Oznacza to, że wszystkie trzy przedsiębiorstwa zajmują się dystrybucją lekarstw i szeroko pojętych farmaceutyków, przede wszystkim na sposób hurtowy.

Na tym tle Farmacol jawi się jako przedsiębiorstwo w dobrej kondycji, choć osiąga niższe przychody niż dwa pozostałe podmioty. O ile Pelion odnotował w roku 2014 wpływy na poziomie 7,7 mld zł, a w Neuce było to 6,57 mld zł, o tyle sprzedaż prowadzona przez Farmacol dała wpływy na poziomie 5,36 mld zł.

Warto jednak zauważyć, że to właśnie Farmacol wygrał w kategorii rentowności, notując marżę EBITDA na poziomie 2,22 proc., rentowność operacyjną 1,78 proc. i rentowność netto rzędu 1,94 proc. Poziomy te, podobnie jak w przypadku pozostałych firm, były niższe niż rok wcześniej, a to głównie z powodu obniżki marży na leki refundowane.

Nim przypomnimy tabele z rezultatami, podamy jeszcze informację o akcjonariacie. Przewodniczący rady nadzorczej i założyciel firmy Andrzej Olszewski kontroluje 33,6 proc. głosów na WZ i 26,9 proc. akcji przedsiębiorstwa. 29,5 proc. w głosach oraz 23,5 proc. w kapitale należy do Zyty Olszewskiej, natomiast udział ING OFE to odpowiednio 6,4 proc. i 8,5 proc. Wśród inwestorów jest też inny Aviva OFE (5 proc. w głosach, 6,7 proc. w kapitale).

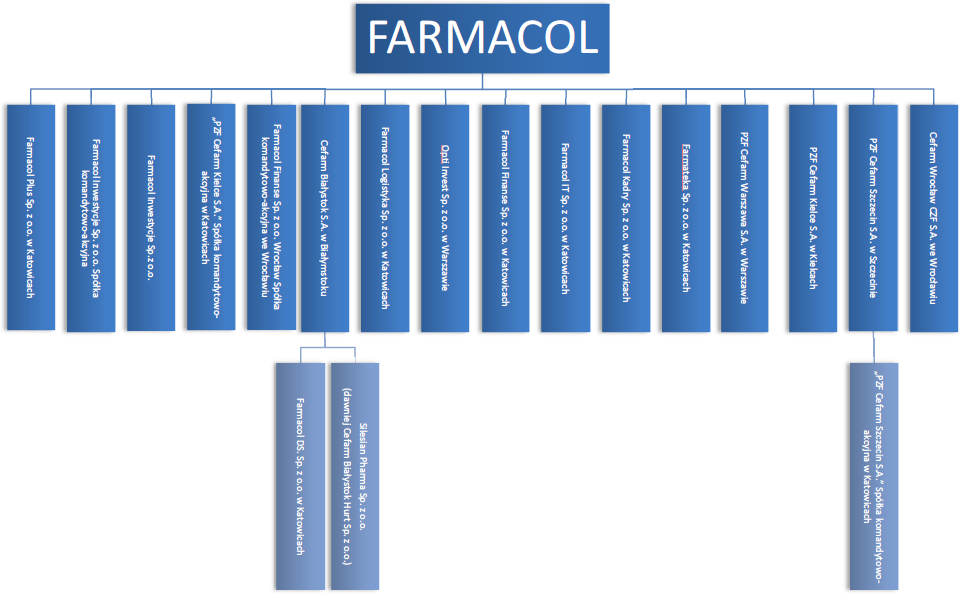

A oto schemat struktury grupy kapitałowej, której przewodzi Farmacol:

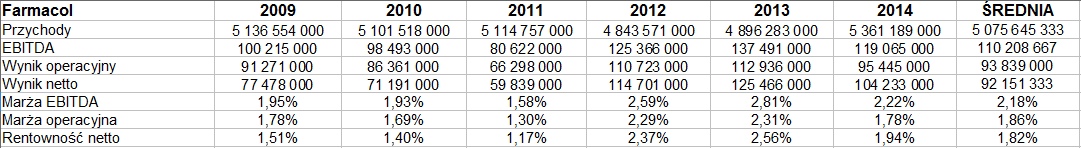

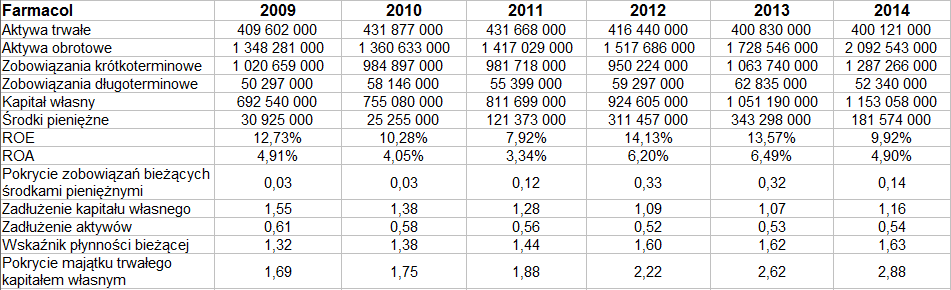

Poniżej widzimy pozycje bilansowe oraz pozycje rachunku zysków i strat tego przedsiębiorstwa za lata 2009 – 2014:

Lata 2012 – 2013 były czasem relatywnie niskich obrotów, natomiast w roku 2014 sprzedaż powróciła na wyższe poziomy i przebiła wartości z lat 2009 – 2011. Średnia kwota za sześciolecie to 5,07 mld zł, średni roczny zysk netto to 92,15 mln zł. Przeciętna wartość marży operacyjnej to 1,86 proc., a netto 1,82 proc.

W roku 2014 zysk operacyjny skurczył się ze 112,94 mln zł do 95,44 mln zł, redukcji uległ też zysk netto. Zmniejszył się też EBITDA. W zasadzie podobnie było u konkurencji, choć w Neuce wzrosła nieco kwota zysku netto (ale nie rentowność mu odpowiadająca).

Bilans pod wieloma względami wypadł lepiej niż u konkurencji. Mamy na myśli np. fakt, że w Farmacolu wskaźnik płynności bieżącej (ostatnio 1,63 pkt) przyjmuje wartości wyższe niż w Neuce i Pelionie, znacznie mniejsze jest też zadłużenie kapitału własnego. Tu wskaźnik to 1,16 pkt, w Pelionie 4,37 pkt, w Neuce aż 4,50 pkt, co jest niepokojące.

Słabiej wygląda to, że przepływy środków pieniężnych za rok 2014 były w Farmacolu ujemne, gdy u konkurentów – dodatnie. Same przepływy operacyjne były jednak ponad 100 mln zł na plusie, podobnie finansowe – natomiast wyraźnie ujemne okazały się przepływy inwestycyjne.

W majątku trwałym mamy głównie aktywa rzeczowe (253 mln zł), ale też np. 95,5 mln zł na pozycji wartości firmy. Do majątku obrotowego należą głównie zapasy (854,5 mln zł) oraz należności z dostaw i usług (ostatnio 768,7 mln zł). Same należności nie pokrywały całości zobowiązań bieżących. Zapasy wzrosły o 120 mln zł w skali rocznej, co zarząd uważa za "efekt konsekwentnie realizowanej polityki zakładającej utrzymanie szerokiego asortymentu oferowanych wyrobów farmaceutycznych".

Szefostwo grupy kapitałowej informowało, że rok 2014 był w jego ocenie rokiem udanym dla Farmacolu. Przychody ze sprzedaży, jak wspomnieliśmy, wzrosły, a spółki grupy "osiągnęły zadowalające wyniki finansowe". Stało się tak pomimo problematycznej i już przez nas sygnalizowanej obniżki marży na leki refundowane, wywołanej zmianą ustawy refundacyjnej. W roku bieżącym Farmacol planuje "nowe inwestycje oraz kontynuację procesów porządkowania i optymalizacji w grupie kapitałowej".

Co do wyników jednostki dominującej, to w roku 2014 wypracowała 5,7 mld zł przychodów, 62,5 mln zł EBIT i 55,7 mln zł zysku netto. Podobnie jak w przypadku skonsolidowanym, były to zyski niższe niż rok temu – przy większych obrotach.

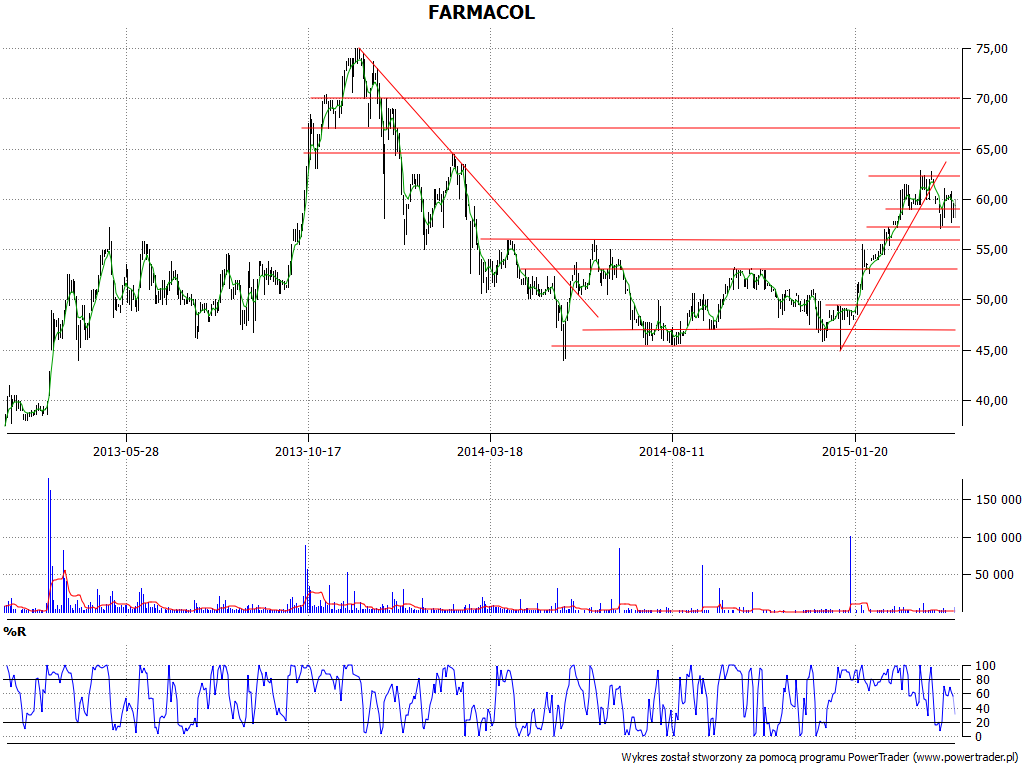

Na wykresie Farmacolu od końca listopada 2013 (szczyty bliskie 75 zł) mieliśmy trend spadkowy. Powstrzymano go dopiero w pobliżu 45 zł, a po kilku miesiącach konsolidacji notowania ruszyły do góry. Teraz realny opór do pokonania to okolica 62,30 – 62,88 zł, wsparcia mamy na 59,01 zł, 57,25 zł, w pobliżu 55,90 – 56 zł i przy 53 zł.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5094 gości