Czas na MEX

- Utworzono: wtorek, 30, czerwiec 2015 04:41

MEX Polska to przedsiębiorstwo z branży restauracyjno-gastronomicznej, zarządzające restauracjami kilku różnych marek. Chodzi o The Mexican, Browar de Brasil oraz Pijalnie Wódki i Piwa. Lokale sygnowane tą ostatnią marką są w ostatnich latach dość popularne, powstają w wielu miastach i odznaczają się charakterystycznym wystrojem, w zamierzeniu twórców nawiązującym do czasów PRL.

Firma tworzy grupę kapitałową, której przychody w roku ubiegłym wyniosły 47,55mln zł, co znaczy, że w stosunku do roku 2013 wzrosły o 11,7 proc. EBITDA okazał się jednak dużo niższy niż rok wcześniej, zaś EBIT oraz wynik netto – wprost ujemne. Było to jednak w pewnej mierze spowodowane odpisami aktualizacyjnymi i kosztami remontów lokali. Poza tym rzecz wynikała też i ze straty na działalności zaniechanej. Otóż firma wycofuje się z segmentu premium, nastawiając się na bistra i segment casual.

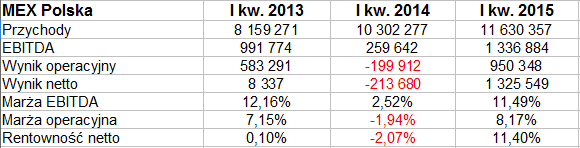

Pisaliśmy o tym zresztą szczegółowo w poprzednim tekście. A jak sprawy mają się teraz? Oto i skonsolidowane wyniki pierwszego kwartału 2015:

Przychody za badany okres to 11,63 mln zł, czyli przejaw niemal 13-procentowego wzrostu w skali rocznej. W relacji do I kw. 2013 była to zwyżka o 42,5 proc. Wygląda to imponująco. Co więcej, zauważmy, że po dość słabym I kw. 2014 firma znów odnotowała początek roku na plusie, przebijając zresztą zyski sprzed dwóch lat. W istocie wynik netto stanowił aż 11,4 proc. obrotów, rentowność operacyjna wyniosła 8,17 proc. (kwota 950,35 tys. zł).

Z raportu kwartalnego dowiadujemy się, że firma w I kw. 2015 zrealizowała wynik lepszy (i to znacząco) od tego, co zakładają prognozy na lata 2015 – 2019. Plan ten, przypomnijmy, przewiduje, że rozwijana będzie sieć restauracji i liczba lokali wzrośnie z 23 do 51. Sprzedaż w skali rocznej miałaby dojść do 80 mln zł (przynajmniej), a zysk netto do 4,5 mln zł.

W bilansie widzimy znaczny spadek aktywów trwałych w skali rocznej (o niemal 32 proc.), choć w samym kwartale zmieniły się tylko nieznacznie. Skurczyły się m.in. aktywa rzeczowe, ale też i te z tytułu podatku odroczonego. Skądinąd wiadomo jednak, że firma zamknęła w ubiegłym roku niektóre lokale, właśnie w ramach wychodzenia z segmentu premium. Poza tym strategia zakłada też oddawanie we franczyzę własnych placówek gastronomicznych, co jest stopniowo realizowane.

Płynność bieżąca nie jest zbyt wysoka (1,06 pkt), ale istotne jest to, że znacznie poprawiła się w skali rocznej, bo poprzednio notowano tylko 0,45 pkt. Zadłużenie aktywów w relacji rocznej pozostało mniej więcej takie same, 60-procentowe, ale poprawiło się w stosunku do grudnia 2014. Podobnie podsumować można kwestię zadłużenia kapitału własnego (które ostatnio wynosi 1,59 pkt, to poziom w miarę akceptowalny, zwłaszcza w krajowych warunkach). W dalszym ciągu nie jest zachowana złota reguła bilansowa.

Co do płynności bieżącej, to warto jeszcze wspomnieć, że znacznie poprawiła się przez rok wypłacalność natychmiastowa, bo silnie wzrosły środki pieniężne – z 1,09 mln zł (31 marca 2014) do 3,3 mln zł (rok później). Pokrycie długów bieżących tymi środkami doszło do 55 proc., to bardzo przyzwoity wynik.

W badanym kwartale nie tylko wyprzedzono założenia prognostyczne, ale też wydarzył się inne rzeczy, np. z 50 proc. do 18,8 proc. spółka-matka zmniejszyła zaangażowanie w nie dającej od dłuższego czasu zysków firmie ASE S.A. Sprzedaż udziałów dała 700 tys. zł jednorazowego zysku.

Kwartał obył się, jak czytamy, "bez znaczących niepowodzeń". Wypada więc spojrzeć na kurs akcji, tzn. na jego wykres:

Na wykresie kursu akcji MEX Polska można wytyczyć długoterminowy, acz łagodny trend wzrostowy, rozpoczęty grubo ponad dwa lata temu. Potwierdziły go minima z końca września 2013 oraz z samej końcówki roku 2014.

Później, na początku stycznia, rozpoczął się nowy, znacznie silniejszy trend zwyżkowy. W zasadzie można nawet wyznaczyć kanał (wykres dajemy tu w skali liniowej). Można mniemać, że ów trend będzie za chwilę testowany - lub już jest (tak wyglądałoby to przy skali logarytmicznej). W każdym razie trwają próby przebijania wsparcia na 3,20 zł, finalny kurs z sesji 29 czerwca to 3,10 zł.

Jeśli kanał wytrzyma, to wykres spokojnie może powędrować do 3,50 zł czy 3,60 zł (opory) i biec dalej na północ. Jeśli jednak przebicie kanału się potwierdzi, to wypada myśleć raczej o 2,83 - 2,85 zł, 2,70 zł czy 2,08 - 2,10 zł. STS daje na razie sygnał pro-sprzedażowy, ULT jest w strefie wykupienia, a właściwie z niej wychodzi. Uprawnia to scenariusz spadków.

Wspomnijmy jeszcze, że zupełnie niedawno firma w ramach subskrypcji prywatnej przydzieliła 1.311.356 akcji - każda o nominale 10 groszy. Stało się to 12 czerwca, walory objęły 2 osoby.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3022 gości