Jasne i ciemne, górne i dolne

- Utworzono: wtorek, 04, sierpień 2015 04:40

Pisanie o tym, że Grupa Żywiec jest producentem piwa o tej samej nazwie to absolutny truizm. Być może jednak nie wszyscy wiedzą lub pamiętają o tym, że to samo przedsiębiorstwo stoi obecnie także za Leżajskiem, EB (która to marka powróciła po latach przerwy), Brackim, Specjalem, Królewskim, a także za nazwami Tatra, Desperados czy Warka. Rozprowadza też na naszym gruncie Paulanery czy Heinkeny (zresztą w istocie Żywiec kontrolowany jest właśnie przez koncern Heineken).

Świadomość tego, że wszystkie te marki sterowane są z jednego centrum dowodzenia, może niektórych martwić, ale naszym celem nie są w tym momencie rozważania na temat jakości czy klimatu piw "korporacyjnych", "niezależnych" czy jeszcze innych. To, o czym będziemy mówić, to półroczne rezultaty Grupy Żywiec, przede wszystkim skonsolidowane.

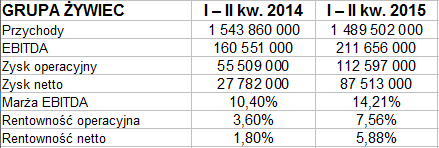

A wyglądały one tak:

Widzimy spadek przychodów: te, które tym razem wypracowano (1,49 mld zł) to jedynie 96,5 proc. sumy notowanej rok wcześniej. Ruch w dół nie był może dramatyczny, ale warto pamiętać, że np. przychody dwunastomiesięczne z roku 2014 stanowiły raptem 89,5 proc. obrotów z roku 2013. Widać więc, że mamy tu do czynienia już z pewnym fenomenem, zgoła trendem.

Z drugiej strony, zyski półroczne ewidentnie wzrosły: np. operacyjny z 55,5 mln zł do 112,6 mln zł. To poprawiło odpowiadającą mu marżę z 3,60 proc. do 7,6 proc. Rentowność netto wzrosła z 1,80 proc. do 5,9 proc. Zwiększyła się też np. skonsolidowana marża brutto na sprzedaży.

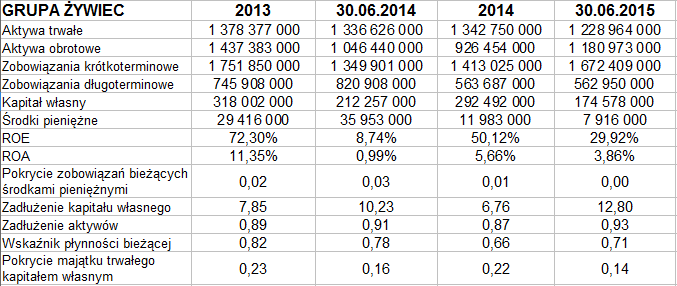

I kolejny plus z punktu widzenia analizy finansowej: przepływy operacyjne netto wyniosły 163,5 mln zł, tj. r/r wzrosły o 39 proc. Inna rzecz, że ogólnie stan środków w kwartale i w relacji r/r się zmniejszył. Wypłacalność natychmiastowa stoi na bardzo niskim poziomie, kłopotliwa jest też płynność bieżąca (0,71 pkt – tj. aktywa obrotowe nie pokrywają zobowiązań krótkoterminowych). Nie jest zachowana złota reguła bilansowa, potężnie zadłużone są tak całe aktywa (0,93 pkt), jak i kapitał własny (12,80 pkt).

Suma bilansowa opiewała ostatnio na 2,4 mld zł, ale z tego aż 401,2 mln zł po stronie majątku stanowiła pozycja aktywów przeznaczonych do zbycia. Chodzi tu o planowaną sprzedaż części działalności związanej z dystrybucją bezpośrednią (mowa o spółce Distribrev sp. z o.o.). W zamian za to emitent chciałby skupić się na meritum swej działalności, tj. na produkcji i sprzedaży piwa. 80 proc. udziałów w Distribrev ma zostać kupionych przez przedsiębiorstwo Grupa Orbico, które jest, jak czytamy w raporcie, "jednym z wiodących graczy na rynku usług dystrybucyjnych w Europie".

Choć przychody r/r spadły, to jednak wolumen sprzedaży piwa wzrósł – z 5,1 mln hektolitrów do 5,6 mln hektolitrów. Ogólnie rynek piwa w Polsce w I półroczu 2015 nieznacznie się powiększył wolumenowo, ale pod względem przychodów doszło do obniżki. Żywiec musi sobie radzić na wysoce konkurencyjnym rynku. Można tu zauważyć, że w ciągu roku doszło do wymownego spadku zatrudnienia w grupie kapitałowej, tj. z 4162 do 3613 osób (o 13 proc.). Z drugiej strony, w samej spółce-matce liczba pracowników odrobinę wzrosła (z 1179 do 1205).

Czynniki ryzyka wg zarządu to koniunktura gospodarcza w Polsce, zmiana kanałów dystrybucji, ryzyko pogorszenia kondycji płatniczej odbiorców czy ryzyko zwiększenia obciążeń budżetowych.

Sama jednostka dominująca miała w badanym okresie półrocznym 1,39 mld zł przychodów i 119 mln zł zysku netto. Podobnie jak na poziomie skonsolidowanym: przychody spadły, zyski wzrosły.

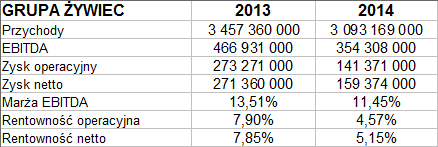

Przypomnijmy jeszcze wyniki skonsolidowane z lat 2013 i 2014:

Rok 2014 był wyraźnie słabszy pod względem przychodów niż rok 2013. O tym jednak wspominaliśmy już wyżej. Widzimy jednak też, że znacznie obniżyły się zyski – np. netto zszedł z 271,4 mln zł do 159,4 mln zł. Więcej o tym pisaliśmy w naszym odrębnym opracowaniu.

Notowania giełdowe akcji Żywca nie sytuują się wysoko. Duży spadek widać było rok temu w maju po przełamaniu strefy 415,70 – 420 zł. Kolejna silna obniżka nastąpiła w II poł. czerwca. 28 lipca notowano nawet 340 zł. Wczoraj jednak sesja była mocno wzrostowa i można sądzić, że mamy już do czynienia – po publikacji danych – z wybijaniem się cen z dołków.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3233 gości