Qumak i kary umowne

- Utworzono: środa, 20, luty 2019 07:57

Władze firmy Qumak zaprezentowały mało optymistyczny komunikat... Tak chciałoby się zacząć ten tekst, ale trzeba być bardziej precyzyjnym: informację przekazał syndyk masy upadłości spółki Qumak.

Otóż mowa o notach obciążeniowych, które zostały wystawione przez Gminę Lublin. Jest ich sześć, odpowiednio na: 7 tys. zł, 1,35 mln zł, 27 mln zł, 4 tys. zł, 362 tys. zł i 2,33 mln zł (kwoty podajemy w zaokrągleniu). Razem daje to ok. 31 mln zł.

Jak czytamy, "syndyk w pierwszej kolejności będzie dążył do wyjaśnienia przyczyn nałożenia ww. kar na Qumak, a następnie podejmie stosowne działania w sprawach". Na razie wiadomo tyle, że Gmina oczekuje pieniędzy w ramach kar umownych za rozmaite opóźnienia i inne błędy emitenta przy realizacji kontraktów.

Qumak to przedsiębiorstwo z branży informatycznej. Powstało jeszcze w późnym PRL, zatem na samym początku ery mikrokomputerów w Polsce - w czasach 'Bajtka' i Elwro Junior. Oferta tego biznesu to m.in. rozwiązania z zakresu call-center oraz archiwizacji i analizy danych. Firma proponuje też systemy zarządzania majątkiem oraz w ogólności oprogramowanie biznesowe. Do tego oferta obejmuje ekspozycje multimedialne i outsourcing kadry IT.

Można tu przypomnieć, że pod koniec października minionego roku to właśnie ówczesny zarząd Qumak złożył wniosek o ogłoszenie upadłości spółki. Wcześniejszy przegląd opcji strategicznych nie przyniósł efektów, nie wszczęto też postępowania restrukturyzacyjnego. Zresztą już rok wcześniej, jesienią 2017, pisaliśmy o sporze zarządu spółki z audytorem badającym ówczesne sprawozdanie finansowe.

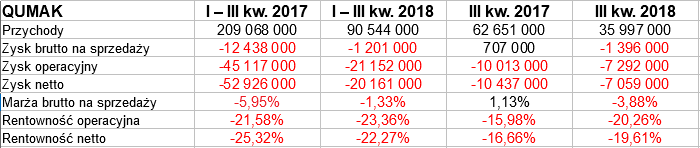

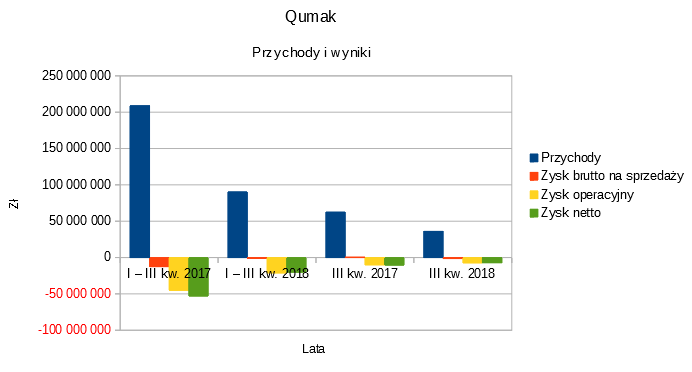

A jak wyglądały wyniki za pierwsze trzy kwartały 2018? Skonsolidowane, według raportu spółki, tak:

Widzimy poważną redukcję przychodów w stosunku rocznym. Na przykład w samym III kw. 2018 osiągnięto tylko 36 mln zł, tj. 57,4 proc. kwoty z III kw. 2017. Podobnie w ujęciu narastającym: 90,5 mln zł do 209 mln zł, czyli 43,3 proc.

Trzy trymestry 2017 zakończyły się stratą netto w kwocie 53 mln zł, czyli na poziomie 25,3 proc. obrotów. Rok później strata opiewała na 20,2 mln zł, co dawało ujemną rentowność -22,3 proc. Na pozostałych poziomach też mamy straty: np. operacyjną i brutto na sprzedaży.

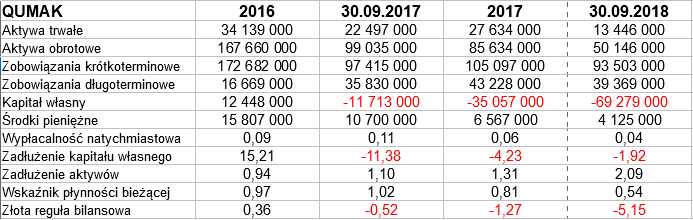

Zerknijmy na bilans:

W finale III kw. 2018 majątek trwały opiewał na 13,4 mln zł, zaś krótkoterminowy wyceniano na 50,1 mln zł. Gotówki było mało: 4,12 mln zł. Pokrywała jedynie 4 proc. zobowiązań krótkoterminowych. Cash-flow w relacji 9- i 12-miesięcznej był ujemny, tj. pieniędzy ubyło.

Wskaźnik płynności bieżącej pozycjonuje się nisko, na poziomie 0,54 pkt. Innymi słowy, majątek krótkoterminowy równoważy tylko nieco ponad połowę zobowiązań bieżących, co trzeba niestety uznać za słaby wynik.

Zadłużenie jest swoją drogą ponad dwa razy większe niż aktywa: ponieważ kapitał własny jest wybitnie ujemny. Sytuuje się niemal 70 mln zł poniżej zera.

Popatrzmy jeszcze na wykres kursu:

Jak widać, rok ubiegły przyniósł znaczną przecenę: z ok. 2 zł nawet do 11 groszy. Aktualnie mamy 14 grosze i generalnie można mówić o konsolidacji w tych rejonach. Nie jest to oczywiście optymistyczny obraz, ale trudno się temu dziwić, patrząc na fundamenty.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3004 gości