Work Service w górę

- Utworzono: czwartek, 02, maj 2019 13:38

Work Service to jedna z najbardziej znanych i największych polskich agencji pracy. Specjalizuje się w pośrednictwie pracy, organizowaniu kadry i rekrutacji, zajmuje się też doradztwem.

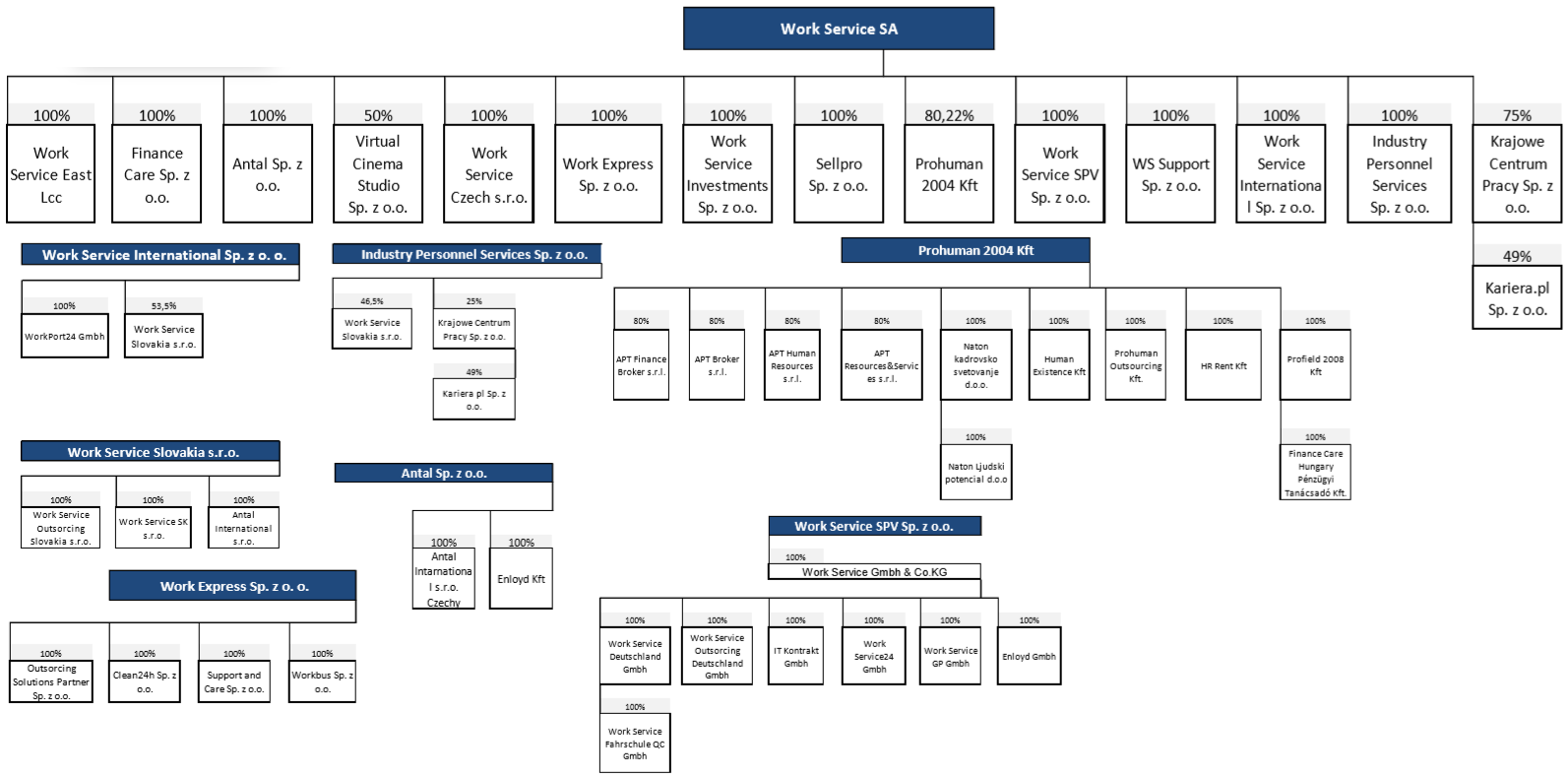

Biznes działa jako nader rozbudowana grupa kapitałowa. Jej schemat, wraz z rozpisaniem podgrup, prezentujemy poniżej:

Jeżeli chodzi o wykres kursu akcji, to w październiku 2018 kreślono minima na 0,64 zł, ale potem notowania ruszyły w górę. W zasadzie za opór uznać można 2,50 zł, choć formalnie granica ta była efemerycznie przekraczana. Mniej więcej od drugiej połowy lutego mamy konsolidację wokół 2 zł, zakres to ok. 1,80 - 2,30 zł. Dziś jednak widzimy zwyżkę notowań o 19,5 proc. d/d, do 2,39 zł.

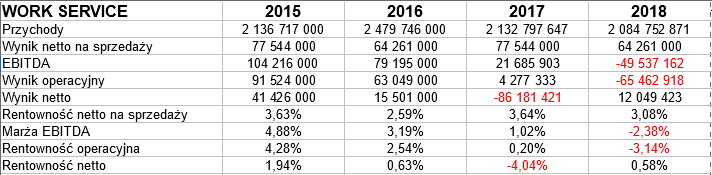

Otóż grupa zaprezentowała swoje dane finansowe za rok 2018. Oto i one - przychody, zyski... i straty:

Wpływy to 2,08 mld zł, tj. 97,7 proc. sumy wypracowanej w roku 20167. Wynik netto na sprzedaży skurczył się z 77,54 mln zł do 64,26 mln zł, co obniżyło odpowiednią marżę, ale nie znacznie, do 3,1 proc.

To, co niepokoi naprawdę, to straty na poziomach operacyjnym i EBITDA. Operacyjnie grupa znalazła się 65,5 mln zł pod kreską. Ujemna rentowność na tym poziomie to -3,14 proc.

Netto wypracowano zarobek, ale stanowiący tylko 0,58 proc. przychodów. Z drugiej strony, w relacji do 2017 to akurat postęp (wtedy notowano stratę na poziomie 4 proc. obrotów).

Tak więc: było i trochę gorzej niż w 2017, i trochę lepiej. Na rynku nie jest źle: rynki pracy w Centralnej Europie przeżywają, zdaniem zarządu, "bezprecedensowy rozwój". Spada bezrobocie, rosną wynagrodzenia, w Polsce pracuje też wielu obywateli Ukrainy. Dla firm takich jak Work Service to dobra koniunktura. Poza tym w roku ubiegłym grupa zoptymalizowała struktury i ustandaryzowała usługi. Z raportu rocznego bije znacznie lepszy nastrój niż ze sprawozdania półrocznego: oto bowiem pierwsze półrocze 2018 z różnych przyczyn (jak sprzedaż grupy Exact Systems i osłabienie sytuacji WS na rynku niemieckim) sfinalizowano poniżej zera na każdym z czterech analizowanych przez nas poziomów. Co prawda straty operacyjna i EBITDA się pogłębiły w drugim półroczu, ale na czysto i netto na sprzedaży było lepiej.

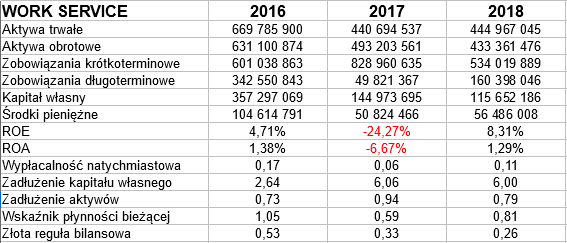

Tak wygląda bilans grupy:

W finale roku 2018 aktywa trwałe wyceniano na 445 mln zł, obrotowe na 433 mln zł. Środki pieniężne w roku 2018 wzrosły, poprawiła się też (z 6 proc. do 11 proc.) wypłacalność natychmiastowa.

Wskaźnik płynności bieżącej na poziomie 0,81 pkt może niepokoić, ale to lepszy wynik niż rok wcześniej, gdy było 0,59 pkt. Gorsze jest może to, że grupa jeszcze bardziej oddaliła się od złotej reguły. Co do zadłużenia ogólnego, to jest wysokie, na poziomie 4/5 pasywów - ale w finale 2017 było aż 94 proc. Tak więc od tego czasu sytuacja się poprawiła.

Zarząd przypomina, że wynik operacyjny obciążony był "szeregiem zdarzeń jednorazowych i odpisów", zatem nie jest w pełni miarodajny. Dodajmy, że np. przepływy operacyjne netto wyniosły aż 51 mln zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3189 gości