Ciągniki w Europie, ale i w Afryce

- Utworzono: czwartek, 13, luty 2014 07:38

Na naszych łamach wspominaliśmy już oczywiście o spółce Ursus, dziś jednak przyjrzymy się dokładniej jej kondycji finansowej, a zatem i rezultatom, jakie wypracowała w ostatnich latach. Trzeba mieć na uwadze, o czym też już pisaliśmy, że obecny Ursus to dawna firma Pol-Mot Warfama. Otóż w kwietniu roku 2011 kupiła ona znaki towarowe słynnego producenta ciągników rolnicznych i przystąpiła do kontynuacji tej marki.

Mamy więc dwie tradycje: Ursusa i Pol-Mot Warfamy, które w końcu złączyły się w jedność. Pierwsza nazwa pojawiła się na rynku już w roku 1907, choć zakład, w którym produkowano maszyny nią sygnowane, istniał już od roku 1893. Legendarne ciągniki wprowadzono na rynek oficjalnie w roku 1922, wcześniej produkcja skupiała się na innych maszynach rolniczych. Przedsiębiorstwo sprawnie funkcjonowało w okresie PRL-u, później było spółką akcyjną (ZPC Ursus S.A.), ta jednak ogłosiła upadłość w roku 2003.

Z pomocą poniekąd przyszedł Bumar – wspólnie z nim utworzono podmiot o nazwie Ursus sp. z o.o., traktory dalej były produkowane, a w roku 2011 do akcji wkroczyła Pol-Mot Warfama. Przedsiębiorstwo to powstało w roku 1946 jako Przedsiębiorstwo Państwowe – Warmińska Fabryka Maszyn Rolniczych „Agromet-Warfama” Dobre Miasto. W roku 2011 kupiło ono 100 proc. udziałów w Ursus sp. z o.o., a także logo, znaki towarowe etc. Pol-Mot Warfama przeniosła produkcję do Lublina. W czerwcu roku 2012 firma oficjalnie zmieniła nazwę na Ursus S.A.

Obecnie oferta obejmuje m.in. ciągniki, ładowacze, linie do zielonek słomy i siana, rozrzutniki nawozów naturalnych, wozy asenizacyjne, części różnego rodzaju – a więc pełną gamę sprzętu rolniczego. Firma posiada zakłady produkcyjne w Lublinie, Dobrym Mieście, Biedaszkach Małych k. Kętrzyna i Opalenicy. Przewodzi grupie kapitałowej, do której należą jeszcze spółki Bioenergia Invest (kontrolowana w 51 proc.), Ursus sp. z o.o. (100 proc.) oraz Ursus d.o.o. (50 proc.). Ta ostatnia funkcjonuje w Bośni i Hercegowinie.

Głównym akcjonariuszem Ursusa jest Pol-Mot Holding S.A., kontrolujący 59,31 proc. akcji. Cała reszta to free float, czyli udziały drobnych akcjonariuszy, z których żaden nie ma samodzielnie więcej niż 5 proc. kapitału.

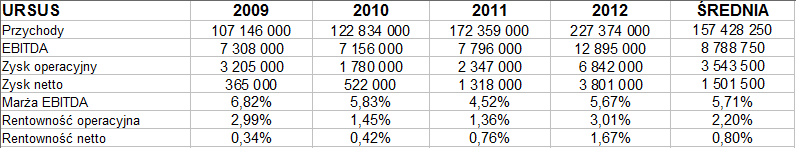

Tak prezentowały się skonsolidowane wyniki finansowe Ursusa (Pol-Mot Warfamy) w latach 2009 – 2012:

Jak widać, przeciętna roczna pula przychodów to ok. 157,5 mln zł. Z roku na rok dostrzec można spore wzrosty obrotów, w szczególności w roku 2012 odnotowano zwyżkę o 32 proc. Rentowność netto nie jest zbyt wysoka, przeciętnie było to 0,80 proc. - ale warto mieć na względzie, że w roku 2012 nastąpił znaczny wzrost tego wskaźnika – do 1,67 proc. Wzrosła także rentowność operacyjna, osiągając poziom 3,01 proc.

Aktywa trwałe wzrosły w latach 2009 – 2012 o 60 proc., osiągając kwotę 90,6 mln zł pod koniec ostatniego z badanych lat. To, co może niepokoić, to fakt, że przedsiębiorstwo ma skromne zasoby środków pieniężnych, które zresztą z roku na rok były coraz niższe. Przykładowo, w roku 2012 na pozycji tej notowano już tylko 830 tys. zł (niespełna), tj. 1 proc. zobowiązań krótkoterminowych. Wydaje się, że ten aspekt powinien zostać poprawiony przez władze Ursusa – na ile to możliwe. Kapitał własny nie pokrywa w pełni zobowiązań – tzn. ostatni raz było tak w roku 2009, w roku 2011 długi ogółem stanowiły 160 proc. kapitału, rok później 150 proc. (poziom wskaźnika 1,50 pkt). To nie tragedia, ale oczywiście stosunek 1:1 byłby idealny. Widać niewielką nadwyżkę aktywów obrotowych nad zobowiązaniami bieżącymi (sam fakt nadwyżki oceniamy oczywiście pozytywnie), natomiast kapitał własny nie do końca pokrywa majątek trwały (tzn. po roku 2009, gdy wskaźnik wynosił jeszcze 1,12 pkt).

Po trzech kwartałach roku 2013, o czym pisaliśmy w naszym raporcie nt. branży elektromaszynowej, Ursus notował niestety straty: netto było to 9,18 mln zł, operacyjna wyniosła 6,65 mln zł. Dawało to ujemne rentowności równe odpowiednio -6,91 proc. i -5 proc., gdy tymczasem przeciętne wartości dla badanych przez nas firm z sektora to 3,85 proc. i 7 proc. Zobowiązania skonsolidowane Ursusa sięgały pod koniec września kwoty niemal 130 mln zł, z czego 113,6 mln zł przypadało na krótkoterminowe – a tymczasem do dyspozycji było jedynie 1,32 mln zł środków pieniężnych. W gronie badanych firm było tylko sześć ze stratą netto, w tym pięć miało też stratę operacyjną. Oczywiście trzeba mieć na uwadze, że pojęcie sektora elektromaszynowego jest nader szerokie i mieszczą się w nim także firmy o profilu działalności zupełnie innym niż Ursus.

Wyniki Ursusa za trzy kwartały roku 2013 były niepokojące, bo rok wcześniej w analogicznym okresie notowano wyższe przychody (179 mln zł, a nie 133 mln zł, jak w 2013), a zarazem 6,8 mln zł zysku netto i 9,67 mln zł operacyjnego. Obroty skonsolidowane spadły zatem o 26 proc., w szczególności na rynku krajowym niemal o jedną trzecią. Dodajmy tu, że obroty krajowe stanowiły ok. 71 proc. ogółu sprzedaży. Eksport jest więc istotny, ale i on się obniżył – o 5 proc.

Spadki przychodów w dużej mierze wynikały z, jak czytamy w raporcie okresowym, "zakończenia perspektywy dopłat unijnych w latach 2007 – 2013 na terenie całej UE". Środki z dopłat na lata 2014 – 2020 mają zostać uruchomione w II półroczu roku 2014, co być może przyniesie poprawę sytuacji.

Spółka wciąż jednak prowadzi intensywne działania za granicą, m.in. w Skandynawii, na Bałkanach, w Czechach i Holandii. Mało tego: we wrześniu pisaliśmy, iż zawarła umowę na dostawę trzech tysięcy ciągników, które trafą do Etiopii. Drugą stroną umowy była firma Metals and Engineering Corporation of Adama Agricultural Machinery Industry. Na przełomie drugiego i trzeciego kwartału roku 2014 mają się zacząć dostawy. Etiopczycy zapłacą 90 mln dolarów.

Ursus ogłosił też, że rozpoczyna restrukturyzację, co będzie oznaczało m.in. obniżenie kosztów pracowniczych, zmianę strategii marketingowej, dołączenie do grupy zakupowej energii elektrycznej i konsolidację dwóch oddziałów przedsiębiorstwa.

Tymczasem na wykresie notowań widzimy swoistą niepewność. Wielki skok odbył się w roku 2012 (w ciągu kilku miesięcy ceny wzrosły z okolic 70 groszy do więcej niż 4,8 zł), potem jednak doszło do przeceny i dużych wahań. Ostatnio wykres oscyluje w okolicach 2,40 – 3,00 zł. Niewykluczone, że gracze wyczekują na jakiś mocny sygnał – który musiałby chyba być bardzo pozytywny, jeśli miałby pobudzić wzrosty. Faktem jest, że trzy kwartały roku 2013 były ciężkie, nie jest też pewne, czy ogólnie wyniki za rok 2013 będą dobre. Być może będzie więc trzeba poczekać na efekty restrukturyzacji i działań podejmowanych na rynkach zagranicznych?

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3822 gości