Nowa Gala – bliższe spojrzenie

- Utworzono: środa, 28, maj 2014 08:40

O Nowej Gali pisaliśmy ostatnio w raporcie, w ramach którego porównaliśmy ze sobą rezultaty finansowe trzech spółek z GPW, specjalizujących się w produkcji płytek ceramicznych. Raport ów odnosił się przede wszystkim do wyników zaprezentowanych przez firmy w pierwszym kwartale bieżącego roku. Warto jednak przyjrzeć się też z osobna każdemu z tych przedsiębiorstw, biorąc pod uwagę szerszy przedział czasowy, w szczególności kilkuletni.

Jeśli chodzi o Rovese, to zupełnie niedawno wzięliśmy pod lupę tę sporych rozmiarów grupę kapitałową. Teraz czas na spółkę Ceramika Nowa Gala. Ona również działa jako grupa kapitałowa, a specjalizuje się w produkcji gresowych płytek ceramicznych. Nowa Gala posiada dwie fabryki (w miejscowościach Końskie i Kopaniny). W zakładach tych dokonuje się najpierw przemiał surowców (w celu wytworzenia granulatu ceramicznego), później natomiast płytki są prasowane i szkliwione, a wreszcie wypalane. Później trafiają do hurtowni i marketów budowlanych.

Do grupy Ceramika Nowa Gala należą (prócz spółki dominującej):

– Ceramika Nowa Gala II sp. z o.o.

– Ceramika Gres S.A.

– CNG Luxembourg s.a.r.l.

– Energia Park Trzemoszna sp. z o.o.

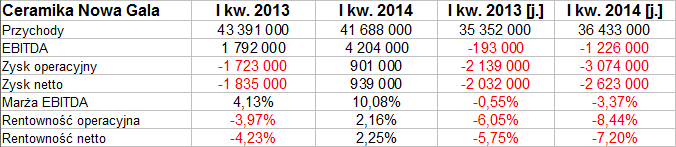

Ostatnia z tych firm nie prowadzi aktualnie działalności. To, jak kształtowały się wyniki (przychody i zyski) skonsolidowane oraz jednostkowe w pierwszych kwartałach lat 2014 i 2013, widzimy w poniższej tabeli:

Tak, jak pisaliśmy w raporcie branżowym, pozytywne jest niewątpliwie to, iż w ujęciu skonsolidowanym przedsiębiorstwo wyszło na plus w relacji rocznej, jeśli chodzi o zyski operacyjny i netto. Poprzednio notowano 1,72 mln zł straty na pierwszej z tych pozycji oraz 1,83 mln zł na drugiej, tymczasem w styczniu, lutym i marcu 2013 Ceramika Nowa Gala (jako grupa) wypracowała już dodatnie rentowności (2,16 proc. i 2,25 proc.). Przychody nieco się obniżyły (z 43,4 mln zł do 41,7 mln zł), wzrosły jednak w ujęciu jednostkowym. Z drugiej strony, akurat spółka dominująca poniosła poważne straty w pierwszym trymestrze. W szczególności chodzi o 3,07 mln zł straty operacyjnej – równowartość 8,44 proc. kwartalnych przychodów.

Słabość pierwszego kwartału do pewnego stopnia wynikała z sezonowości popytu (największego należy się spodziewać latem). Wynik był też obciążony przestojami produkcyjnymi. Jeśli chodzi o geograficzny podział przychodów, to ponad 15 proc. skonsolidowanej sprzedaży stanowiły wpływy z eksportu. Podobnie było rok wcześniej, w styczniu, lutym i marcu 2013.

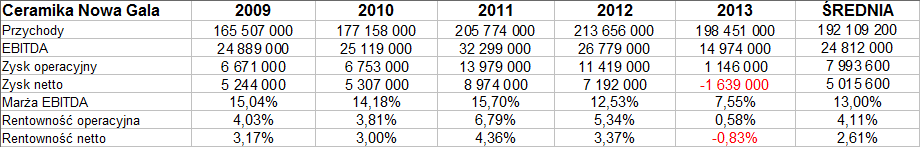

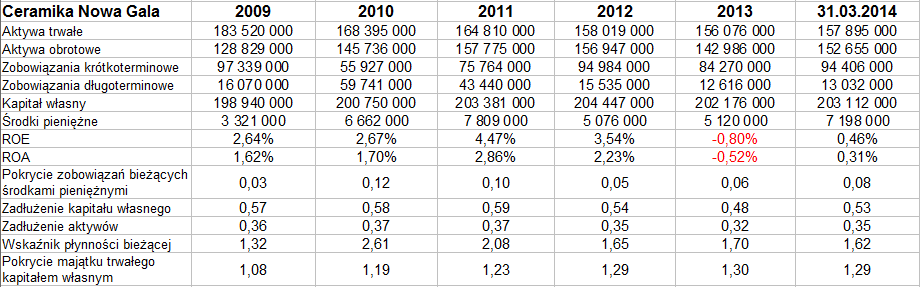

Tak natomiast kształtowały się skonsolidowane wyniki Ceramiki w latach 2009 – 2013 (w przypadku danych bilansowych podajemy też stan na koniec marca 2014):

Przeciętne roczne przychody Ceramiki to 192,1 mln zł (w Rovese ok. 1,6 mld zł, a więc jest to zupełnie inna skala działalności). Najniższe w badanym pięcioleciu odnotowano w roku 2009 (165,5 mln zł), najwyższe natomiast w 2012 (213,6 mln zł). W 2013 zatem sprzedaż spadła – ściślej rzecz ujmując, o ok. 7,11 proc. Bardziej niepokoi to, że zyski EBITDA i EBIT też znacznie spadły (wraz z towarzyszącymi im rentownościami), na czysto natomiast odnotowano stratę 1,64 mln zł. Innymi słowy, marża EBIT za rok 2012 to 5,34 proc., za 2013 już tylko 0,58 proc. Marża netto spadła z dodatniego poziomu 3,37 proc. do ujemnego -0,83 proc. Nawiasem mówiąc, dla Grupy Rovese tak rok 2012, jak i 2013 zakończyły się ujemnymi wynikami netto.

Pod koniec marca Ceramika posiadała środki pieniężne na sumę 7,2 mln zł, co stanowiło 8 proc. długów bieżących. Takie pokrycie jest dość typowe dla tego przedsiębiorstwa, jak widzimy w naszej tabeli. Wskaźnik płynności bieżącej prezentował jednak niezły poziom (1,62 pkt), co poprawia wrażenie. Poza tym Ceramika Nowa Gala zachowuje złotą regułę bilansową (kapitał własny wyższy od aktywów trwałych). Co do kapitału własnego, to jest on wyższy od zobowiązań (ostatnio stanowiły około połowę jego wartości, a to bardzo bezpieczna proporcja).

Sytuacja płynnościowa nie jest więc zła, natomiast niepokoi fakt, że rok 2013 przyniósł stratę na czysto i dużą obniżkę zysku operacyjnego. Przypomnijmy w każdym razie, że w marcu firma ogłosiła nową strategię, która ma doprowadzić m.in. do polepszenia EBITDA (do końca roku 2016 marża procentowa tego wskaźnika miałaby wzrosnąć do 17 proc.). Założenie na lata 2014 – 2016 to m.in. wydanie 45 mln zł na inwestycje, dokonanie redukcji zatrudnienia oraz optymalizacji procesów produkcji.

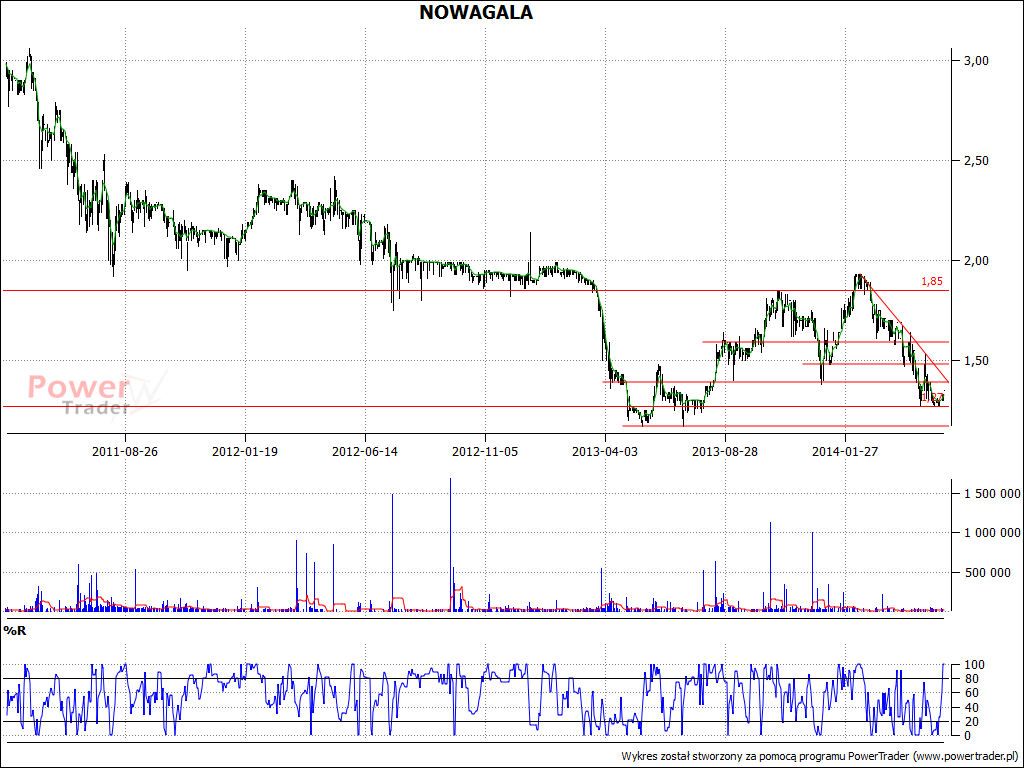

W lutym 2014 roku notowania spółki stały dość wysoko – cena wykraczała ponad poziom 1,90 zł. Oczywiście był to względny sukces, jeśli porównywać go z sytuacją np. z lat 2011 – 2012, gdy obserwowano znacznie wyższe kursy. Sukces ten został zresztą szybko zredukowany. Na wykresie rozwinął się trend spadkowy, cena zeszła poniżej 1,30 zł i dopiero wtedy spadek wyhamował. Tak przynajmniej się wydaje, bo na razie nie widać gwałtownego ruchu w górę, a jedynie bardzo kosmetyczne próby obrony wsparcia. Dopiero silne wybicie się ponad 1,40 zł i 1,50 zł mogłoby zostać uznane za klarowną zmianę sytuacji.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3317 gości