Kompleksowe usługi Introlu

- Utworzono: piątek, 16, styczeń 2015 05:26

Kompleksowe usługi inżynierskie – tak swoją działalność definiuje Grupa Introl. Ściślej rzecz ujmując, skupia ona spółki działające w takich obszarach jak m.in. (by przywołać wyliczenie z oficjalnej witryny internetowej):

- instalacje energetyczne, elektryczne i mechaniczne

- systemy automatyki przemysłowej

- budownictwo komercyjne i przemysłowej

- systemy kontrolno-pomiarowe

- rozwiązania technologiczne w ochronie środowiska

- oprogramowanie dla przemysłu

Jest tego sporo, przy czym działalność spółki Introl sp. z o.o. (która jest dość istotna w całej grupie) zbliża Introl do takich firm jak Aplisens, Apator czy Sonel. Mamy tu na myśli produkcję różnego rodzaju specjalistycznych urządzeń pomiarowych. W przypadku Introlu są to urządzenia do detekcji i analizy gazów, pomiarów fizykochemicznych i izotopowych, badania gęstości, temperatury, ciśnienia czy masy substancji etc.

Jeśli chodzi o akcjonariat spółki dominującej, to czołowe miejsce zajmuje przewodniczący rady nadzorczej Wiesław Kapral (40,15 proc.). Drugie miejsce przypada w udziale Józefowi Bodzionemu (członkowi zarządu) wraz z podmiotem Svanser Holding Limited (37,64 proc.). Dalej mamy Amplico PTE (5,73 proc.) oraz Aviva PTE Aviva BZ WBK (5 proc.). Free float wynosi 11,48 proc.

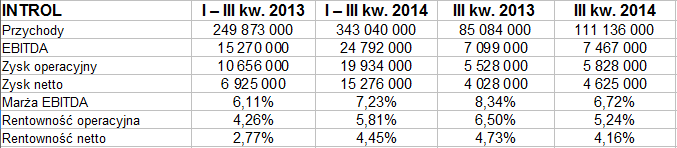

Poniżej widzimy rezultaty Introlu (skonsolidowane) za trzy pierwsze kwartały roku 2014:

Przedsiębiorstwo, podobnie jak np. w pierwszym półroczu, odnotowało niższe rentowności niż Aplisens, Apator czy Sonel (mówimy o trzech trymestrach, ale to samo tyczy się samego tylko okresu lipiec – wrzesień). Istotne jest jednak to, że wypracowało zyski – i że w ujęciu narastającym były one (tak kwotowo, jak i w relacji do przychodów) wyraźnie wyższe niż rok wcześniej. Oto bowiem skonsolidowany EBIT za 9 miesięcy wzrósł z 10,66 mln zł do 19,93 mln zł, czyli marża podniosła się z 4,26 proc. do 5,81 proc.

Duże wrażenie robi fakt, że obroty za badany okres wzrosły o 37,3 proc. (aż do 343 mln zł), zaś w samym trzecim kwartale – o ponad 30 proc.

Sama spółka dominująca w ciągu 9 miesięcy wypracowała:

- 103,3 mln zł przychodów (rok wcześniej 48,86 mln zł)

- 457 tys. zł EBIT (poprzednio -143 tys. zł)

- 1,85 mln zł zarobku na czysto (wobec straty na poziomie 1,03 mln zł rok wcześniej)

Spółka-matka zajmuje się zarządzaniem grupą, ale poza tym prowadzi też normalną działalność operacyjną w zakresie montażu automatyki czy aparatury kontrolnej.

Skonsolidowane przepływy operacyjne netto były zarówno w trzecim kwartale, jak i w całym okresie razem wziętym – ujemne (narastająco -7,48 mln zł). Z raportu okresowego wynika, że przyczyną był "wzrost krótkoterminowych należności i rozliczeń międzyokresowych o 18.766 tys. zł, głównie w związku z realizacją kontraktu o znaczącej wartości z PGE oddział Rzeszów". Rok wcześniej przepływy te były dodatnie (12,07 mln zł).

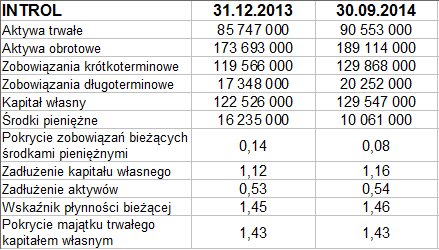

Pod koniec września środki pieniężne pokrywały tylko 8 proc. wartości długów bieżących. To słaby wynik – w porównaniu z tym, co przedstawiły Apator (13 proc.), Aplisens (90 proc.) czy Sonel (113 proc.). Oczywiście abstrahujemy tu od różnic w specyfice działalności każdej z firm.

W aktywach Grupy Introl dominował majątek obrotowy, ostatnio 189 mln zł. Z tej kwoty aż 153 mln zł przypadały na należności bieżące, na zapasy 23,2 mln zł. W aktywach trwałych dominował majątek rzeczowy. Przedsiębiorstwo zachowywało złotą regułę bilansową.

W trzecim kwartale istotnymi kwestiami były takie zjawiska jak np. wspomniany wyżej kontrakt z rzeszowskim PGE (który spowodował niemal 17-milionowy wzrost obrotów w segmencie aparatury kontrolno-pomiarowej). Poza tym korzystny był dla firmy kurs złotego – wzrosła sprzedaż zagraniczna (jakkolwiek 87 proc. obrotów i tak generowano w kraju).

Firma ma stabilny portfel zamówień, m.in. na modernizację chlorowni na terenie stacji uzdatniania wody w Jurowcach. W ramach rozwoju Introl nie wyklucza akwizycji w celu poszerzania grupy. Co się tyczy prognoz, to na rok 2014 przewidywano 450 mln zł przychodów, 70 mln zł zysku brutto na sprzedaży i 20 mln zł zysku netto. Po trzech trymestrach realizacja prognoz wynosiła odpowiednio 76,2 proc., 79,4 proc. i 75,4 proc. Zostały one podtrzymane.

Na wykresie widzimy konsolidację, zresztą na wysokich poziomach, wykreowanych przez trend wzrostowy, które zaczął się wiosną 2012. Wtedy kurs sytuował się w obszarze 3,40 – 4 zł. Teraz za opór możemy uznać 9,48 zł, wsparcia to 8,70 zł, 8,38 zł, 7,90 zł i 7,50 zł.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2579 gości