Kopex i Famur - kondycja konkurentów

- Utworzono: czwartek, 05, luty 2015 09:01

Kopex i Famur to dwa przedsiębiorstwa, które w dużej mierze są wobec siebie konkurencyjne, działają bowiem w podobnej branży. Chodzi oczywiście o produkcję maszyn i urządzeń dla górnictwa, a także o realizację niektórych usług związanych z tym sektorem, takich jak np. drążenie chodników.

O firmach pisaliśmy w ubiegłym roku m.in. w marcu oraz w sierpniu, analizując najpierw wyniki za rok 2013, a później – za pierwszy kwartał 2014. Teraz możemy przystąpić do porównania rezultatów z trzech kwartałów. Będzie to ujęcie raczej ogólne, niejako z lotu ptaka, ale tradycyjnie już czytelnik może spodziewać się w najbliższym czasie dwóch kolejnych raportów, odrębnych dla każdej ze spółek.

Oba przedsiębiorstwa tworzą rozbudowane grupy kapitałowe, przy czym skonsolidowana suma bilansowa Kopexu jest znacznie większa niż Famuru, o czym za chwilę jeszcze się przekonamy. Głównym akcjonariuszem Kopexu jest przewodniczący rady nadzorczej Krzysztof Jędrzejewski, kontrolujący 59,05 proc. kapitału i głosów. TDJ S.A. (czyli spółka rodziny Domogałów) ma 9,99 proc., ING OFE natomiast 5,42 proc. To oznacza free float na poziomie 25,54 proc.

TDJ inwestuje także w Famur, i to znacznie silniej, ma tam bowiem 71,28 proc. akcji i głosów (poprzez podmiot TDJ Equity I sp. z o.o.). Widzimy tu również, jak w Kopeksie, ING OFE (10,09 proc.), a dodatkowo także Aviva OFE (5,06 proc.).

Wato odnotować, że w swoim czasie Famur zaproponował Kopeksowi fuzję w jeden, potężny konglomerat, ale Krzysztof Jędrzejewski nie był zainteresowany taką opcją. Równocześnie zresztą spółki były skonfliktowane w związku z kontraktem, jaki miały w 2008 realizować na rynku chińskim (miały działać wspólnie, ale Kopex podpisał odpowiednie umowy na własną rękę, co naturalnie nie spodobało się Famurowi).

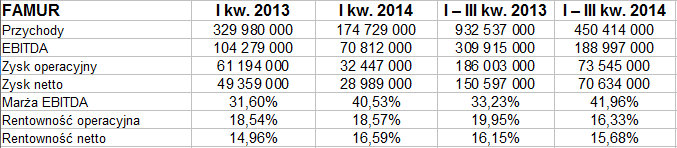

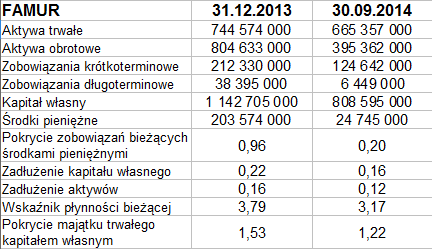

Spójrzmy na skonsolidowane przychody i zyski obu przedsiębiorstw za trzy kwartały roku 2014:

Można powiedzieć, że pod względem obrotów drogi obu przedsiębiorstw mocno się rozbiegły. Kopex w okresie do 30 września 2014 wygenerował 1,07 mld zł przychodów, czyli 110 proc. kwoty notowanej rok wcześniej. W tym samym czasie sprzedaż Famuru nie tylko, że wyniosła raptem 450,4 mln zł, ale w dodatku wydatnie spadła (poprzednio notowano tu bowiem 932,5 mln zł). Zapowiedzią tego był już zresztą sam pierwszy kwartał (drugi również).

Faktem jest jednak, że to Famur zaprezentował w badanym okresie wyższe rentowności. Marża operacyjna wyniosła 16,33 proc., w Kopeksie zaś 10,62 proc. Marża netto Famuru za 9 miesięcy 2014 to 15,7 proc., w Kopeksie wypracowano jedynie 8 proc. Z drugiej strony, w Kopeksie oznaczało to wyraźny postęp w skali rocznej, a w Famurze – obniżkę odpowiednich liczb.

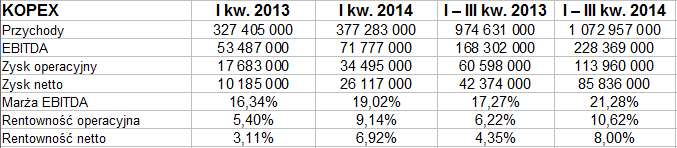

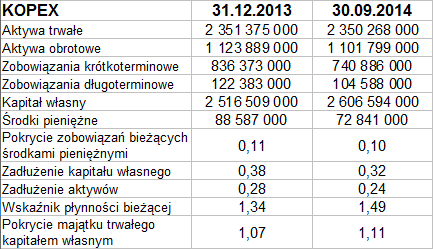

Tak prezentowały się dane skonsolidowane, jeśli chodzi o pozycje bilansowe:

Suma bilansowa Kopeksu na koniec września opiewała na 3,45 mld zł, w Famurze było to jedynie 1,06 mld zł. W tej drugiej firmie od grudnia suma obniżyła się o 31,5 proc., w Kopeksie zaś właściwie niezauważalnie, o 0,67 proc. W obu przedsiębiorstwach po stronie aktywów dominował majątek trwały, przy czym w Kopeksie aż 1,25 mld zł z tej puli przypadało na pozycję "wartość firmy jednostek podporządkowanych".

Obie grupy kapitałowe zachowywały złotą regułę bilansową, bo ich kapitały własne były wyższe niż aktywa trwałe. Kapitały te były również dużo wyższe od ogólnej puli zobowiązań, co znaczy, że firmy finansują się głównie kapitałem własnym.

Wskaźnik płynności bieżącej w obu przedsiębiorstwach gwarantował pod koniec III kw. 2014 możliwość spłaty zobowiązań krótkoterminowych (naturalnie przy założeniu otrzymania niezbędnych należności i upłynnienia zapasów), przy czym w Kopeksie wynosił 1,5 pkt, a w Famurze 3,17 pkt. W pierwszej z firm nieco wzrósł od grudnia, w drugiej spadł. Pokrycie zobowiązań bieżących środkami pieniężnymi wypadło lepiej w Famurze (0,2 pkt), ale trzeba zauważyć, że pula tych środków w ciągu 9 miesięcy ogromnie się zmniejszyła – z 203,6 mln zł do 24,75 mln zł. Faktem jest jednak, że firma wypłaciła dywidendę (404,4 mln zł).

Jak władze firm komentowały wyniki? W Famurze zarząd przyznał, że ogromny spadek obrotów w relacji rocznej, tak w Polsce, jak i poza nią, to skutek "ograniczenia nakładów inwestycyjnych na zakup maszyn i urządzeń przez kopalnie". Otóż kopalnie zmuszone zostały do dostosowania swoich planów inwestycyjnych do "trudnej sytuacji na rynku węgla". Dochodziło w nich też (wiosną) do znacznych przestojów. Problematyczna dla Famuru jest zwłaszcza kondycja Kompanii Węglowej. Ogólnie sprzedaż spadła we wszystkich segmentach: kompleksów ścianowych, kompleksów chodnikowych, systemów transportu, infrastruktury powierzchniowej zakładów górniczych i w segmencie "pozostałe". Mimo wszystko firma ma pewne plany rozwojowe, związane m.in. z obszarem systemów przeładunkowych, planami akwizycyjnymi czy eksportem na rynki takie jak Turcja i Kazachstan, a także ograniczaniem kosztów działalności grupy kapitałowej.

O uproszczeniu struktury grupy, restrukturyzacji i obniżce kosztów mówią też władze Kopeksu, gdzie zresztą nastroje są zapewne lepsze niż w Famurze. Firma od grudnia 2013 roku zmniejszyła wartość długoterminowych kredytów i pożyczek, a także niektórych długów bieżących, poza tym szeroko rozwija eksport, np. do Argentyny, Bośni i Hercegowiny, Rosji, Rumunii, Turcji czy Serbii, a nawet Chin. Udało się powiększyć skonsolidowane przychody w takich segmentach jak górnictwo, produkcja maszyn i urządzeń dla przemysłu czy sprzedaż węgla (w tym ostatnim z 12 mln zł do 40 mln zł). Kopex nie wypłacił natomiast dywidendy, zysk z roku 2013 przeszedł na kapitał zapasowy.

Spójrzmy na wykresy kursu akcji:

Na wykresie Kopexu mamy od końca września konsolidację, której wsparcie to 10,55 zł, a górne ograniczenie przebiega przy 11,40 zł. Wyższy opór to 12 zł, kolejny mamy przy 12,65 zł, następnie przy 13,42 zł. Wartość akcji jest wyższa niż w czasie dołków z wakacji 2013, ale niższa niż wiosną 2014.

Na wykresie Famuru widać, że w listopadzie dołkiem był poziom 2,84 zł, ale potem notowania nieco wzrosły, obecnie to ok. 3,30 zł. Problem w tym, że to i tak cena znacznie niższa niż jeszcze w czerwcu 2014, nie mówiąc o poziomach z jesieni 2013 i początków 2014 (okolice 5,20 – 5,80 zł). Trzeba jednak mieć na uwadze, że np. gwałtowny spadek na początku lipca był efektem odcięcia dywidendy. Inna rzecz, że później notowania bynajmniej nie wkroczyły w trend wzrostowy i nie można też powiedzieć, by obecna sytuacja przedsiębiorstwa była idealna.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3809 gości