Redan - kwartał na czerwono

- Utworzono: czwartek, 25, czerwiec 2015 04:23

Rok 2014 był udany dla grupy kapitałowej Redan. Dość powiedzieć, że wygenerowała wówczas blisko 504 mln zł przychodów skonsolidowanych (a więc 107,5 proc. kwoty notowanej rok wcześniej). Marża EBITDA wzrosła z 2,67 proc. do 3,94 proc., marża operacyjna z 0,95 proc. do 2,45 proc. i wreszcie rentowność netto z 0,63 proc. do 1,92 proc.

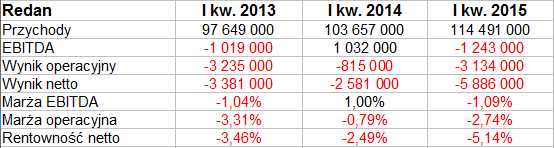

Dlaczego o tym przypominamy? Między innymi dlatego, że sam pierwszy kwartał roku 2014 zaprezentował się w sposób, który teoretycznie mógłby sugerować, że finał roku będzie gorszy. Oto bowiem w styczniu, lutym i marcu 2014 odnotowano 2,58 mln zł straty netto i 815 tys. zł straty operacyjnej, jakkolwiek EBITDA był, trzeba przyznać, dodatni (1 proc.).

To o tyle istotne, że także początek roku 2015 przyniósł straty. Może się więc okazać, że to jedynie zjawisko sezonowe, tymczasowe, które w toku kolejnych trymestrów zostanie poprawione. Trzeba jednak powiedzieć, że straty były tym razem i kwotowo, i relatywnie większe niż przed rokiem. Spójrzmy zresztą na tabelkę:

EBITDA nie wyszedł na plus, strata operacyjna to 3,13 mln zł, czyli 2,74 proc. puli obrotów. Te ostatnie wzrosły w skali rocznej o 10,45 proc., to akurat pozytyw i oznacza, że dodatnia dynamika trwa. Na czysto grupa straciła jednak w trzy miesiące niemal 5,9 mln zł (marża -5,14 proc.).

Przypomnijmy, że Redan to grupa kapitałowa, funkcjonująca w branży odzieżowej. Prowadzi ona sprzedaż detaliczną zarówno w Polsce, jak i w innych państwach Europy Środkowo-Wschodniej. Firma stosuje dwa główne modele czy też kanały sprzedaży: dyskontowy (poprzez sieć sklepów Textilmarket) oraz tzw. modowy (obejmujący marki Top Secret, Troll i Drywash).

W jaki sposób zarząd uzasadniał straty pomimo dobrych obrotów? Na przykład koszty wzrosły szybciej od sprzedaży (ale to w sumie dość oczywista konstatacja). To m.in. dlatego, że zwiększano powierzchnię sklepów, prowizje franczyzowe czy koszty logistyki, a także wydatki na marketing. Wynikom zaszkodziły też ujemne różnice kursowe na kwotę 3,6 mln zł, związane – podobnie jak w przypadku wielu innych polskich przedsiębiorstw – z dewaluacją hrywny ukraińskiej. Spółka jednak podjęła walkę z tym problemem, wprowadzając aktywne zarządzanie pozycją walutową.

Sieć sprzedaży na koniec marca 2015 składała się z 317 sklepów własnych segmencie dyskontowym – oraz z 260 w modowym (w tym 223 były tu franczyzowe). Sklepy mieściły się w Polsce i poza nią, sprzedaż prowadzono też przez internet.

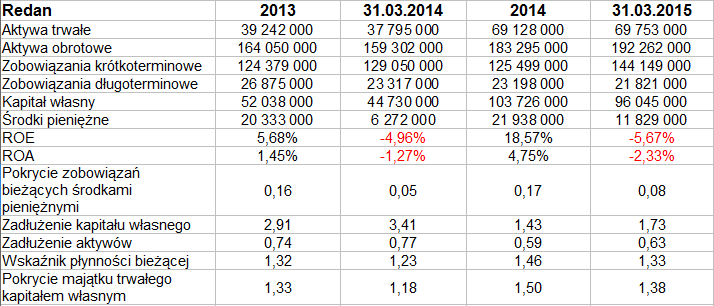

Spójrzmy na pozycje bilansu skonsolidowanego:

Pod koniec marca aktywa opiewały łącznie na ponad 262 mln zł. W relacji rocznej aktywa trwałe zwiększyły się o 84,5 proc., obrotowe o 20,7 proc. (teoretycznie być może korzystniejszy byłby intensywniejszy przyrost majątku obrotowego). W majątku trwałym wzrosły w szczególności aktywa rzeczowe (z 19,8 mln zł do 37,5 mln zł), ale też aktywa z tytułu podatku odroczonego (dwa i pół razy, do 22 mln zł).

W majątku obrotowym wzrosło wiele pozycji: środki pieniężne, bieżące aktywa podatkowe, należności z dostaw i usług czy zapasy. Zapasy to najważniejszy punkt majątku obrotowego: ostatnio wyceniano je na 139,5 mln zł, czyli blisko 73 proc. całej puli aktywów krótkoterminowych. To w pewnym sensie niepokojące, ogólnie bowiem zapasy nie są uważane za najpłynniejsze ogniwo majątku. Inna rzecz, że podobną proporcję mamy też w niektórych innych firmach z branży (Próchnik, Bytom).

Wskaźnik płynności bieżącej utrzymuje się na teoretycznie prawidłowych poziomach (rok temu 1,23 pkt, w grudniu 1,46 pkt, teraz 1,33 pkt), niemniej oddziaływują nań głównie zapasy. Pokrycie długów bieżących środkami pieniężnymi jest skromne – w marcu 2015 było to 8 proc., wydaje się, że w finalnych dniach roku bywa ono większe, kilkunastoprocentowe.

Jak wyglądał Redan na tle innych firm z branży? Porównaliśmy je w naszym raporcie sektorowym. Cóż, nie da się ukryć, że ujemne wyniki w kwartale nie były żelazną koniecznością – okres ten całkowicie na plusie (dodatnie EBITDA, EBIT i wynik netto) zakończyły np. Monnari i Bytom. W Próchniku strata była niewielka i tylko na poziomie netto, co spowodowane było podatkiem. Właściwie tylko Redan i Solar Company miały w I kw. 2015 stratę operacyjną. Oczywiście bierzemy tu pod uwagę tylko firmy odzieżowe z głównego parkietu akcyjnego GPW.

Notowania Redan od niedawna idą trochę dół. Proces zaczął się w drugim tygodniu kwietnia, po testowaniu szczytów na 4,35 zł. Lokalnie ceny obroniły się przy 3 zł, ale jeśli brać pod uwagę bardziej długoterminowy trend wzrostowy, to spadki mogą dojść jeszcze do 2,70 zł, niżej wsparcie to ok. 2,50 zł (tam mniej więcej przebiega teraz linia trendu na wykresie w skali logarytmicznej). Najbliższy poziom obrony to ok. 3,25 zł, a znakiem wzrostu siły byków i wybijania się z tendencji spadkowej byłoby przejście przez 3,60 zł.

Wracając jeszcze na koniec do fundamentów, to skądinąd wiemy, że Redan odnotował w ciągu pięciu pierwszy miesięcy roku, tj. do końca maja, obroty na poziomie 209 mln zł, o 12 proc. wyższe niż rok wcześniej. Dynamika samego maja to nawet 16 proc. Nie wiadomo jednak jeszcze, jak ukształtowały się zyski.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3790 gości