Eurocash - prawie dziesięć miliardów

- Utworzono: czwartek, 01, październik 2015 06:25

Mowa o przychodach półrocznych, te bowiem (oczywiście w ujęciu skonsolidowanym) faktycznie wyniosły ostatnio w Eurocashu blisko 10 mld zł. Ściślej rzecz ujmując, była to kwota 9,8 mln zł, zresztą o 22,2 proc. wyższa niż rok wcześniej.

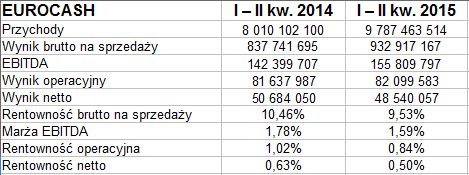

Spójrzmy zresztą na szczegóły:

A zatem, jak wspomnieliśmy, nastąpił silny wzrost obrotów. Równocześnie udało się też powiększyć zyski EBITDA i EBIT (w sensie: wynik operacyjny), aczkolwiek dynamika w tych wypadkach nie była przesadnie wysoka. Mało tego: rentowności uległy skurczeniu, bo marża EBITDA osunęła się z 1,78 proc. do 1,6 proc., a operacyjna z 1,02 proc. do 0,84 proc. Rentowność netto też spadła (do 0,5 proc.), ale tu wiązało się to też z redukcją samej kwoty zysku.

Eurocash to przedsiębiorstwo pod wieloma względami odmienne od Emperii Holding (choćby dużo większe pod względem skali), niemniej oba funkcjonują w sektorze FMCG, prowadzą sklepy w formie sieci etc. Można się więc pokusić o pewne porównania. Otóż Emperia zanotowała w półroczu skonsolidowane rentowności na wyraźnie wyższych poziomach: EBITDA 5,62 proc., EBIT 3,4 proc. i netto 2,96 proc. Naturalnie same kwoty zysków były dużo niższe niż w Eurocashu, choćby z powodu dziesięć razy niższych obrotów.

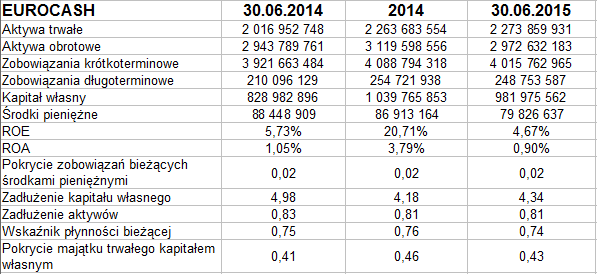

Aktywa Eurocashu (czy też pasywa, zależy od której strony patrzeć) opiewały ostatnio na niemal 5,25 mld zł – z przewagą po stronie majątku obrotowego, wynoszącego 2,97 mld zł. Wskaźnik płynności bieżącej był niski (raptem 0,74 pkt, czyli aktywa obrotowe nie pokrywały zobowiązań bieżących), a zadłużenie tak aktywów, jak i kapitału własnego – bardzo wysokie (wskaźniki równe odpowiednio 0,81 pkt i 4,34 pkt).

Z jednej strony sytuacja ta jest niepokojąca z teoretycznego punktu widzenia, z drugiej jednak powtarza się systematycznie od dawna, a jednocześnie przedsiębiorstwo radzi sobie na rynku, generuje zyski itd. - zatem niewykluczone, że trzeba te fakty (podobnie jak niską, 2-procentową wypłacalność natychmiastową) włączyć do pewnego rodzaju specyfiki Eurocashu. Złota reguła bilansowa też nie jest zachowana.

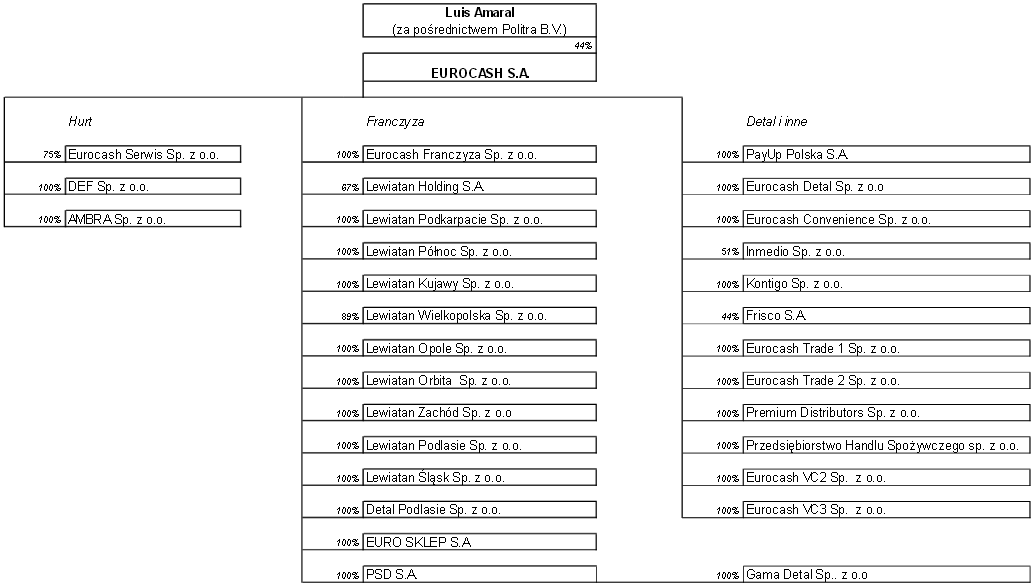

Eurocash, przypomnijmy, jest grupą kapitałową, która – jak twierdzi – obsługuje ok. 1/5 rynku spożywczego w Polsce. Najbardziej znana jest z ogólnokrajowej sieci sklepów Eurocash Cash&Carry (są to hurtownie dyskontowe). Z firmą współdziałają też sieci franczyzowe (m.in. Delikatesy Centrum, Lewiatan, ABC czy Groszek), dla których Eurocash jest hurtownikiem. Poza tym np. w styczniu tego roku Eurocash nabył 44,13 proc. udziałów w spółce Frisco S.A., prowadzącej „detaliczną sprzedaż artykułów FMCG na terenie Warszawy i okolic przez internet”. Zakup ten był „elementem realizacji strategii rozwoju Eurocash”. Celem jest budowa „długoterminowego partnerstwa z jednym z większych detalistów w segmencie sprzedaży on-line”.

Struktura grupy wygląda tak:

Co do wzrostu przychodów grupy, o którym była mowa, to pewien wpływ na niego miała konsolidacja wyników spółek Service FMCG sp. z o.o. i Inmedio sp. z o.o., przejętych pod koniec roku 2014. Organiczny wzrost sprzedaży, przy pominięciu wymienionych podmiotów, wyniósł w półroczu 3,53 proc. r/r. Rentowność brutto na sprzedaży znalazła się pod wpływem, jak czytamy w raporcie, „zwiększonego udziału tytoniu w koszyku sprzedanych produktów oraz utrzymującej się presji cenowej”, skutkiem czego spadła z 10,46 proc. do 9,53 proc. EBITDA, jak wiemy, wzrósł, ale potencjalny wyższy wzrost ograniczony był np. kosztami związanymi z „rozwojem nowych formatów detalicznych” i innych projektów.

W przychodach główną rolę grał segment „papierosy i produkty impulsowe”, było to 2,7 mld zł, tj. o 82 proc. więcej niż rok temu. Segment Cash&Carry dał 2,14 mld zł (zwyżka o 0,83 proc. r/r), Eurocash Dystrybucja natomiast 2,093 mld zł (+8,75 proc. r/r).

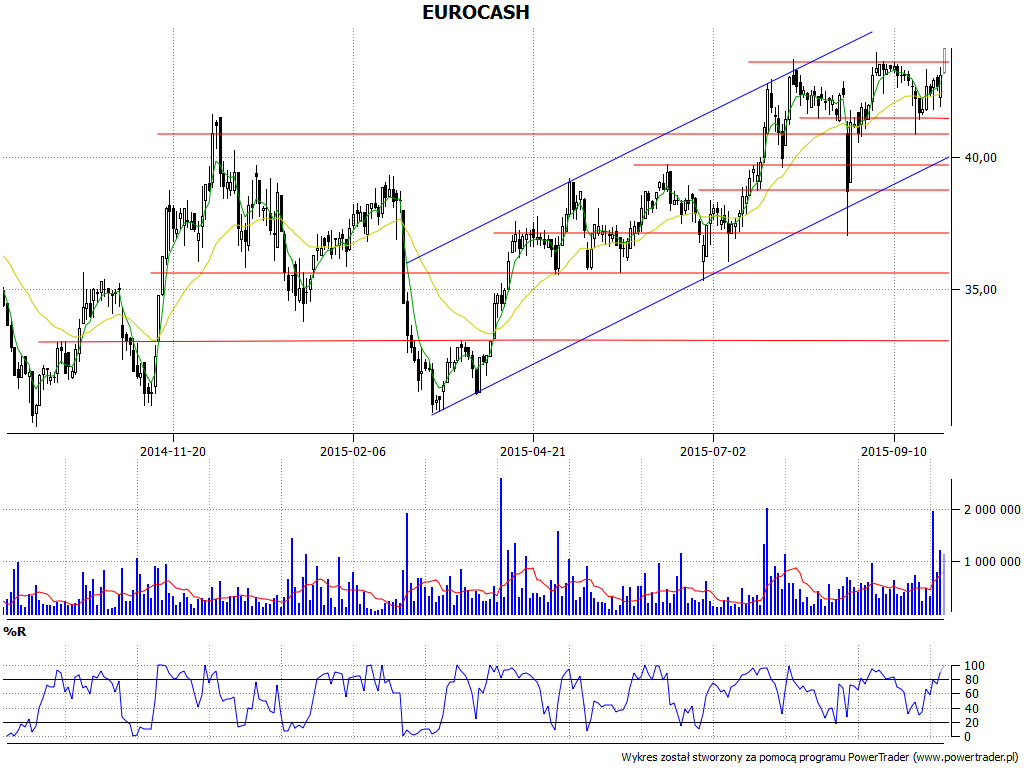

Spójrzmy na wykres kursu:

Trochę podobnie jak w przypadku Emperii, mamy tu kanał zwyżkowy. W Emperii jednak niedawno się on zakończył, tu natomiast nadal trwa. Świadectwem tego jest np. przebijanie poziomu 44 zł, z którym ostatnio mamy do czynienia. Przypomnijmy, że dołki z marca 2015 to raptem 30,89 zł, od tego czasu nastąpił więc wzrost cen o ponad 42 proc.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3816 gości