Radpol - co na plusie, co na minusie

- Utworzono: poniedziałek, 02, lipiec 2018 09:05

W drugiej połowie kwietnia pisaliśmy, że rok 2017 nie był łatwy dla Radpolu - i że to samo można powiedzieć także o dwóch latach wcześniejszych. Można, a nawet wypada zapytać w takim razie, jak wygląda trwający obecnie rok 2018.

Wpierw jednak przypomnijmy, czym jest Radpol. Firma działa na rynku tworzyw sztucznych. Posiada cztery zakłady produkcyjne: w Człuchowie, Kolonii Prawiedniki k. Lublina, Ciechowie k. Środy Śląskiej tudzież w Ostrowie Wielkopolskim.

W Człuchowie produkowane są wyroby termokurczliwe i osprzęt kablowy, w Kolonii Prawiedniki rury do przesyłu wody i gazu tudzież innych mediów. W Ciechowie zasadniczy asortyment to elektroenergetyczne izolatory porcelanowe, zaś w Ostrowie Wielkopolskim - napowietrzne linie przesyłowe.

Działalność tego biznesu cechuje się do pewnego stopnia sezonowością. W II i III kwartale roku Radpol osiąga łącznie ok. 60 proc. przychodów, przynajmniej dotąd tak zwykle było. Wynika to, jak czytamy w raporcie, z "intensywności prac związanych z planową wymianą infrastruktury ciepłowniczej i elektroenergetycznej w Polsce".

Radpol wyróżnia od pewnego czasu dwa segmenty w swej działalności: electro&tech oraz systemy rurowe. Dla przykładu, w I kw. 2018 pierwszy z tych segmentów wypracował obrót na poziomie 12 mln zł i zarobił 2 mln zł operacyjnie. Drugi miał przychody w kwocie 17 mln zł - i 790 tys. zł zysku operacyjnego.

A jednak koszty ogólnego zarządu i inne były na tyle duże, że I kw. 2018 zakończył się dość słabo. Lepiej niż rok i dwa lata temu - ale nie całkiem przebojowo. Spójrzmy:

Takie firmy z branży tworzyw sztucznych jak Erg i Ergis (naturalnie zdajemy sobie sprawę z tego, że pracują w nieco innych niszach tego sektora) miały w analogicznym okresie dodatnie wyniki. Radpol zanotował co prawda dodatni EBITDA (który wzrósł w skali rocznej, a jego marża poprawiła się z 2,7 proc. do 3,6 proc.), ale operacyjnie i netto znalazł się pod kreską.

Pocieszeniem jest to, że straty zostały w stosunku rocznym znacznie ograniczone. Tak np. strata operacyjna to teraz jedynie 455 tys. zł, a nie 1,52 mln zł, jak poprzednio. Na czysto Radpol stracił 908 tys. zł, tj. równowartość 3,1 proc. obrotów. Rok wcześniej ujemna marża wynosiła -8,1 proc.

Tak więc: jest lepiej, ale nie całkiem dobrze. Warto zauważyć, że wcale nie musi być tak, iż kwartał rozpoczynający rok to dla Radpolu czas strat. Na przykład w latach 2013 - 2015 tak nie było.

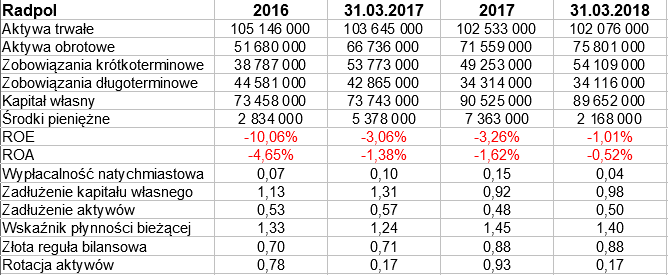

Spójrzmy na dane bilansowe:

Majątek trwały wiedzie prym w aktywach. Ostatnio to 102 mln zł. Majątek obrotowy to 75,8 mln zł. Mało w nim gotówki: raptem 2,17 mln zł. Kwota ta pokrywa tylko 4 proc. zobowiązań krótkoterminowych. Owa wypłacalność natychmiastowa niestety mocno spadła tak w relacji k/k, jak i r/r. Z drugiej strony, w Erg była jeszcze gorsza (ale w Ergis notowano 9 proc.).

Z drugiej strony, ogólny wskaźnik płynności bieżącej wzrósł z 1,24 pkt do 1,40 pkt w relacji rocznej. W znacznie większym stopniu budują go zapasy, które powiększyły się o 35 proc. Była to dynamika dużo wyższa od dynamiki przychodów czy należności, co może niepokoić.

Wskaźnik rotacji aktywów za kwartał nie zmienił się r/r. Złota reguła bilansowa nie jest zachowana, niemniej w porównaniu z marcem 2017 Radpol się do niej zbliżył. Ogólne zadłużenie to ok. połowa sumy bilansowej, tak jak np. w Erg.

ROE i ROA (kwartalne) poprawiły się w stosunku rocznym, niemniej pozostały ujemne, a to oczywiście z powodu straty na czysto.

Co mówi nam wykres kursu? Na przykład to, że inwestorzy niespecjalnie ufają teraz papierom Radpolu. Na przełomie stycznia i lutego notowano jeszcze maksima w pobliżu 1,84 zł, ale potem uformował się trend spadkowy. Ostatnio można nawet wyróżnić kanał tego rodzaju. Kurs schodził momentami w rejon 1,20 zł. Owszem, od tego czasu nastąpił lekki postęp, ale zasadnicza tendencja nie została jeszcze rozbita. Najnowszy sygnał MACD był pro-zakupowy: niemniej został już zrealizowany i to w obrębie kanału. W miarę pocieszający byłby dopiero mocny powrót powyżej strefy 1,45 - 1,50 zł.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3105 gości