Lotos, PGNiG i PKN - rzut oka

- Utworzono: czwartek, 19, listopad 2015 08:24

Spojrzymy dziś na rezultaty trzech bodaj największych w Polsce (a na pewno na GPW) krajowych grup z branży gazowej i paliwowej. Innymi słowy, protagonistami naszego tekstu będą Lotos, PKN Orlen i PGNiG.

Będzie nas interesować ujęcie niejako "z lotu ptaka", a więc skoncentrujemy się po na głównych kwotach z najnowszych raportów okresowych. Interesować będzie nas zatem dziewięciomiesięczny okres - od początku roku do końca września.

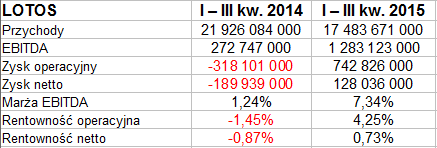

Spójrzmy na skonsolidowane przychody i zyski.

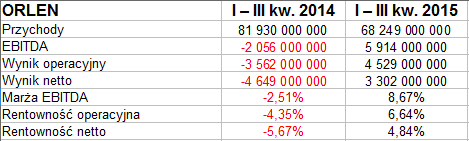

Największe przychody w badanym okresie zaprezentował PKN Orlen, co niejako wpisuje się w tradycję. Kwota wyniosła ogółem 68,25 mld zł, co jednak stanowiło tylko 83,3 proc. sumy notowanej rok wcześniej.

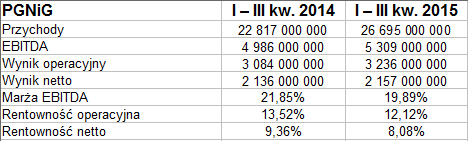

Dla odmiany, w PGNiG przychody wzrosły o 17 proc., osiągając poziom 26,7 mld zł. Nie zmienia to jednak faktu, że obniżono całoroczną prognozę na rok 2015. Pierwotnie zakładała ona niemal 41 mld zł w 12 miesięcy, teraz firma spodziewa się już tylko 37,1 mld zł (aczkolwiek podwyższono prognozę EBITDA z 5,8 mld zł do 6,3 mld zł).

I wreszcie Lotos - ten koncern jako grupa wygenerował obrót w kwocie 17,5 mld zł, mniej niż 80 proc. kwoty z analogicznego okresu roku 2014.

Pozytywne było jednak niewątpliwe to, że Lotos znacząco podwyższył wynik EBITDA (4,7 razy), zaś na pozycjach EBIT i netto wyszedł na plus, generując marże równe odpowiednio 4,25 proc. i 0,73 proc. (rok wcześniej -1,45 proc. i -0,87 proc.).

W kategorii rentowności wygrywa jednak PGNiG. 3,24 mld zł zysku operacyjnego oznaczało tutaj rentowność EBIT na poziomie 12,12 proc. Marża netto wyniosła 8,08 proc. Oba rezultaty były jednak - pomimo powiększenia kwot zysków - trochę niższe niż rok temu.

Dla Orlenu 9 miesięcy roku 2014 było czasem silnych strat, w szczególności na czysto grupa znalazła się 4,65 mln zł pod kreską. Tym bardziej cieszy fakt, że w tym roku zanotowano 4,53 mld zł EBIT (marża 6,64 proc.) i 3,3 mld zł na czysto (4,8 proc.).

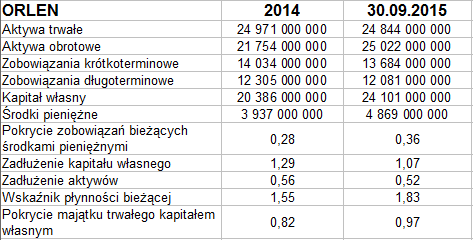

Spójrzmy teraz na dane bilansowe.

Najwyższą sumę bilansową prezentuje PKN Orlen - to 49,9 mld zł. W PGNiG kwota była tylko odrobinę niższa, w Lotosie notowano 18,8 mld zł. Naturalnie same te fakty nie mają wielkiego znaczenia, ważniejsze są wskaźniki, proporcje i trendy ich zmian.

Otóż złotej reguły bilansowej, formalnie rzecz biorąc, nie przestrzega żadna z tych trzech grup kapitałowych - tak więc w gruncie rzeczy nie traktujemy tego jako dużego problemu. Co więcej, odpowiedni wskaźnik w ciągu 9 miesięcy wzrósł w PGNiG i Orlenie, a w Lotosie przynajmniej nie spadł.

Płynność bieżąca w zasadzie nie budzi większych zarzutów. Najniższa jest w Lotosie (1,37 pkt), w Orlenie i PGNiG wyższa. Lotos ma też niestety największe zadłużenie aktywów i kapitału własnego, nawet jeśli wartości te same w sobie (z teoretycznego punktu widzenia) nie są wcale dramatyczne. Najniższe zadłużenie ogólne ma PGNiG, poza tym w tej grupie zobowiązania nie przekraczają kapitału własnego (co nie jest konieczne, ale jest pozytywne).

Lotos ma najsłabszą wypłacalność natychmiastową (14 proc.), tym niemniej w ciągu 9 miesięcy wzrosła ona dwukrotnie, a i pula środków pieniężnych wyraźnie się powiększyła. Analogiczne zjawisko widzimy jednak także w dwóch pozostałych przedsiębiorstwach - wzrost wypłacalności natychmiastowej i dodatni cash-flow.

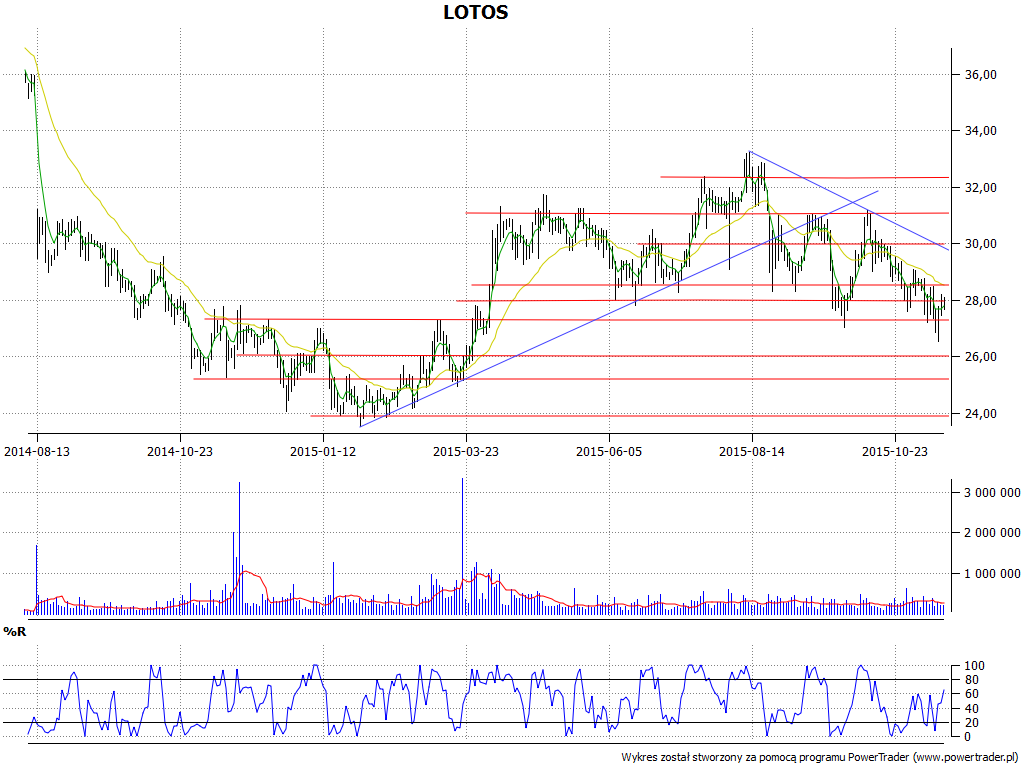

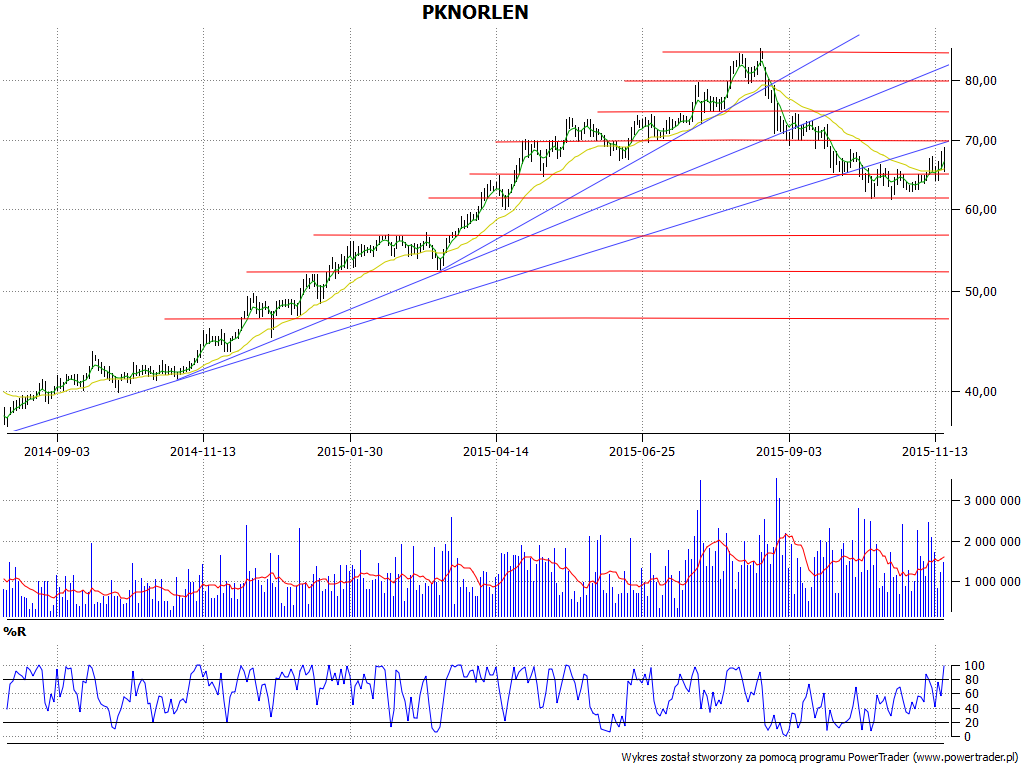

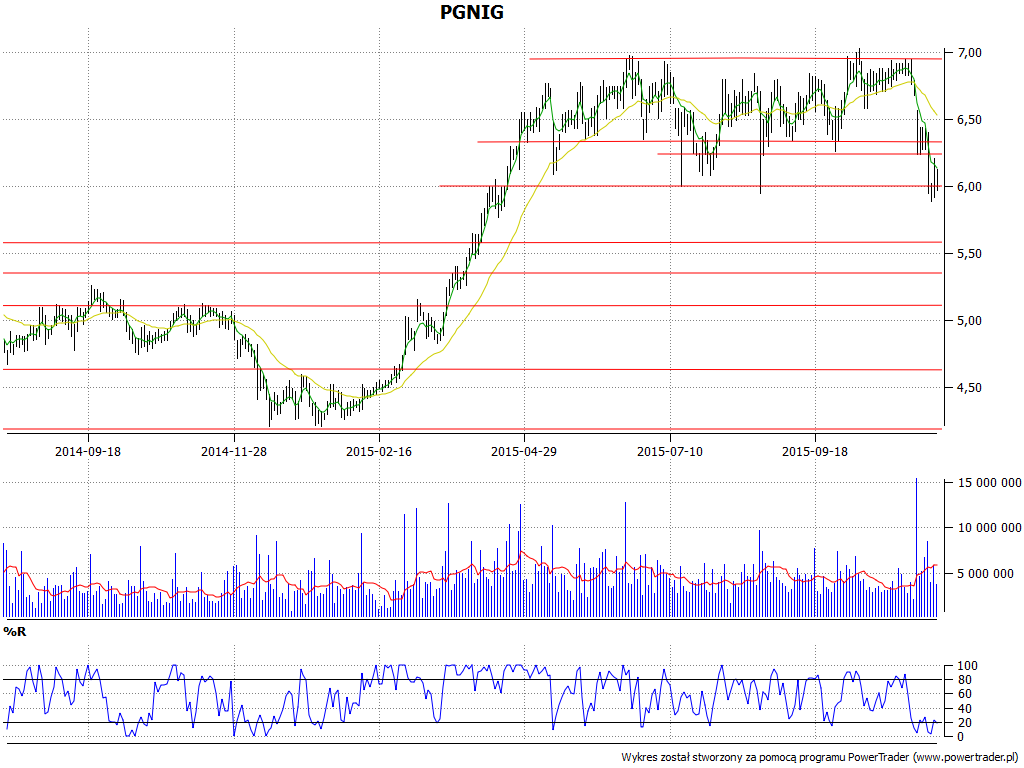

Spójrzmy jeszcze na wykresy kursu.

Wydaje się, że trend wzrostowy na wykresie Orlenu jest już zakończony. Wyznaczyliśmy go przy pomocy trzech linii na wykresie w skali logarytmicznej - i wszystkie zostały już pokonane (ostatnia, najniższa, w pierwszej połowie października). Teraz linia ta może stanowić blokadę ewentualnych dalszych zwyżek. Za wsparcia można uznać okolice 61,40 - 61,50 zł, niżej 56,60 zł czy 52,50 zł (w przybliżeniu, rzecz jasna). Opory to 70 zł i 74,60 - 74,80 zł.

W przypadku PGNiG od połowy kwietnia widać było konsolidację w zakresie 6 - 7 zł. Ostatnio notowania schodzą niżej, trwają próby rozbijania trendu bocznego, a to jest ryzyko obniżki do 5,60 zł czy 5,35 zł, a nawet 5,10 zł.

Na wykresie Lotosu najpierw - od końcówki stycznia - panował trend wzrostowy, sfinalizowany szczytami z połowy sierpnia (33,24 zł). Później ceny zaczęły spadać i nowa tendencja (spadkowa) jest nadal aktualna. Wsparcia na 26 zł i 25,26 zł.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2680 gości