Czekolada z parkietu

- Utworzono: wtorek, 16, wrzesień 2014 08:43

W istocie cztery firmy, o których będziemy mówić, nie zajmują się tylko i wyłącznie czekoladą, a raczej ogólnie słodyczami. Spółki te były już wielokrotnie prezentowane na naszych łamach, a czytelnicy kojarzą je zapewne nie tylko z naszych tekstów, ale i z półek sklepowych. Nietrudno bowiem natrafić na produkty sygnowane przez Mieszko, Wawel, ZPC Otmuchów czy Colian.

Trzeba zresztą pamiętać, że spółki te nieraz operują całym portfelem marek. Tak na przykład ZPC Otmuchów ma w ofercie chrupki "Bingo" i prażynki "Tip Top" (czyli właściwie nie słodycze, a słone przekąski), Mieszko to m.in. Zozole, Michaszki czy żelki Gumini, do Colianu należą zaś takie marki jak Jutrzenka, Solidarność, Goplana czy Grześki. Wawel wytwarza m.in. batoniki Maciek i Ikar, a także Mieszankę Krakowską.

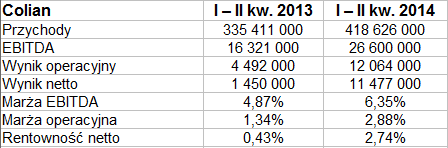

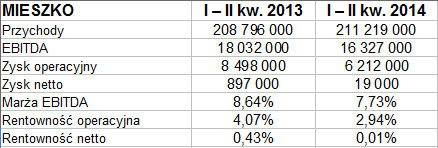

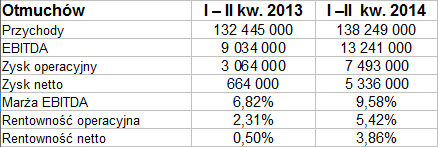

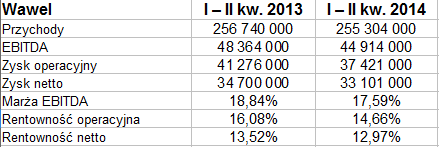

Za chwilę przypomnimy wyniki finansowe analizowanych przedsiębiorstw – te z pierwszego półrocza roku bieżącego. W przypadku Colian, ZPC Otmuchów i Mieszka będą to kwoty skonsolidowane, zaś dla Wawelu – jednostkowe, albowiem firma nie publikuje sprawozdań skonsolidowanych. Mimo tego jej działalność wcale nie odbiega skalą od tego, co robią konkurenci z GPW.

Niewątpliwie w kategorii przychodów wygrywa Colian – ze sprzedażą sześciomiesięczną na poziomie 418,63 mln zł. To wzrost w relacji rocznej aż o 24,8 proc. Towarzyszyła mu zresztą także podwyżka zysków – i to na tyle intensywna, że wzrosły również rentowności. Tak np. w I półroczu roku 2013 Colian notował marżę EBIT na poziomie 1,34 proc., rok później natomiast było to już 2,88 proc. Analogicznie rentowność netto zwiększyła się z 0,43 proc. do 2,74 proc.

Ogólnie jednak rzecz biorąc, w kategorii rentowności dalej wygrywa Wawel, u którego marże są kilkunastoprocentowe. W badanym okresie wyniosły 17,6 proc. (EBITDA), 14,66 proc. (EBIT) i 12,97 proc. (netto). Problem jednak w tym, że były to wartości nieco niższe niż rok wcześniej. Zyski spadły także kwotowo (np. wynik operacyjny zmniejszył się z 41,28 mln zł do 37,42 mln zł), a przychody nie wzrosły (a nawet lekko się obniżyły). Nie znaczy to oczywiście, by sytuacja spółki stała się dramatyczna, tym niemniej można zauważyć lekkie wyhamowanie. Co więcej, zadziwiająco duże rozmiary, po długich latach trendu wzrostowego, przybrała korekta na wykresie (cena w ciągu kilku miesięcy spadła z okolic 1450 zł do obszaru 900 – 1000 zł).

Dla Mieszka półrocze było czasem bardzo skromnego zysku netto, opiewającego jedynie na symboliczne 19 tys. zł. Wyniki były słabsze niż rok temu – przy nieco wyższych obrotach zyski spadły, rentowność operacyjna zmniejszyła się np. z 4,07 proc. do 2,94 proc. W przypadku samej tylko jednostki dominującej wyglądało to nieco inaczej – EBITDA wzrósł (z 4 mln zł do 6,07 mln zł), a na działalności operacyjnej udało się zarobić 1,39 mln zł (poprzednio była to strata w kwocie 486 tys. zł). Z drugiej strony, jednostka zakończyła półrocze ze stratą netto (przez koszty finansowe).

W ZPC Otmuchów skonsolidowane przychody wyniosły w ciągu sześciu miesięcy 138,25 mln zł (wzrost o 4,38 proc.), jednostkowe utrzymały się w okolicach 91 mln zł. Cała grupa wygenerowała bardzo przyzwoite rentowności w porównaniu z tym, co działo się rok temu (np. marża EBIT wzrosła z 2,31 proc. do 5,42 proc.). Były to zresztą marże wyższe niż w Mieszku i Colianie. Także sama spółka dominująca poradziła sobie nieźle (6,5 mln zł EBIT, 4,84 mln zł na czysto).

Tylko w Wawelu pod koniec czerwca aktywa trwałe były niższe od obrotowych. Firma ta zachowywała bez problemu złotą regułę bilansową, zaś jej wskaźnik płynności bieżącej był bardzo wysoki (4,76 pkt), w gruncie rzeczy może nawet przesadnie wysoki. W istocie firma gromadzi bowiem spore pokłady środków pieniężnych, ostatnio opiewające na 186 proc. wartości zobowiązań bieżących.

Być może to niekonieczne – ale w każdym razie bezpieczniejsze niż czteroprocentowe pokrycie, z jakim mieliśmy do czynienia w Otmuchowie pod koniec czerwca (kwartał i pół roku wcześniej środki pieniężne stanowiły tu 5 proc. zobowiązań krótkoterminowych, a więc niewiele więcej). Otmuchów nie zachowuje złotej reguły bilansowej (kapitał własny to ok. cztery piąte aktywów trwałych), a wskaźnik płynności bieżącej jak na razie tylko nieznacznie przekracza 1 pkt. Gorzej jest jednak w Mieszku, gdzie wskaźnik ten wynosił ostatnio 0,77 pkt (i również nie była zachowana złota reguła). Podobnie w Colianie – tutaj wskaźnik płynności bieżącej zszedł w czerwcu do 0,87 pkt, choć jeszcze w marcu notowano 1,26 pkt, a w grudniu 2013 aż 1,48 pkt.

Mieszko to jedyna z czterech badanych firm (grup kapitałowych), w której skonsolidowane zobowiązania przekraczały pod koniec czerwca poziom kapitału własnego (stanowiły 155 proc. jego wartości). W pozostałych spółkach kapitał w pełni pokrywał ogół długów.

Widać zatem, że każda z badanych firm ma swoje wady i zalety, żadna nie wydaje się być w sytuacji dramatycznej (czy tym bardziej – tragicznej, jeśli mielibyśmy to w taki sposób stopniować). Otmuchów wciąż ma niepewne niektóre wskaźniki finansowe, ale robi duże wrażenie poprawą marż w skali rocznej i wzrostem obrotów. Wawel to z kolei mocny klasyk, który jednak odrobinę spowolnił.

Spójrzmy teraz na wykresy kursu:

Jak już daliśmy do zrozumienia, na wykresie Wawelu nastąpiła spora przecena w ciągu ostatniego półrocza. Obecnie widać już próby powrotu ponad 1000 zł, przy czym za opór można uznać okolice 1050 zł i 1100 zł. Niewykluczone, że w dłuższym terminie strona popytowa przeważy, wciąż bowiem Wawel jest solidną marką, od lat generuje zyski i ma wysokie rentowności.

Notowania Mieszka nie są rewelacyjne, ale ostatnio nieco się poprawiły, choć ogólny trend długoterminowy wciąż jest spadkowy. Cena oscyluje w okolicach 3,70 – 3,80 zł. Warto pamiętać, że główny inwestor tej firmy, podmiot Bisantio (cypryjski, ale kontrolowany przez biznesmena z Litwy), ogłosił wezwanie, które może poskutkować skupieniem przez niego nawet 100 proc. walorów. Kwestia zostanie wstępnie rozwiązana pod koniec października.

Na wykresie Colian mamy rodzaj konsolidacji. Wsparcia to 2,95 zł, 2,78 zł i 2,65 zł. Poziomy oporu to 3,20 zł, 3,36 zł i 3,50 zł. Co do notowań Otmuchowa, to warto zauważyć, że co prawda w maju kształtowały się bardzo nisko (minima na 6,90 zł), ale później nastąpiło mocne odbicie i teraz jesteśmy w okolicach 9 zł. Opór, sprawdzany już w czerwcu, to 10 zł.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2705 gości