Puławy - chemia i rolnictwo

- Utworzono: wtorek, 01, wrzesień 2015 05:32

Kontynuując przegląd firm związanych z Grupą Azoty, wybieramy się do Puław. Może nie dosłownie, ale dla naszych celów spokojnie wystarczy dostęp do raportów finansowych przedsiębiorstwa.

Grupa Azoty Zakłady Azotowe Puławy S.A. istnieje od roku 1961, obecnie jest to podmiot w 96 proc. kontrolowany przez Grupę Azoty. Firma z jednej strony wytwarza różnego rodzaju produkty chemiczne dla przemysłu (takie jak np. sprężony wodór, amoniak czy dwutlenek węgla), z drugiej natomiast – nawozy azotowe.

Puławy oczywiście nie są tylko jednostką, wręcz przeciwnie – tworzą grupę, do której należą spółki zależne z różnych polskich miast (co zresztą przedstawiliśmy w poprzednim naszym tekście na ten temat).

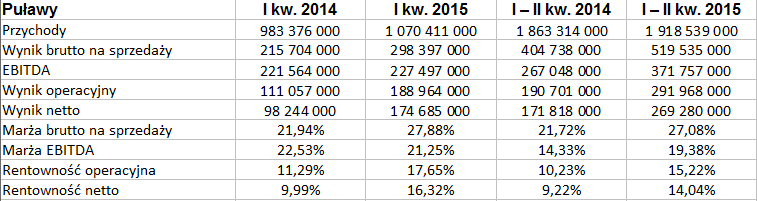

Spójrzmy zatem, jak kształtowały się półroczne wyniki owego organizmu, tj. wyniki skonsolidowane:

Podobnie jak w Policach czy w całej Grupie Azoty (tudzież w jej jednostce dominującej) widzimy tu przewagę majątku trwałego nad obrotowym. Chodzi tu zresztą niemal wyłącznie o aktywa rzeczowe, których pula pod koniec czerwca przekraczała 2 mld zł. W majątku obrotowym kluczowe pozycje stanowiły należności handlowe (489,5 mln zł, nieco mniej niż w grudniu 2014), środki pieniężne (398,6 mln zł, przy czym ogólny półroczny przepływ był dodatni) i zapasy (396,8 mln zł, tu nastąpił w ciągu pół roku wzrost o 9 proc.).

Z teoretycznego punktu widzenia wzrost mniej płynnego składnika aktywów (tj. zapasów) przy spadku bardziej płynnego (należności bieżących) powinien być traktowany jako zjawisko negatywne, niemniej nie wydaje się, byśmy mieli tu do czynienia z przekroczeniem jakichś granic, szczególnie że wzrósł element najbardziej płynny, tj. po prostu środki pieniężne. Te ostatnie pokrywały pod koniec czerwca aż 68 proc. kwoty zobowiązań krótkoterminowych. Taki pułap nie jest konieczny, choć na pewno dobrze świadczy o wypłacalności – podobnie jak wskaźnik płynności bieżącej na poziomie 2,57 pkt.

Zachowana jest złota reguła bilansowa, co odczytujemy pozytywnie, nie ma też na pewno problemu ze zbyt dużym zadłużeniem kapitału własnego czy całych aktywów. Przeciwnie – finansowanie zewnętrzne mogłoby swobodnie zostać nawet zwiększone.

Skonsolidowane przepływy operacyjne wyniosły 367,2 mln zł, co znaczy, że były grubo ponad trzy razy wyższe niż w analogicznym okresie roku 2014. Przepływy finansowe i inwestycyjne były ujemne, ale ogólny cash-flow, jak pisaliśmy, dodatni. Taka sytuacja jest zupełnie prawidłowa.

Przychody skonsolidowane wyniosły 1,92 mld zł (czyli r/r wzrosły o prawie 3 proc.), z czego większa część, jak widzimy, przypadła na I kwartał. O strukturze przychodów jeszcze wspomnimy, teraz natomiast zauważmy, że udało się w relacji rocznej wyraźnie poprawić rentowności. Zysk operacyjny powiększył się o 53,1 proc., a jego marża wzrosła z 10,2 proc. do 15,2 proc. Rentowność na czysto wyniosła 14,04 proc. Dla porównania, w Policach notowano na tych pozycjach 9,4 proc. i 7,4 proc. Rentowność netto całej Grupy Azoty (po konsolidacji) wyniosła 8,94 proc.

Połączmy minima z 7 maja 2014 (125,10 zł) i przełomu 2014 / 2015. W ten sposób otrzymamy linię wyznaczającą trend wzrostowy. Potwierdza ją korekta z końca czerwca 2015. W ubiegłym tygodniu mieliśmy co prawda gwałtowne spadki do 161 zł, ale było to efektem ogólnorynkowych nastrojów (tj. paniki wynikającej z zawirowań na giełdzie chińskiej). Ostatni można odnieść wrażenie, że ceny generalnie idą na północ, jakkolwiek najlepszym potwierdzeniem byłoby przebicie 180 zł, a do tego jeszcze nie doszło.

Grupa Azoty składa się obecnie z 12 podmiotów, w tym 10 zależnych bezpośrednio. Podmioty te zajmują się m.in. takimi aspektami działalności jak handel nawozami mineralnymi, transport i spedycja, handel nasionami zbóż, projekty budowlane, dzierżawa taboru kolejowego czy usługi laboratoryjne – zakres jest więc szeroki.

Strategia rozwoju zakłada m.in. dywersyfikację produktową, przy czym nie wyklucza się też poszerzania grupy przez akwizycję – i to tak, by przedłużyć obecne łańcuchy produktowe.

Eksport w badanym półroczu był odpowiedzialny za 36 proc. przychodów (rok temu 38 proc.), natomiast w kraju wygenerowano w takim razie 64 proc. obrotów. Patrząc segmentami operacyjnymi, rzec można, że 61,1 proc. sprzedaży przypadło na produkty nawozowe, natomiast 31,5 proc. na podstawowe produkty chemiczne. Innego rodzaju sprzedaż stanowiła zatem 7,2 proc. ogólnych obrotów. W relacji rocznej spadł nieco udział produktów chemicznych, wzrósł zaś – nawozów. To ostatnie – w tym i wzrost kwotowy – wynikało ze wzrostu wolumenów sprzedaży tudzież zwyżki cen produktów azotowych.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2753 gości