Eurotel kontra Tell

- Utworzono: wtorek, 01, wrzesień 2015 10:21

Przed nami dwa przedsiębiorstwa, których działalność jest do pewnego stopnia zbieżna. Oba zresztą notowały w pierwszym półroczu silny wzrost przychodów w relacji rocznej i poszerzyły swoją działalność.

W Eurotelu pierwsze skrzypce gra, jeśli chodzi o akcjonariat, biznesmen Krzysztof Stepokura (30,18 proc. akcji i głosów), na drugim miejscu jest Jacek Foltarz (19,48 proc.). Poza tym w Eurotel inwestują też PKO TFI S.A. (9,48 proc.), Bogusław Marczak (5,16 proc.) i Altus TFI S.A. (5,06 proc.). Krzysztof Stepokura jest prezesem zarządu, Jacek Foltarz wiceprzewodniczącym rady nadzorczej.

Głównym inwestorem w Tell jest podmiot OEX S.A. (25,81 proc. w kapitale i 21,5 proc. w głosach). Neo Investment S.A. ma 23,58 proc. i 34,42 proc., Quercus TFI 11,77 proc. i 9,81 proc., Aviva Investors Poland TFI 9,55 proc. i 7,95 proc., zaś Waldemar Ziomek 6,59 proc. i 7,42 proc.

Mówiliśmy, że firmy mają podobny przedmiot działalności. Istotnie – dla obu głównym wątkiem jest sprzedaż detaliczna związana z telekomunikacją. To znaczy: Eurotel prowadzi salony sprzedaży dla T-Mobile i Play, dystrybuuje też usługi telewizji satelitarnej nc+ oraz współpracuje z Apple poprzez sieć sklepów iDream.

W Tell główny obszar to również dystrybucja usług telefonii komórkowej, firmowanych markami Orange (tym zajmuje się sam Tell S.A., tj. spółka-matka), T-Mobile (przez Euro-Phone S.A.) i Plus (przez PTI sp. z o.o.).

Warto jednak mieć na uwadze, że Tell poszerzył w tym roku swą grupę kapitałową o spółki Cursor S.A. i Divante sp. z o.o. Działają one w obszarze e-commerce, merchandisingu, projektowania e-sklepów, e-marketingu etc. Podmioty te dały aż 31,3 proc. przychodów skonsolidowanych Grupy Tell za pierwsze półrocze, tj. ok. 49 mln zł. Ogólnie natomiast przychody Tell wyniosły 155,64 mln zł, czyli wzrosły o 28,6 proc. r/r.

Ale trzeba przyznać, że wzrosły też przychody Eurotelu – i to solidnie, bo grubo ponad dwukrotnie (2,22 razy). Zapowiadał to, jak za chwilę zobaczymy w tabeli, już pierwszy kwartał. Firma wyjaśniła, że to m.in. efekt rozwoju sieci iDream i ogólnie zwiększenia sprzedaży produktów Apple. Poza tym poprawiono wyniki osiągane dzięki usługom T-Mobile, wzrosły też obroty i zarobki firmy Viamind, zajmującej się dystrybucją usług Play. Ba, w pierwszym kwartale ten podmiot zależny dostał nawet od Play premię za realizację planów sprzedażowych.

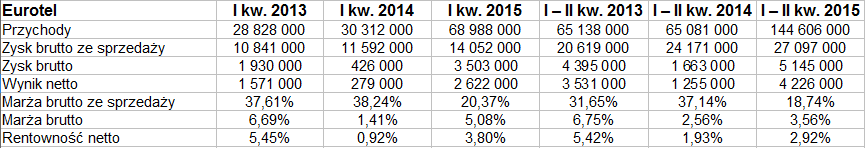

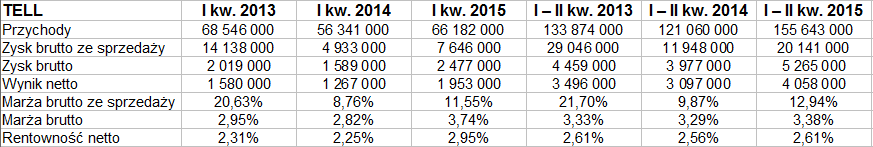

Poniżej wyniki skonsolidowane obu grup kapitałowych:

Przychody obu przedsiębiorstw w I półroczu 2015 były podobne, choć dynamika r/r była, jak wspomnieliśmy, znacznie wyższa w Eurotelu. Podobnie okazały się w badanym okresie także zyski (kwotowo) i oczywiście rentowności. Wynik brutto Eurotelu wyniósł 5,14 mln zł, wynik brutto Tell natomiast 5,26 mln zł. W pierwszym przypadku oznaczało to marżę 3,56 proc. (rok temu 2,56 proc.), w drugim 3,38 proc. (wobec 3,29 proc. rok wcześniej). Brutto na sprzedaży dużo lepszą marżę miał Tell (12,94 proc.), jakkolwiek w skali rocznej doszło do znacznej jej obniżki, gdy w Eurotelu wskaźnik ten wzrósł z 37,14 proc. do 18,74 proc.

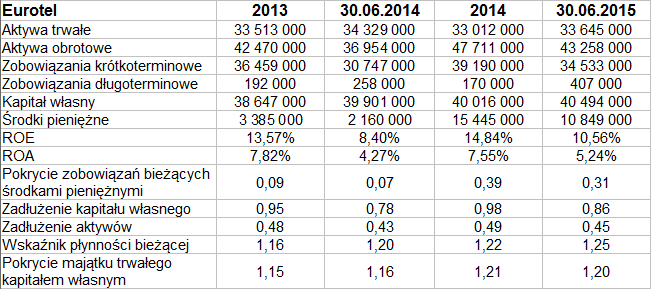

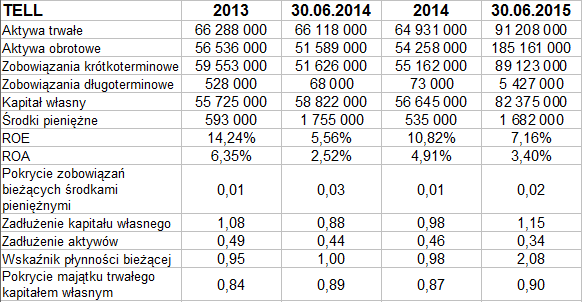

Poniżej skonsolidowane dane bilansowe. Zobowiązania podane są bez rezerw (ale z rozliczeniami międzyokresowymi), w praktyce oznaczało to odrzucenie długoterminowych aktywów z tytułu odroczonego podatku dochodowego. ROE i ROA liczone są jako stosunek zysku za dany okres i pozycji bilansowej na koniec wcześniejszego roku kalendarzowego.

Eurotel wygenerował przychody tylko trochę niższe niż Eurotel (o 7 proc.), ale sumę bilansową ma znacznie niższą, w szczególności mniejszy kapitał własny. Dzięki temu ROE za badany okres wyniósł 10,6 proc., w Tell natomiast 7,16 proc. Również ROA był w Eurotelu wyższy.

Eurotel zachowuje złotą regułę bilansową (przewagę kapitału własnego nad aktywami trwałymi), Tell zaś trochę od niej odbiega, choć wskaźnik ostatnio krąży w pobliżu 0,9 pkt. Obie firmy mają w normie zadłużenie aktywów, w żadnej nie można też mówić o przesadnie dużym zadłużeniu kapitału własnego (r/r w obu grupach wskaźnik ten wzrósł, w Tellu przekroczył 1,1 pkt, ale nie jest to dramat). Wskaźnik płynności bieżącej w obu firmach gwarantuje pokrycie długów bieżących aktywami krótkoterminowymi, przy czym w Eurotelu mamy 1,25 pkt, a w Tellu 2,08 pkt. Jest dość ciekawe, że w Tellu wskaźnik ów silnie wzrósł r/r czy choćby w półroczu, choć grupa została poszerzona o dwa nowe podmioty. Owszem, wzrosły z tego powodu zobowiązania – ale wzrost ów nie dorównywał temu, jak bardzo powiększył się majątek (zwłaszcza obrotowy). Powiększony został też kapitał własny.

Eurotel nie prezentował prognoz, ale Tell na ten rok spodziewa się skonsolidowanych przychodów na poziomie ponad 315 mln zł, a zarazem 15,8 mln zł zysku operacyjnego i 10,5 mln zł na czysto dla inwestorów jednostki dominującej.

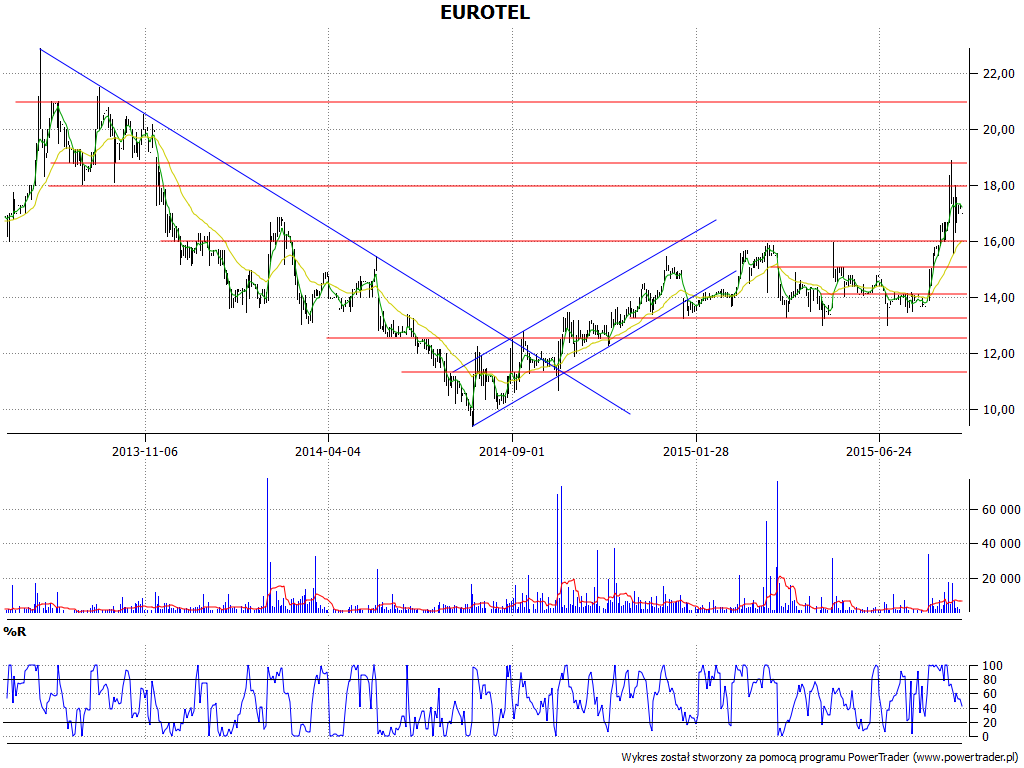

A teraz wykresy kursu:

W pewnym sensie sytuację na wykresie Tell można postrzegać jako trend wzrostowy, biorąc pod uwagę minima z początku roku i następnie z 12 maja. Ostatnio notowano silny spadek ceny, ale tylko chwilowy, będący pochodną wydarzeń ogólnych na GPW. Duże wyzwanie dla byków to przebicie 13 zł i następnie ponowny atak na 14 zł. Na razie jednak kurs oscyluje przy 12 zł, a wskaźnik %R dał sygnał sprzedażowy.

W przypadku Eurotelu najpierw dość długo trwał trend spadkowy – od szczytów sprzed 2 lat na 22,91 zł do dołków na 9,41 zł (przełom lipca i sierpnia 2014). Później trwał kanał wzrostowy, następnie konsolidacja i kolejna fala zwyżek, przez moment sięgająca 18,90 zł. Był to ruch przedwczesny, ale jeśli kurs znów przebije 18 zł i wytrwa w tym wyższym rejonie to perspektywa nie będzie zła.

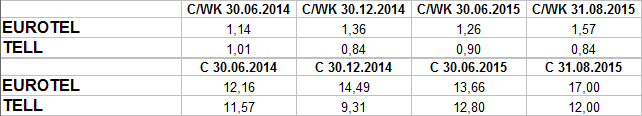

I jeszcze tabelka z jednym ze wskaźników rynku kapitałowego, tj. C/WK. Za C – cenę – przyjmujemy ceny zamknięcia. Wartość księgową dla 31 sierpnia opieramy na ostatnich danych półrocznych.

Od 30 czerwca 2014 roku cena akcji Tell wzrosła o 3,7 proc., jakkolwiek oczywiście po drodze notowano duże wyższe kursy. C/WK przyjmuje wartość niższą niż 1 pkt, co teoretycznie powinno zachęcać do kupna. W Eurotelu zakup papierów 30 czerwca 2014 i sprzedaż wczoraj na zamknięciu to byłby zysk niemal 40-procentowy. Wskaźnik C/WK jest jednak wyżej niż w Tellu i wyżej niż pod koniec półrocza czy 30 czerwca 2014 – co teoretycznie powinno zniechęcać do zakupu papierów. Nie jest to jednak wartość bardzo wysoka (1,57 pkt), a poza tym oczywiście C/WK nie jest jakąś bezbłędną wyrocznią. Ogólnie zresztą obie firmy zdają się być w przyzwoitej kondycji finansowej i mają perspektywy na przyszłość.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2963 gości