Mięsny kwartet pod lupą

- Utworzono: czwartek, 07, czerwiec 2018 22:03

Na głównym rynku warszawskiej giełdy mamy cztery przedsiębiorstwa, które zajmują się produkcją i sprzedażą mięsa. To Gobarto (dawniej PKM Duda), Indykpol, Henryk Kania i Tarczyński.

Oczywiście każde z nich ma własną specyfikę. Na przykład Indykpol koncentruje się na drobiu, w szczególności na indykach (niedawno sprzedano zakład zajmujący się kurczakami). Gobarto to bodaj najbardziej rozbudowany koncern: nie tylko przetwarza mięso, ale nawet prowadzi własne hodowle (trzody chlewnej).

O firmach tych zresztą często pisaliśmy na naszych łamach. Dziś zajmiemy się ich wynikami z pierwszych kwartałów lat 2017 i 2018. W przypadku Henryka Kani są to (z konieczności) dane jednostkowe, w pozostałych przypadkach - skonsolidowane.

Badać będziemy nie tyle kwoty, ile syntetyczne wskaźniki. Co więcej, zostaną oddane prostej, wielokryterialnej procedurze hierarchizacji. Skorzystamy mianowicie z metody Bordy. Technikę tę - niezbyt zresztą skomplikowaną, przynajmniej w bazowym wariancie - opisywaliśmy w odrębnym materiale edukacyjnym.

Mamy 10 wskaźników:

1) marża EBITDA: EBITDA / przychody

2) rentowność netto: zysk netto / przychody

3) rentowność operacyjna: zysk operacyjny / przychody

4) płynność bieżąca: aktywa obrotowe / zobowiązania krótkoterminowe

5) zadłużenie ogólne: zobowiązania / suma bilansowa

6) wypłacalność natychmiastowa: środki pieniężne / zobowiązania krótkoterminowe

7) ROE (zwrot z kapitału): zysk netto / przeciętny stan kapitału własnego; w mianowniku mamy de facto średnią arytmetyczną sumy kwot kapitału z końca 2016 i 2017 roku

8) ROA (zwrot z aktywów): zysk netto / przeciętny stan aktywów; mianownik liczymy analogicznie do przypadku poprzedniego

9) złota reguła bilansowa: kapitał własny / aktywa trwałe

10) rotacja aktywów: przychody / przeciętny stan aktywów.

Tylko jeden wskaźnik jest destymulantą, tzn. uważamy, że im niższy, tym lepiej. To ogólne zadłużenie. Pozostałe traktujemy jako stymulanty: za wiodące uważamy wysokie wartości. Założenie to jest w gruncie rzeczy daleko idącym uproszczeniem, ale jakieś ograniczenia trzeba sobie nałożyć.

Spójrzmy na wyniki pierwszego trymestru roku 2018:

Od razu rzucają się w oczy świetne rentowności Indykpolu - np. na czysto to prawie 38 proc. ROE i ROA też wypadły bardzo dobrze (33,2 proc. i 16,8 proc.). Trzeba jednak wziąć pod uwagę, że to w dużym stopniu zjawisko jednorazowe. Otóż Indykpol sprzedał za 190 mln zł Zakłady Drobiarskie Lublin. Dla przykładu, wynik brutto na sprzedaży, którego nie uwzględniamy w tabeli, był mniej więcej taki jak rok wcześniej. Dopiero na pozycjach EBITDA, operacyjnej i netto uwzględniono nadzwyczajny zarobek.

Henryk Kania i Tarczyński mają bardzo podobny poziom zadłużenia: ok. 69 proc. sumy bilansowej. By nie komplikować algorytmu, przyjęliśmy, że sprawdzimy nawet i trzecią cyfrę po przecinku. Tam jest różnica: na korzyść Tarczyńskiego.

Co do płynności bieżącej, to może ona niepokoić w przypadku Tarczyńskiego i Gobarto, bo schodzi w tych spółkach poniżej 1 pkt. Z kolei Henryk Kania ma arcy-słabą wypłacalność natychmiastową, w pobliżu 1 proc., co też nie robi dobrego wrażenia.

Złotą regułę bilansową wypełnia tylko Indykpol, pozostałe biznesy są mniej lub bardziej od niej oddalone.

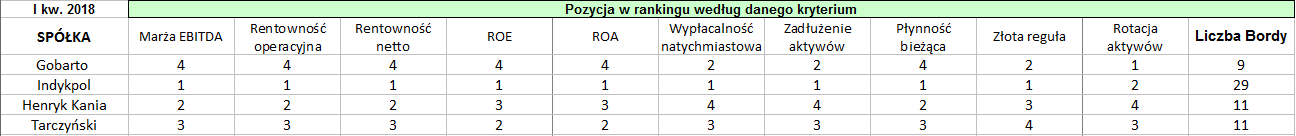

Podsumowanie naszych rozważań mamy w kolejnej tabeli:

Zgodnie z oczekiwaniem, Indykpol niemal według każdego kryterium zajmuje pierwsze miejsce, a tylko raz - drugie. Mianowicie jego kwartalna rotacja aktywów okazała się nieco niższa niż wskaźnik dla Gobarto.

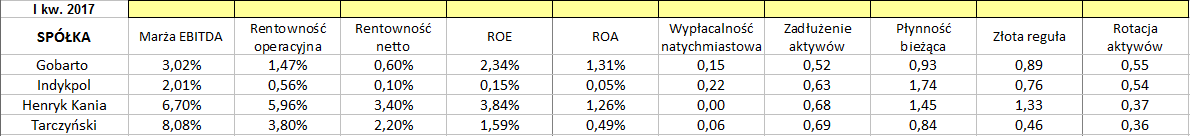

Zerknijmy na pierwszy kwartał 2017:

Tu sprawy okazują się bardziej skomplikowane. Indykpol nie wyróżniał się podówczas pozytywnie, a pod pewnymi względami był nawet anty-wzorcem: z uwagi na niskie rentowności i słabe zwroty z aktywów oraz kapitału.

Najlepsze marże prezentowały Henryk Kania i Tarczyński, ten pierwszy podmiot wygrywał operacyjnie i netto, ten drugi na poziomie EBITDA.

Płynność bieżąca dobrze wyglądała w dwóch firmach, a były to Indykpol i Henryk Kania. W dwóch pozostałych spółkach płynność osuwała się poniżej 1 pkt. HK jak zwykle miał bardzo mało gotówki i minimalne, niemal zerowe pokrycie nią zobowiązań krótkoterminowych.

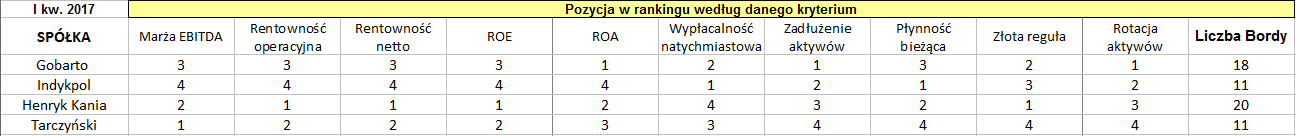

Podsumujmy:

Tym razem tabelka jest bardziej złożona. Trudniej o jednoznaczną diagnozę, kto był najlepszy, kto najgorszy, kto pomiędzy - w jakimś "średnim" sensie.

Tu z pomocą idzie nam liczba Bordy:

W I kwartale 2018 najlepszy wynik osiągnął oczywiście Indykpol - było to 29 pkt. Henryk Kania i Tarczyński okazały się równoprawne: obaj emitenci uzyskali po 11 pkt. Najsłabsza firma w świetle tego rankingu to Gobarto z rezultatem 9 pkt.

W I kw. 2017 było diametralnie inaczej. Miejsce pierwsze zajął Henryk Kania (20 pkt), drugie Gobarto (18 pkt), a trzecie ex aequo - Indykpol i Tarczyński (po 11 pkt).

Być może zresztą rezultaty ubiegłoroczne są bardziej miarodajne, ponieważ Indykpol nie mógł wtedy korzystać z pozytywnego efektu jednorazowego. Nawiasem mówiąc, zupełnie niedawno omawialiśmy pełne rezultaty roczne tych czterech przedsiębiorstw - za lata 2016 i 2017. Wówczas wykorzystaliśmy VIKOR - bardziej złożoną metodę z rodziny MCDM (multi-criteria decision making).

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3859 gości