Tauron na tle branży

- Utworzono: wtorek, 04, wrzesień 2018 07:16

Raport półroczny Tauronu informuje nas, że spółka ta posiada w ramach grupy 19 podmiotów zależnych i do tego jeszcze 4 współzależne. Tauron Polska Energia to, jak wiadomo, jedna z czterech głównych grup energetycznych w Polsce. Pozostałe trzy to PGE, Energa i Enea.

Wczoraj badaliśmy trzy biznesy z tej czwórki. Pominęliśmy Eneę, jako że jeszcze nie opublikowała sprawozdania półrocznego.

Do analizy zastosowaliśmy metodę wielokryterialną ARAS, biorąc pod uwagę osiem wskaźników o równych wagach. Ktoś musiał zająć trzecie, najsłabsze miejsce - i był to Tauron właśnie. Lokata nr 2 należała do PGE, prym wiodła Energa.

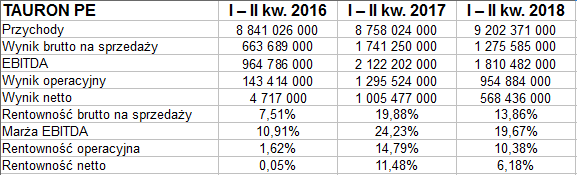

Spójrzmy na półroczne rezultaty skonsolidowane Tauronu z lat 2016 - 2018:

Przychody Tauronu za sześć pierwszych miesięcy 2018 roku to 9,2 mld zł. Wzrosły w stosunku rocznym o 5 proc. Wynik operacyjny obniżył się do 73,7 proc. kwoty notowanej rok wcześniej. Na czysto biznes zarobił 568,4 mln zł. W porównaniu z arcy-mizernym wynikiem z I - II kw. 2016 to dużo, ale w relacji do większej niż miliard sumy wygenerowanej w 2017 to jednak znaczna redukcja.

W istocie rentowności Tauronu spadły w relacji rocznej, np. operacyjna z 14,8 proc. do 10,4 proc., netto z 11,5 proc. do 6,2 proc.

Dla porównania:

- w Enei (według danych szacunkowych) marża operacyjna zeszła z 13,7 proc. do 10,5 proc., marża netto spadła z 10,95 proc. do 7,65 proc.

- w PGE marża operacyjna spadła z 18,2 proc. do 14,2 proc., a rentowność netto z 14 proc. do 10 proc.

- w Enerdze marża operacyjna wzrosła z 12,6 proc. do 15,9 proc., zaś rentowność netto zwiększyła się z 9,4 proc. do ponad 11 proc.

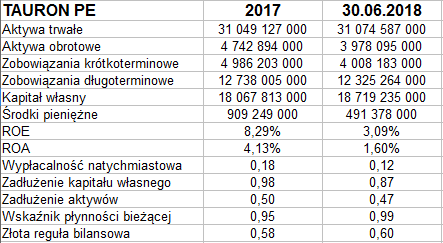

Jak widać, tylko Energa może mówić o poprawie marż. Spójrzmy jeszcze na bilans skonsolidowany Tauronu:

Aktywa trwałe pod koniec czerwca 2018 opiewały na 31 mld zł. Majątek obrotowy to 3,98 mld zł. Zadłużenie ogólne to 47 proc. sumy bilansowej (w PGE tylko 33 proc., w Enerdze 51 proc.). Zobowiązania, podobnie jak w trzech pozostałych biznesach, są przede wszystkim długoterminowe.

Złota reguła bilansowa nie jest w Tauronie wypełniona, kapitał własny pokrywa tylko 60 proc. majątku długoterminowego. Wskaźnik płynności bieżącej może niepokoić: to tylko 0,99 pkt, czyli formalnie rzecz biorąc, aktywa obrotowe nie pokrywają nawet w pełni zobowiązań krótkoterminowych.

Co prawda podobnie wygląda to w PGE: 0,97 pkt i 0,14 pkt jako wypłacalność natychmiastowa (w Tauronie 0,12 pkt), niemniej np. Energa notowała ostatnio odpowiednio 2,55 pkt i 1,44 pkt. Tam więc płynność wygląda lepiej.

ROE i ROA Tauronu za I półrocze 2018 to 3,09 proc. i 1,60 proc., obie wartości były słabsze niż w Enerdze, a druga gorsza dodatkowo niż w PGE.

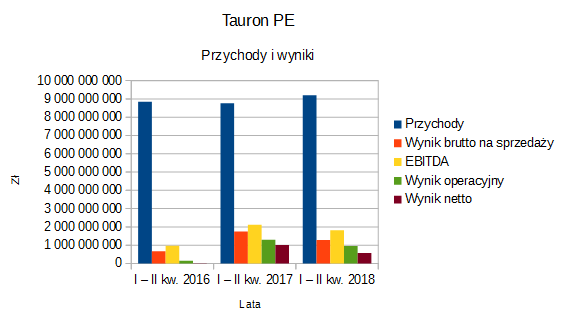

Spójrzmy na wykres:

Otóż wczesną jesienią 2017, tj. rok temu, notowano test rejonu 4 zł. Potem wszelako uformował się trend spadkowy, który trwa nadal. Od kilku miesięcy można sytuację postrzegać także jako konsolidację, ale jeśli nawet, to właśnie jesteśmy na jej dolnych poziomach, przy 2 zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3941 gości