Spółki obuwnicze i ranking Bordy

- Utworzono: czwartek, 24, maj 2018 21:04

Weźmiemy dziś pod uwagę pięć spółek z GPW, które łączy to, że produkują, a następnie sprzedają obuwie. Oczywiście firmy te poza tym wiele dzieli czy też różni. Dla przykładu, Protektor pracuje w bardzo specyficznej niszy, koncentrując się na butach ochronnych (np. dla robotników, policjantów, strażaków itd.).

Z kolei skala działalności CCC (mierzona wielkością przychodów czy aktywów) zdecydowanie przebija skalę, w której porusza się pozostała czwórka. Dość powiedzieć, że największa w tej czwórce firma - Wojas - miała w roku 2017 obrót na poziomie 237 mln zł. Tymczasem wpływy CCC ze sprzedaży za ów okres to 4,2 mld zł.

Będziemy wszelako mówić nie o samych kwotach, ale o wskaźnikach. A więc - o proporcjach między rozmaitymi pozycjami rachunku zysków i strat czy bilansu. W istocie interesować będzie nas dziewięć mierników:

- marża EBITDA: EBITDA / przychody

- rentowność operacyjna: zysk operacyjny / przychody

- rentowność netto: zysk netto / przychody

- ROE (zwrot z kapitału): zysk netto z danego roku / kapitał własny według stanu na koniec roku poprzedniego

- ROA (zwrot z aktywów): zysk netto z danego roku / aktywa według stanu na koniec roku poprzedniego

- wypłacalność natychmiastowa: środki pieniężne / zobowiązania krótkoterminowe

- ogólne zadłużenie: zobowiązania / suma bilansowa

- płynność bieżąca: aktywa obrotowe / zobowiązania krótkoterminowe

- złota reguła bilansowa: kapitał własny / aktywa trwałe (reguła jest wypełniona, gdy wskaźnik przekracza wartość 1 pkt; jest to zjawisko pozytywne).

Tylko jeden wskaźnik jest destymulantą: zadłużenie. Innymi słowy, najlepsze wyniki w tym wypadku to te najniższe. W pozostałych kategoriach preferujemy wyższe wartości wskaźników (np. wysoką rentowność netto).

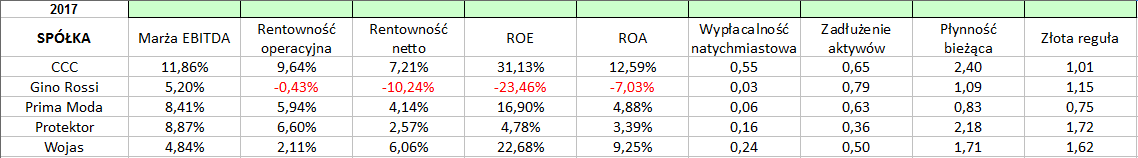

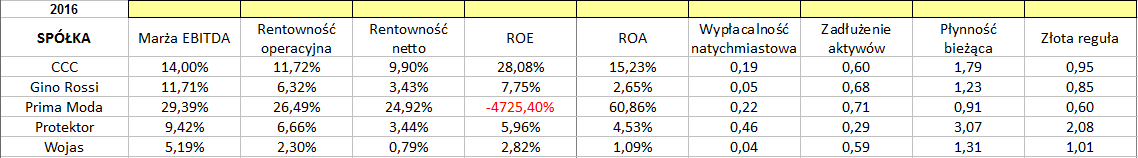

Poniżej widzimy wartości wskaźników uzyskane przez firmy w latach 2017 i 2016 (pod uwagę bierzemy dane skonsolidowane, poza Prima Moda, bo ta firma publikuje jedynie raporty jednostkowe):

Widzimy m.in., że w roku 2017 liderem pod względem rentowności była grupa CCC. Na przykład jej marża operacyjna wyniosła 9,64 proc. Grupa miała poza tym najlepsze wartości ROE i ROA oraz najwyższą płynność bieżącą. Rozczarowująco wypadły jednak takie jej wskaźniki jak ogólne zadłużenie (czwarte miejsce, 65 proc. pasywów) czy miernik złotej reguły (również miejsce czwarte, formalnie jednak reguła była wypełniona).

Gino Rossi pod wieloma względami zaprezentowała najsłabsze wyniki, ale nie pod wszystkimi. Na dwóch pozycjach (cały czas mowa o roku 2017) miała miejsce czwarte (marża EBITDA i płynność bieżąca).

W roku 2016 liderem rentowności okazała się Prima Moda. Trzeba jednak pamiętać, że jej rekordowo wysokie zyski wypracowane zostały po czterech latach strat i zresztą były w dużym stopniu efektem zdarzenia jednorazowego: włączenia autorskich praw majątkowych do znaku towarowego.

W finale 2015 Prima Moda miała jeszcze ujemny kapitał własny, stąd wskaźnik ROE za rok 2016 pomimo zysku przyjął wartość ujemną, zresztą niedorzecznie niską. Stąd nie jest on w pełni miarodajny i kłóci się z dodatnim ROA.

Nasze rozważania możemy podsumować w poniższych dwóch tabelkach:

Łatwo zauważyć, że... że trudno zauważyć, kto jest w jakimś ogólnym sensie najlepszy, kto nieco słabszy, kto najgorszy itd. Szczególnie tyczy się to roku 2016. Nawet jeśli nie będziemy wgłębiać się w niuanse (takie jak kulisy operacji księgowych), to i tak rezultaty nie są do końca jednoznaczne.

Z tego powodu zastosujemy prostą metodę rankingową: technikę Bordy, którą opisaliśmy swego czasu w osobnym artykule edukacyjnym. Tu nie będziemy przypominać związanej z nią teorii, aczkolwiek nie jest ona skomplikowana. Wystarczy zerknąć do wzmiankowanego tekstu.

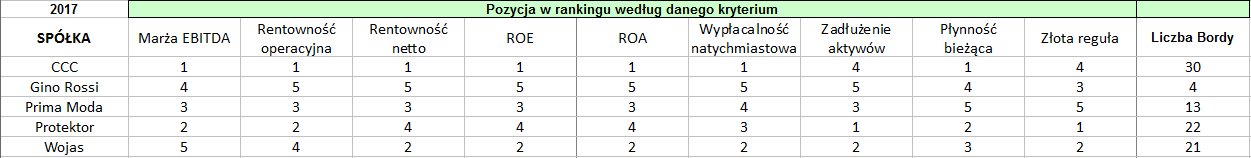

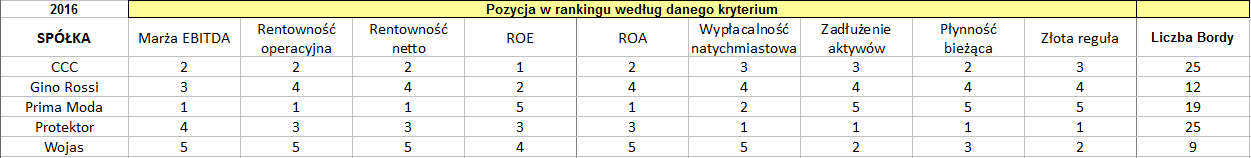

Popatrzmy na kolejne dwie tabelki:

Tym razem widzimy, jakie pozycje w danym roku badana firma zajęła pod względem kolejnych kryteriów. Zresztą, te nowe tabelki są tylko przetworzeniem dwóch poprzednich. Dla przykładu, w 2017 roku grupa Protektor była trzy razy na miejscu drugim, trzy na czwartym, raz na trzecim i dwa razy na pierwszym (miała najniższe zadłużenie i najwyższe pokrycie aktywów trwałych kapitałem własnym).

Największą liczbę Bordy w roku 2017 osiągnęła firma CCC: 30 pkt. Innymi słowy, zajęła pierwsze miejsce i wygrywa zmagania. Najsłabszą lokatę miał biznes Gino Rossi, który uzyskał tylko 4 pkt. Nic dziwnego - spółka ta niemal zawsze była ostatnia lub przedostatnia.

W roku 2016 najniższą liczbę Bordy miał Wojas. CCC wygrało: ale wtedy obuwniczy gigant dzielił miejsce pierwsze w Protektorem (oba przedsiębiorstwa miały 25 pkt jako liczbę Bordy).

Ostatecznie kolejności - od wyników najlepszych do najgorszych - były takie:

Rok 2017: CCC, Protektor, Wojas, Prima Moda, Gino Rossi.

Rok 2016: CCC i Protektor, Prima Moda, Gino Rossi, Wojas.

Te rezultaty w dużej mierze zgadzają się, jak sądzimy, z naszymi intuicjami. Wystarczy przypomnieć, że np. dla Gino Rossi rok 2017 był czasem strat, a wszystkie inne firmy były na plusie. Z drugiej strony, nie wniknęliśmy w żadne szczególne subtelności: to podstawowa analiza, ujęcie ogólne.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2552 gości